Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 2 octobre 2019 à 15h00

Résumé de la réunion

La réunion

Présidence

La commission examine le rapport de la mission d'information sur l'activisme actionnarial (MM. Éric Woerth et Benjamin Dirx, rapporteurs).

Avec Benjamin Dirx, nous avons mené une mission pendant quatre mois sur les fonds activistes. Nous avons effectué un déplacement à New York, puisqu'il s'agit d'un phénomène assez concentré aux États-Unis. Nous avons rencontré toute une série de fonds ; parmi les plus connus Elliott, Third Point ou Muddy Waters. Nous avons rencontré des entreprises françaises qui ont fait l'objet de demandes des activistes : Pernod Ricard, Scor, Casino et quelques autres. Nous avons rencontré les régulateurs français et européens : l'Autorité des marchés financiers (AMF) et l'European Securities and Markets Authority (ESMA). Nous avons rencontré des banquiers, des spécialistes des marchés financiers comme La Financière de l'Échiquier (LFDE), mais aussi des banquiers comme Lazard, qui ont une activité dédiée aux activistes. Nous avons rencontré des sociétés de communication financière, notamment Image 7 et Shan. Nous avons également rencontré des lawyers spécialisés sur ce sujet.

Au fond, qu'est-ce qu'un activiste ? Il s'agit d'un actionnaire plus actif que les autres, quelqu'un qui a décidé d'entrer dans une société cotée pour y faire entendre sa voix. Soit il fait entendre sa voix à la hausse en disant que la société est sous-cotée, sous-valorisée, qu'il faut révéler sa valeur ; soit il considère que la société est surcotée et il vend ses actions à découvert, en pariant sur le fait que le cours de la société va chuter pour un certain nombre de raisons. Aujourd'hui, ce sont les deux grandes voies de l'activisme.

En général, l'activiste entre dans une société assez brutalement, sans vraiment s'annoncer. Il y a toujours des moments de tension. Il met sous pression l'entreprise. L'activiste fait campagne, c'est-à-dire qu'il prend le public ou les autres actionnaires à témoin pour obtenir une validation de sa stratégie et tenter d'influer sur le cours.

L'activisme est d'abord un phénomène américain. Je vous cite quelques chiffres : en 2018, 922 entreprises ont été ciblées, dont 491 aux États-Unis ; en France, il y a eu quatre campagnes médiatiques. Ce n'est pas un phénomène répandu, mais c'est un phénomène très médiatisé. La pression est très forte, les entreprises sont très connues et les enjeux sont majeurs. L'activisme influe sur la valorisation de l'entreprise. Mais l'action d'un activiste peut aussi avoir une incidence sociale.

Le phénomène va-t-il s'arrêter aux États-Unis, ou à l'inverse prospérer en France ? Nous pensons qu'il tend plutôt à se développer. Certes, le marché américain n'est pas saturé. C'est un marché très large, mais qui est quand même déjà très regardé. Nous pouvons penser que la France et l'Europe sont potentiellement attractives pour ces fonds.

Par ailleurs, les fonds ont tous la même méthode. Après une entrée au capital rapide, inattendue, parfois un peu brutale, ils cherchent soit à libérer de la valeur, soit à révéler une valeur inférieure à celle du marché.

Pour Casino, l'activiste Muddy Waters parie à la baisse du titre. Il considère que les structures juridiques ou financières n'ont pas été totalement prises en compte par le marché. Il pense qu'en réalité, l'action Casino est surcotée par le marché. Il tente de démontrer aux marchés financiers qu'il a raison et que ce titre vaut moins cher que le prix établi par le marché.

Dans les cas contraires, il y a une sous-valorisation du titre. Par exemple, quand Eliott entre au capital de Pernod Ricard, il considère qu'il faut révéler de la valeur. Ce sont évidemment des actions et des méthodes très différentes.

Les activistes émettent souvent des suggestions, sur divers sujets. Le premier est la gouvernance. Les fonds affirment que l'entreprise est mal gouvernée ou que les structures de gouvernance ne sont pas les bonnes. Par exemple, ils prônent la dissociation des fonctions de président et de directeur général ; ou alors ils contestent la trop faible indépendance du board et l'absence de contre-pouvoir à l'intérieur du Conseil d'administration. En dehors de la gouvernance, la stratégie de l'entreprise peut aussi être sujette à caution. Il y a des activités qui, selon l'activiste, doivent être vendues ou transformées pour rendre l'entreprise plus rentable.

De plus, les activistes font appel au public et ont souvent recours aux médias. Très souvent, des articles de journaux permettent de valider ou en tout cas de renforcer leurs thèses.

Par ailleurs, des batailles de vote peuvent survenir. Les activistes vont chercher à faire voter des résolutions : cela peut concerner le salaire des dirigeants comme constituer une mise en cause de la stratégie de l'entreprise. Il y a des batailles de procurations, que l'on appelle batailles de proxy. Nous avons rencontré des agences de vote qui représentent des actionnaires et qui votent au nom d'un certain nombre d'entre eux.

Cela étant, nous considérons que l'activisme est d'abord utile. C'est toujours difficile à dire, mais il est essentiel que les actionnaires soient actifs. Notre rapport entend démontrer qu'il faut combattre les excès, et qu'un bon marché financier, c'est d'abord un marché financier très transparent dans lequel l'information, la bonne information, est diffusée. Un bon marché financier est un marché qui régule la qualité de l'information et dans lequel l'information n'est pas asymétrique.

On peut distinguer trois types de campagnes d'activistes. Un premier type de campagne correspond aux campagnes qui se déclenchent sur des événements particuliers. Par exemple, Scor, quatrième réassureur mondial, est sous la pression de son actionnaire de référence, Covéa, qui souhaite en prendre le contrôle. Un fonds activiste français, Charity Investment Asset Management (CIAM), a racheté moins de 1 % du capital et a commencé à exercer une pression sur le management pour dire que l'entreprise doit être gérée autrement.

Il y a une deuxième catégorie d'activistes, ceux qui entrent au capital à tout moment et sans événement particulier. Eliott est entré au capital de Pernod Ricard parce que ses experts ont étudié les comptes financiers du groupe et estiment que cette entreprise est sous-valorisée. À ce moment-là, la discussion s'engage avec l'entreprise. À partir d'une participation souvent très faible, l'activiste construit un dialogue stratégique avec l'entreprise.

Le troisième type de campagne activiste est le short selling, c'est-à-dire la vente à découvert : l'activiste parie sur la baisse d'un titre. C'est évidemment la plus emblématique et elle continue d'ailleurs à animer la planète financière française. Il s'agit de Muddy Waters chez Casino. En une seule journée, Casino a perdu 20 % de sa valeur. Derrière cela, la survie de l'entreprise est en jeu.

Les campagnes d'activistes ont des conséquences qui peuvent être parfois extrêmement négatives, mais elles peuvent aussi avoir des conséquences positives. Là aussi, il faut distinguer au cas par cas. Après une campagne d'activistes, souvent, nous pouvons remarquer que l'entreprise a évolué. C'est pour cela que nous pensons que la meilleure façon de lutter contre l'activisme actionnarial est d'abord de prévenir le phénomène en essayant de gommer l'ensemble des points faibles d'une société.

Quels sont les principes qui ont conduit nos recommandations ? Le premier est qu'il ne faut pas nuire à l'attractivité de la place de Paris. Tout le monde le dit. Il n'y a pas que la City ! Nous devons être attractifs. Cela veut dire que nous devons réglementer le moins possible.

Deuxième point, il faut favoriser la transparence des marchés financiers. La transparence est aussi un facteur d'attractivité. Elle ne doit pas être synonyme de lourdeur. Tout ce qui favorise la transparence, qui n'obère pas ou ne freine pas le fonctionnement efficient des marchés, doit être promu.

Il faut cibler les comportements les plus excessifs, qui nuisent à la transparence et à l'efficience des marchés financiers.

De plus, il faut privilégier le droit souple. Il ne faut pas accumuler la réglementation extrêmement lourde, comme on sait parfois faire.

À partir de ces principes, nous avons quatre axes de recommandations : le renforcement de la transparence du marché ; la réduction de l'asymétrie des informations entre l'émetteur et l'activiste ; l'encadrement plus strict de la vente à découvert ; le rapprochement du temps du régulateur du temps du marché.

Pour renforcer la transparence du marché, nous proposons d'abaisser le niveau de la déclaration de franchissement de seuil, qui est de 5 %, à 3 %. Dans le domaine de l'activisme, nous voyons bien que nous sommes très souvent face à des seuils de participation inférieurs à 5 %. Ce sont des gens qui prennent des participations beaucoup plus faibles, et 3 % nous semble être un niveau approprié.

La deuxième recommandation est que les déclarations de franchissement de seuil doivent être connues à la hausse comme à la baisse. Les entreprises doivent mieux connaître leurs actionnaires. Nous indiquons également que la non-déclaration doit s'accompagner de mesures de sanction, notamment pécuniaire. Aujourd'hui, cela ne coûte quasiment rien de ne pas déclarer. Oublier de déclarer se traduit seulement par une privatisation temporaire du droit de vote. Il doit y avoir aussi des sanctions pécuniaires et statutaires.

La troisième recommandation dans le domaine de la transparence concerne la procédure de titres au porteur identifiable (TPI). Elle doit être plus facile à mettre en oeuvre et moins coûteuse. Toutes les entreprises que nous avons rencontrées nous disent que cet outil est très coûteux. Or, la directive européenne permet d'exiger qu'on ne facture pas de frais ou de limiter la capacité à facturer des frais pour un service d'identification des actionnaires. Nous proposons de mieux utiliser les possibilités qui sont ouvertes par le droit de l'Union européenne, pour que les entreprises puissent plus facilement, plus finement et à plus faible coût, connaître la composition de leur actionnariat.

La deuxième catégorie de recommandation porte sur la réduction de l'asymétrie de l'information entre les sociétés émettrices et les fonds activistes. Nous pensons que, lorsqu'une société fait l'objet d'une campagne qui met directement en cause sa structure financière, sa structure de gouvernance ou ses résultats, et que des informations substantielles sont transmises aux actionnaires, il est naturel que les mêmes informations soient transmises à la société elle-même. Elle ne doit pas les découvrir au hasard de l'envoi des informations reçues par tel ou tel actionnaire. Il devrait y avoir une procédure dans laquelle l'information ne peut pas être asymétrique entre le fonds et la société cotée, lorsque les informations sont transmises aux autres actionnaires.

Lorsque l'information est rendue publique par voie de presse, nous pensons qu'il est très compliqué d'encadrer cela. Nous demandons également que les entreprises, qui doivent respecter des périodes de silence au moment où elles vont annoncer leurs résultats, puissent communiquer des informations pendant ces périodes, si elles sont attaquées par un fonds activiste. Nous proposons enfin la rédaction d'un guide sur le dialogue actionnarial. Tous les activistes ne veulent pas nécessairement aboutir à un conflit absolu. Une bonne partie de la résolution des conflits repose sur le dialogue actionnarial, entre les acteurs de marché, les investisseurs, les entreprises concernées et le fonds. Cela doit faire l'objet d'un guide de bonne conduite.

Nous voyons bien que les avocats conseillent quelque chose de très structuré sur le dialogue à engager, sur sa nature, sur les informations que l'on échange, sur le temps de ce dialogue et sur la communication au public. Nous pensons que ce serait une très bonne chose que la place puisse travailler sur cela.

Troisième catégorie de recommandations, il faut encadrer plus étroitement la vente à découvert, qui apparaît comme le phénomène le plus critiqué. Nous pensons qu'il faut introduire une présomption de fonctionnement anormal de marché, dans le cas où l'ampleur de la vente à découvert dépasserait une certaine limite du capital, du capital flottant ou de volume des titres.

Dans le cas Casino, déjà évoqué, le président de l'AMF avait indiqué que nous pouvons nous demander si nous étions vraiment dans le cadre de fonctionnement normal du marché, alors que près de 40 % du flottant du capital d'une société a pu faire l'objet de ventes à découvert. Si l'on atteint un niveau par rapport à la capitalisation de l'entreprise et par rapport à son capital flottant, alors il faut une sorte de présomption de fonctionnement anormal du marché. Nous n'avons pas fixé précisément de montant. Il s‘agit bien de lutter contre les excès des ventes à découvert.

La vente à découvert est néanmoins nécessaire. Elle assure la fluidité du marché et l'immense majorité des transactions de ventes à découvert n'ont aucune relation avec des activistes. Certains nous suggéraient d'interdire la vente à découvert, mais personne ne peut penser qu'il s'agit d'une recommandation sérieuse.

Nous pensons également qu'il faut intégrer dans le calcul d'une position courte nette, tous les instruments et titres financiers qui concourent à cette position. Je pense aux swaps, à divers outils financiers et aux dérivés. Il faut une vision complète de la position des vendeurs à découvert pour avoir une vision complète de leur exposition économique vis-à-vis d'une société.

Nous souhaitons encourager les places financières à développer des outils de transparence sur les prêts-emprunts de titres. Une des méthodes serait l'interdiction de la vente à découvert nue, qui permet de vendre dans le futur des titres qui ne sont pas encore acquis. Les entreprises qui font cela, les short sellers, empruntent les titres. Cela s'appelle le prêt-emprunt de titres. Qui prête ces titres ? Des banques, des grands fonds. Ils les prêtent et cette activité produit un profit important.

L'existence d'une place de marché centralisée du prêt-emprunt de titres permettrait de rendre les choses plus claires. Souvent, nous ne savons pas précisément qui participe à un prêt-emprunt de titres. Nous avions pensé à formuler une recommandation interdisant qu'il soit anonyme. Mais cela serait très vite contourné, puisqu'il est possible de passer par des intermédiaires. Je pense qu'en réalité, cette recommandation aurait assez peu d'efficacité et serait même certainement contre-productive.

Nous pensons donc que l'idée de faire émerger une place de marché en discussion avec d'autres marchés européens serait une avancée. Cette place centraliserait toutes les informations relevant du prêt-emprunt de titres. Cela a existé aux États-Unis dans les années 30, nous pourrions peut-être le refaire.

Il faut sans doute dissocier, pour les titres qui font l'objet d'un prêt-emprunt de titres, le prêt-emprunt lui-même du droit de vote et faire en sorte qu'il ne soit pas systématiquement transféré en même temps que le titre. Il y a des grands gestionnaires d'actifs qui, dans les contrats de prêt-emprunt, proposent ou organisent cette dissociation.

Enfin, nous proposons d'introduire une procédure de référé devant l'AMF. Évidemment, la société qui est attaquée peut écrire à l'AMF, mais ce n'est pas une procédure en elle-même. Je pense que qu'une telle procédure, qui n'existe pas aujourd'hui, pourrait favoriser la stabilisation du marché. Cela supposerait d'établir des critères de recevabilité de la demande en référé, évidemment.

Je rappelle que l'affaire Casino est devant l'AMF depuis décembre 2015. Le temps économique est clairement dissocié du temps du régulateur. L'enquête est compliquée pour le régulateur qui doit aller chercher des informations aux États-Unis, auxquelles il n'a pas nécessairement accès.

Nous pensons qu'il faut renforcer les moyens financiers de l'AMF. Quand nous regardons tous les autres régulateurs, nous sommes très loin du compte. Je pense que pour augmenter les moyens financiers du régulateur, en réalité, il faut lui verser l'intégralité de la taxe affectée qui est payée par les entreprises et dont le produit s'élève à 120 millions d'euros. Seuls un peu moins de 100 millions sont reversés au régulateur. Nous pensons qu'il suffirait tout simplement de déplafonner cette taxe de manière progressive

Nos treize recommandations vont évidemment faire réagir les fonds, parfois très puissants, qui demandent la liberté totale. Au fond, l'asymétrie constitue pour eux une partie de leur liberté. Quant à nous, nous essayons de réintroduire un peu d'équilibre entre les uns et les autres.

Par ailleurs, je pense que le plus important est de reconnaître que le phénomène de l'activisme est un phénomène utile pour les marchés et utile probablement pour les entreprises.

Votre présentation a le mérite, en plus de l'originalité, d'être importante. Je crains que l'activisme actionnarial nocif devienne de plus en plus agressif et devienne un véritable problème grave.

Pour répondre à ce que vous avez dit sur le financement de l'AMF, je note quand même que le projet de loi de finances pour 2020 propose déjà d'augmenter de 2,5 millions d'euros le plafond des ressources de l'AMF. Nous sommes déjà sur une logique qui va dans le sens que vous préconisez. Vous proposez de supprimer totalement le plafond d'affectation. Je serais pour ma part plus mesuré. En tout état de cause, nous aurons ce débat lors de l'examen du projet de loi de finances. Effectivement, si nous procédons à une comparaison avec les autres régulateurs financiers dans le monde, il y a peut-être d'autres modes de financement de l'AMF sur lesquels nous pouvons travailler. Ces questions peuvent être posées.

La septième recommandation, qui encourage les acteurs à dialoguer et à se responsabiliser, me paraît intéressante. Dans les auditions que vous avez menées, les personnes auditionnées se sont-elles montrées réellement enclines à s'engager sur cette voie, que vous avez appelée vous-même « soft law », c'est-à-dire un ensemble de règles non contraignantes qui encadrent des bonnes pratiques, ou avez-vous senti qu'il faudrait peut-être se montrer un peu plus coercitif ?

Pour conclure sur les enjeux de souveraineté, des fonds activistes étrangers pourraient-ils être d'une manière ou d'une autre influencés par les pouvoirs publics des États dans lesquels ils sont implantés ? Autrement dit, la problématique que vous soulevez relève-t-elle aussi selon vous, d'enjeux plutôt géopolitiques ? Cet aspect a-t-il été évoqué par les personnes que vous avez auditionnées ?

J'ai eu l'occasion de travailler au service des enquêtes de l'Autorité des marchés financiers. Il est certain que par rapport à d'autres régulateurs, l'autorité française gagnerait à renforcer ses moyens, alors que les enquêtes et les contrôles à réaliser portent sur des mécanismes de plus en plus complexes, avec des mouvements réalisés sur des outils de marché extrêmement puissants et rapides. Aujourd'hui, il est difficile de réguler ce qui se passe sur le marché coté. Je ne parle même pas du marché non coté, qui est très innovant en termes de nouveaux produits et pour lequel nous manquons de capacité d'analyse.

À ce titre, vous parlez d'une procédure de référé. À vrai dire, il me semble qu'aujourd'hui, les enquêtes peuvent se déclencher assez rapidement dans le type de cas de figure que vous visez. Ce qui est long, c'est de réaliser la procédure d'enquête en tant que telle. De ce fait, est-ce que, derrière le référé, vous pensez aussi à des possibilités de déclarations très rapides pour contrer les fausses informations ? Est-ce que vous pourriez nous détailler un peu cela ?

Sur le franchissement de seuil, vous dites que la place de Londres est déjà au seuil de 3 %, aujourd'hui. Est-ce que c'est le cas aussi aux États-Unis ? Y aurait-il des difficultés techniques aujourd'hui pour retenir ce seuil de 3 % ?

Je crois qu'il y a un petit air de révolte qui se fait sentir chez les actionnaires des grandes entreprises. Vous proposez un ensemble de dispositions pour mieux maîtriser l'activisme actionnarial par du droit souple. Effectivement, je pense que nous devons protéger l'entreprise de ces actions qui visent à la déstabiliser. Cependant, l'activisme, c'est aussi lutter contre des abus, quelquefois des abus de l'entre-soi managérial ou actionnarial. Combien de scandales touchant les plus grands groupes européens ou français auraient pu être évités, si des activistes puissants avaient mis leur nez à temps dans leurs affaires ?

L'activisme permet aussi de soutenir des causes nobles, notamment une gouvernance plus respectueuse des enjeux sociétaux et environnementaux. Il y a eu des exemples, comme au moment de l'assemblée générale du groupe Bayer lors du rachat de Monsanto. Un autre exemple est celui de l'assemblée générale d'Union Bank of Switzerland (UBS) à la suite de l'amende record de 3,5 milliards d'euros. Sur un sujet d'évasion fiscale, nous voyons bien qu'il y a une espèce de rébellion par rapport à une forme de gouvernance contestée.

Je voudrais savoir si l'ensemble de vos dispositions tiennent compte de ces équilibres entre quelque chose qui peut être ressenti comme un mal pour l'entreprise, mais également comme un mal nécessaire.

C'est vrai qu'il faut rappeler que nous nous trouvons dans l'aboutissement d'un long mouvement de réforme de la gouvernance d'entreprise qui a été lancé dans les années 90, et qui a produit des effets positifs, notamment sur le contrôle des dirigeants d'entreprise. Cependant, il arrive parfois que cet activisme n'aille pas que dans le bon sens et qu'il devienne une véritable prise d'action actionnariale. L'analyse qui est faite par ces fonds de la capacité de l'entreprise à créer de la valeur n'est pas forcément juste. Il y a des stratégies d'entreprise qui prennent plus que quelques mois pour se déployer et produire leurs effets pour l'entreprise et pour les parties prenantes. J'ajoute que non seulement l'activisme va parfois contre la capacité de l'entreprise à déployer sa stratégie, mais il va aussi contre des intérêts souverains. Pour ces deux raisons, j'aimerais bien que vous nous disiez où vous placez le curseur entre l'activisme et la prédation actionnariale.

Pour renforcer le rôle de l'AMF, avez-vous d'autres pistes que le référé ? Je pense qu'il faut bien distinguer et poser ce curseur, pour ensuite avoir des propositions qui vont dans le bon sens, le sens de plus de transparence, d'une meilleure gouvernance, mais aussi de la préservation de la possibilité pour les entreprises d'élaborer des stratégies qui portent leurs fruits pour l'ensemble des parties prenantes.

C'est vrai que la question de l'activisme actionnarial, en particulier de l'activisme des hedge funds, est une question intéressante qui a pris beaucoup d'ampleur aux États-Unis. En effet, la structure actionnariale des firmes américaines se prête à ce type d'activisme, avec une structure actionnariale beaucoup plus dispersée que ce que l'on trouve dans les entreprises françaises, en particulier. La structure du capital des entreprises françaises est beaucoup plus concentrée avec un actionnariat qui peut être familial ou regroupé autour de blocs d'actionnaires. Je rappelle que la loi Florange en 2014, a renforcé le droit des actionnaires de long terme. L'activisme qui s'exerce dans les entreprises françaises est de nature différente par rapport à cet activisme que l'on observe aux États-Unis.

En tant qu'universitaire, j'ai dirigé une thèse sur la question de l'activisme des hedge funds dans les entreprises cotées françaises. Il y a un profil commun aux entreprises françaises qui sont la cible de l'activisme des hedge funds. Connaître ce profil, c'est permettre aux entreprises d'épargner, d'être la cible de ces hedge funds ou de cet activisme actionnarial.

Qu'est-ce qui est en cause ? La structure de la gouvernance, les stratégies opérationnelles, la structure de capital. Mieux connaître le profil des entreprises ciblées peut permettre à celles qui ne l'ont pas encore été, d'améliorer leur structure de gouvernance ou leur structure de capital, pour éviter d'être la cible des hedge funds.

Au terme de ce travail de recherche universitaire, l'activisme peut être utile. Il peut être utile pour le marché, il peut être utile pour les entreprises, notamment quand nous avons une structure actionnariale qui fige un petit peu les choses et qui favorise par exemple les stratégies d'enracinement des managers au sein des entreprises. Permettre à des hedge funds ou des stratégies activistes de mettre un coup de pied dans la fourmilière peut permettre de recréer de la valeur au sein des entreprises, et tout particulièrement dans le cas français.

Je suis réservé sur tout ce qui pourrait introduire de la réglementation, de la bureaucratisation, des freins à l'activisme actionnarial, mais en même temps, je suis conscient qu'il peut y avoir des excès extrêmement court-termistes. Cela étant, quand on fait une recherche un peu approfondie sur la question, on s'aperçoit que les stratégies d'activisme actionnarial ne sont pas forcément des stratégies de court terme. Nous pouvons être en présence de stratégies à moyen ou long terme. S'il faut corriger les excès, il ne faut pas figer dans un carcan administratif ou bureaucratique des stratégies qui sont de nature – de mon point de vue – à créer de la valeur, à permettre aux actionnaires minoritaires de ne pas être écrasés par les stratégies actionnariales de long terme et des majoritaires. Cet activisme peut être aussi de nature à permettre un actionnariat populaire, peut-être beaucoup plus développé qu'il ne peut l'être dans le cadre de structures actionnariales extrêmement concentrées, comme nous l'observons dans nos entreprises françaises.

Nous comprenons bien qu'il est difficile de trouver un équilibre entre la préservation de l'attractivité de la place financière de Paris et un système de régulation pour contrer un certain nombre de pratiques profondément nuisibles.

Vous avez auditionné Paris Europlace mais pas Euronext, qui représente l'infrastructure de marché. Je pense qu'il faut faire attention à ne pas confondre l'attractivité de la place financière et la compétitivité d'une industrie qui est celle d'Euronext, dont j'étais salarié. Pour bien la connaître, je pense qu'il faut parfois faire attention quand on régule. En effet, cela ne va pas forcément nuire à l'attractivité de la place financière, mais cela peut vraiment mettre en difficulté une industrie concurrentielle, qui est celle de l'infrastructure de marché, dans un environnement extrêmement concurrentiel. Nous savons très bien que les opérations de vente sur les marchés peuvent se faire très facilement sur n'importe quelle place. Ce qui s'appelle le listing des entreprises, c'est-à-dire leur cotation sur une place, peut aussi se défaire et se refaire assez facilement.

Il n'y a pas non plus eu d'audition de l'Institut français des administrateurs (IFA). Avez-vous eu, peut-être par voie de questionnaire, un avis de leur part ?

À titre personnel, étant un acteur de l'économie réelle, je suis quelquefois un peu effaré par certaines pratiques financières, en particulier quand elles prennent des formes excessives et nuisibles et qu'elles témoignent finalement d'un fonctionnement anormal du marché.

J'espère que les treize recommandations de cette mission éclaireront les travaux et les décisions de notre commission et de notre assemblée pour assurer une meilleure régulation.

J'aurais besoin de quelques précisions concernant la notion de seuil pour renforcer la transparence du marché. Vous indiquez que ce seuil est à 3 % à Londres, à 5 % dans notre pays. Quel est-il dans les pays voisins ? Est-il envisageable ou envisagé d'harmoniser ces seuils au niveau des pays de l'Union européenne ou de l'Organisation de coopération et de développement économiques (OCDE) ?

Je voudrais réagir à la troisième recommandation, par laquelle vous proposez de rendre systématiques et plus dissuasives les sanctions en cas de non-déclaration de franchissement. Je voudrais savoir si vous aviez connaissance d'un taux de non-déclaration de franchissement des seuils, quelles que soient les opérations dont il s'agit.

Nous essayons d'éviter de recommander des choses qui pourraient nuire à l'attractivité, nuire à l'arrivée de capitaux et nuire au bon fonctionnement des marchés. Nous faisons très attention aux infrastructures de marché de la Place financière. Il est vrai que nous n'avons pas auditionné Euronext. Tout ce qui pourrait apparaître comme totalement dérogatoire aux règles appliquées dans les pays voisins serait évidemment tout à fait nuisible.

En même temps, je pense que nous pouvons dire que la place de Paris fait très attention à la crédibilité des informations qu'elle gère, parce qu'autour d'un prix, il y a des informations qui forment ce prix. Je crois que les propositions que nous faisons peuvent s'intégrer à cela. Pour répondre à votre question, nous avons vu le cercle des administrateurs, mais nous n'avons pas vu l'IFA.

Je pense qu'il faut des codes professionnels qui font référence, d'une certaine manière, comme il y a un code de l'Association française des entreprises privées (AFEP). Nous constatons qu'au fur et à mesure, les codes servent à influer les comportements. Un tel code, ou une telle charte sur le dialogue actionnarial serait évidemment assez nouvelle et ne devrait pas être coercitive.

Beaucoup d'entreprises que nous avons rencontrées nous ont fait part de leurs difficultés à dialoguer, parce que c'est le fonds qui domine, c'est lui qui a la main même s'il est un actionnaire minoritaire.

En tout cas, je sais que les fonds sont très attentifs à leur image. Pourquoi ? Parce qu'en réalité, l'argent qui a été investi chez eux provient de fonds de pension, de banques, de personnes très riches, de personnes attentives à la destination de cet argent. C'est de l'argent qui ne peut pas s'investir n'importe comment, dans n'importe quelles conditions, parce que cela rejaillirait à ce moment-là, sur l'image de l'activiste. In fine, cela assécherait totalement ses capacités à lever du financement.

Nous avons besoin qu'un dialogue soutenu et contenu puisse s'installer dans le marché. Les entreprises ne savent pas très bien comment s'y prendre.

Nous avons besoin de quelques règles de base. Notamment, il ne devrait pas être possible de publier un white paper, c'est-à-dire un papier public, sans que l'entreprise ait pu, à un moment donné, être mise au courant. Il ne devrait pas être possible de faire le tour de tous les actionnaires, sans que l'entreprise ait eu également connaissance des informations qui sont données sur elle-même, et qui pourraient, être considérées comme fausses. Elles ne sont jamais fausses, puisque la diffusion de fausses informations sur un marché est pénalement réprimée, et les fonds restent prudents. Une interprétation qui est fausse, cela peut être une erreur ou juste une interprétation différente.

Nous avons besoin de qualifier les informations qui sont données au marché. Un marché qui a des informations de meilleure qualité est un bon marché. Nous avons envie de nous engager, parce que nous investissons en toute sécurité ou, en tout cas, en toute certitude et en toute connaissance de cause.

Nous avons posée à plusieurs reprises la question de la souveraineté. D'abord, nous ne savons pas exactement qui investit dans ces fonds. Nous notons simplement qu'il y a de plus en plus d'argent. Cela étant, il est possible qu'un certain nombre d'entreprises soient visées et que quelques États étrangers aient pour objectif de déstabiliser une entreprise française. J'imagine que nos services doivent être attentifs à cela. La Banque publique d'investissement (BPI) a créé un fonds qui s'appelle Silver Lake, et Nicolas Dufourcq, président de BPI, nous en a parlé. Cela n'a pas pour vocation de contrer les activistes, mais d'essayer de repérer des actifs stratégiques et d'y investir de l'argent, pour stabiliser le capital de grandes entreprises stratégiques et exposées. Oui, les enjeux géopolitiques doivent exister, mais nous ne sommes pas capables de les révéler.

Les procédures de référé constitueraient un signal. Je pense qu'une vraie procédure est parfois nécessaire.

Cela étant, l'AMF dispose de tous les moyens pour actionner des procédures qui existent déjà. Elle peut suspendre la cotation, elle peut agir de plusieurs manières, afin de refroidir un peu la situation et de se poser quelque temps pour voir ce qui se passe exactement autour du titre.

Cela ne veut pas dire qu'il faut empêcher. Simplement, il faut trouver un équilibre et une symétrie de l'information et donner à la société une capacité de réaction. Sinon, d'autres actionnaires qui peuvent penser des choses différentes perdront de l'argent. Parfois, c'est aussi une décote d'image pour l'entreprise qui est en jeu.

Sur les franchissements de seuil, le seuil de 5 % est un seuil européen, mais nous pouvons nous en affranchir. Nous pouvons l'abaisser, comme les Anglais, à 3 %. Cela étant, les entreprises peuvent déjà décider aujourd'hui dans leurs statuts d'appliquer un seuil plus bas. Chez Pernod Ricard, ils ont fixé statutairement un seuil inférieur.

Pourquoi vouloir abaisser le seuil autrement que par les statuts ? Beaucoup d'entreprises nous ont dit que ce seuil était trop haut, mais qu'elles ne voulaient pas l'abaisser par elles-mêmes, parce qu'au sein de l'assemblée générale cela donne toujours l'impression de vouloir manipuler les choses.

C'est vrai qu'il faut combattre les prédateurs. Je ne crois pas qu'il y ait d'autres pistes que le référé. Benjamin Dirx et moi avons bien vu que l'AMF dispose de nombreuses possibilités. Mais je pense qu'elle hésite parfois à les actionner, parce qu'elle pense ne pas être prête et ne pas détenir l'information suffisante. D'où la longueur des enquêtes.

Nous en avons discuté avec la Securities and Exchange Commission (SEC) à New York. L'AMF nous avait indiqué que dans un certain nombre de cas, ils n'obtenaient pas les informations demandées à la SEC, alors que les organismes régulateurs échangent normalement des informations. La SEC dit évidemment le contraire. Mais les fonds savent très bien qu'il est très difficile d'obtenir des informations.

Il y a assez peu de fonds qui ont leur siège à Paris. Ils sont souvent aux États-Unis ou en Angleterre.

Pour Jean-Louis Bricout, comme je l'ai dit, l'activisme est plutôt quelque chose d'utile, si cela révèle de la valeur ou si cela révèle une sur-cotation ou une survalorisation, parce que le marché n'a pas vu tel et tel élément, voire telle et telle fraude.

Je suis d'accord avec ce que dit Daniel Labaronne. Nous ne cherchons pas de frein, mais nous cherchons juste un peu plus de transparence. La meilleure réponse demeure la prévention. Ainsi, la banque Lazard, qui a mis en place une équipe dédiée à cela, prépare les entreprises, identifie les défauts de gouvernance, les poches de sous-activité ou de sous-rentabilité.

Enfin, il faut sanctionner les franchissements de seuils non déclarés, et il faut que la sanction soit suffisante, sinon cela ne marche pas. La seule sanction de privation temporaire des droits de vote n'est pas suffisante, il faut des sanctions pécuniaires.

Je dois ajouter que d'autres rapports sur ce thème sont en cours en préparation. Paris Europlace, le club de juristes y travaillent. Nous voyons bien qu'il s'agit d'un sujet d'actualité. Il faudra dans un deuxième temps que nous donnions vie, comme pour tous les rapports, aux propositions que nous faisons, si vous êtes d'accord pour les publier.

En application de l'article 145 du Règlement, la commission autorise la publication du rapport de la mission d'information.

Membres présents ou excusés

Réunion du mercredi 2 octobre 2019 à 15 heures

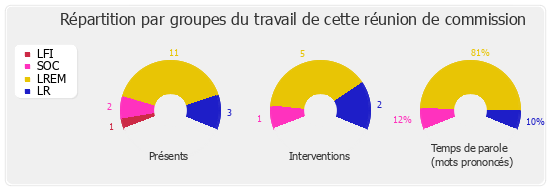

Présents. - M. François André, M. Jean-Louis Bricout, M. Fabrice Brun, Mme Émilie Cariou, M. Éric Coquerel, Mme Dominique David, M. Joël Giraud, Mme Olivia Gregoire, M. Alexandre Holroyd, M. Daniel Labaronne, M. Michel Lauzzana, Mme Véronique Louwagie, M. Hervé Pellois, Mme Valérie Petit, Mme Christine Pires Beaune, M. Laurent Saint-Martin, M. Éric Woerth

Excusés. - Mme Marie-Christine Dalloz, M. Marc Le Fur, Mme Valérie Rabault, M. Olivier Serva, Mme Marie-Christine Verdier-Jouclas

———–——