Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 18 septembre 2019 à 11h45

Résumé de la réunion

La réunion

Présidence

La commission entend M. Didier Migaud président du Conseil des prélèvements obligatoires, sur le rapport La fiscalité environnementale au défi de l'urgence climatique

Mes chers collègues, nous auditionnons M. Didier Migaud, non pas en tant que Premier président de la Cour des comptes, mais en tant que président du Conseil des prélèvements obligatoires (CPO). Je le remercie de sa présence, ainsi que l'ensemble des magistrats qui l'accompagnent. Le CPO réalise des études en lien avec la fiscalité. Le 12 décembre 2018, nous l'avions entendu sur les taxes affectées et les instruments pour mieux les encadrer. Aujourd'hui, il nous présente son rapport sur « la fiscalité environnementale au défi de l'urgence climatique ». Le sujet s'inscrit dans une actualité brûlante et cette audition est la bienvenue à la veille de l'examen du projet de loi de finances.

C'est effectivement un rapport du Conseil des prélèvements obligatoires que je vous présente ce matin, intitulé « La fiscalité environnementale au défi de l'urgence climatique ». Ce rapport rend compte de travaux effectués au cours des derniers mois. Pour sa présentation, je suis accompagné de Patrick Lefas, président de chambre à la Cour des comptes, de Catherine Périn, conseillère maître et jusqu'à présent secrétaire générale du CPO, d'Antoine Fouilleron, conseiller référendaire, et de Florian Bosser, auditeur à la Cour des comptes, rapporteurs généraux.

Le rapport s'appuie sur cinq rapports particuliers qui n'engagent pas le CPO, mais qui sont également mis en ligne. Le premier dresse le panorama de la fiscalité environnementale ; le second en analyse le cadre et les contraintes juridiques ; un troisième présente les expériences étrangères et procède à des comparaisons internationales. Enfin, deux rapports particuliers établis par une équipe de rapporteurs émanant de la direction générale du Trésor, de la Cour des comptes, de l'Agence de l'environnement et de la maîtrise de l'énergie (ADEME) et du ministère de la transition énergétique et solidaire analysent de manière détaillée, selon différentes hypothèses, les effets macroéconomiques et microéconomiques de la taxation du carbone.

Après un premier rapport du Conseil des impôts intitulé « Fiscalité et environnement », publié en 2005, le CPO a souhaité revenir sur la thématique de la fiscalité environnementale en 2019 : en quinze ans, cette dernière a profondément évolué et les enjeux sont devenus plus aigus, tant au regard de sa contribution à l'atteinte des objectifs environnementaux – que vous fixez – que de son acceptabilité pour les contribuables.

Les membres du Conseil ont choisi ce thème de travail en septembre dernier, avant que ne débute la contestation de la hausse de la composante carbone prévue par la loi de finances pour 2018, qui avait retenu une augmentation de la valeur de la tonne de carbone de 10,10 euros par an à compter de 2019, pour parvenir à un tarif de composante carbone correspondant à une valeur de la tonne de carbone de 86,20 euros en 2022.

Constatant que les ambitions environnementales de la France – en particulier climatiques – sont de plus en plus hautes, le CPO a souhaité apprécier la pertinence de l'instrument fiscal pour atteindre ces objectifs. La question est d'une grande d'actualité, tant budgétaire qu'économique et géopolitique, et d'une grande sensibilité dans le débat public.

Pour conduire cette réflexion, le CPO s'est appuyé sur des travaux de simulation inédits des effets macroéconomiques de la fiscalité énergétique, en particulier de la fiscalité carbone, sur les ménages et les entreprises et des effets microéconomiques sur les ménages. Il a mobilisé à cet effet deux modèles conçus, pour l'un, par l'ADEME et l'Observatoire français des conjonctures économiques (OFCE) et, pour l'autre, par le Commissariat général au développement durable.

C'est la première fois que le CPO mène ses propres travaux de simulation à partir de modèles de l'administration. Il a ainsi pu, en toute indépendance, maîtriser l'ensemble des scénarios et paramètres de calcul et tester les effets des orientations formulées. Enfin, il a porté une attention forte à la question du consentement à l'impôt et aux conditions d'acceptation de l'impôt, au coeur des auditions qu'il a organisées.

Le sujet de la fiscalité environnementale et de la taxe carbone a suscité des débats nombreux et souvent passionnés. Le Parlement en a été le théâtre puisqu'il a été conduit, sur proposition du Gouvernement, à suspendre la trajectoire d'augmentation de la composante carbone jusqu'en 2022 et le rapprochement des tarifs de l'essence et du gazole lors du vote de la loi de finances pour 2019. Dans les prochains mois, l'avenir de la fiscalité carbone devrait encore faire l'objet de nombreux débats puisqu'il figure à l'ordre du jour de la conférence citoyenne pour le climat.

L'ambition du rapport que je présente devant vous ce matin est de contribuer à éclairer de manière indépendante le débat public, les citoyens et les décideurs publics et privés sur la question de l'avenir de la fiscalité environnementale face au défi climatique, dans le cadre et les limites des prérogatives du CPO.

Je dresserai un rapide panorama de la fiscalité environnementale, avant d'aborder les principaux constats liés à la fiscalité énergétique fossile et à la fiscalité carbone sur lesquels le CPO a concentré ses analyses. Je présenterai enfin les conclusions et les orientations du rapport.

Quel est le panorama ? La fiscalité environnementale est généralement définie comme l'ensemble des mesures fiscales ayant un impact sur l'environnement. Cette définition est celle de la comptabilité nationale et elle est utilisée pour les comparaisons internationales. Mais elle ne se limite pas aux seuls instruments ayant une vocation comportementale directe. En 2018, selon cette définition, la fiscalité environnementale représentait quarante-six instruments fiscaux, dont le rendement s'élevait à 56 milliards d'euros. Cet ensemble agrège toutefois des dispositifs fiscaux hétérogènes dont la finalité environnementale n'est pas toujours explicite. Ils représentent 2,4 % du produit intérieur brut (PIB) et 4,9 % des prélèvements obligatoires. En intégrant les dépenses fiscales et certains autres instruments fiscaux, l'enjeu fiscal lié à l'environnement peut être évalué à 87 milliards d'euros, soit 3,7 points de PIB.

En termes de poids dans le PIB, la France a longtemps été en deçà de la moyenne européenne. Avec le développement de la composante carbone, introduite dans la fiscalité sur les énergies fossiles en 2014, la France se situe désormais dans la moyenne européenne. La fiscalité sur l'énergie représente 83 % de la fiscalité environnementale. En son sein, la fiscalité sur les énergies fossiles pèse 34 milliards d'euros, dont 32 pour la seule taxe intérieure de consommation sur les produits énergétiques (TICPE).

Le CPO a choisi de centrer ses travaux sur la fiscalité des énergies fossiles, notamment la fiscalité du carbone. Cette fiscalité concentre les principaux enjeux budgétaires mais aussi des enjeux de politique publique climatique et d'acceptabilité pour les contribuables. La fiscalité du carbone a connu la gestation la plus difficile puisqu'elle n'a pu être créée qu'en 2014 – après les tentatives avortées de 2000 et de 2009 en raison de la censure par le Conseil constitutionnel des dispositifs alors proposés.

Si la fiscalité énergétique a historiquement été construite dans une optique de rendement, ses finalités ont évolué depuis deux décennies pour intégrer des objectifs environnementaux et comportementaux. Le renforcement continu des objectifs climatiques de la France a conduit à mobiliser de façon croissante la fiscalité pour inciter les agents économiques à modifier leurs comportements de production ou de consommation.

Depuis la signature du protocole de Kyoto en 1997, les négociations climatiques internationales ont aussi visé à réduire les émissions de gaz à effet de serre, notamment au moyen d'une meilleure tarification du carbone. Au niveau international, la France a beaucoup oeuvré pour l'adoption de l'accord de Paris sur le climat du 12 décembre 2015. Au niveau européen, les paquets énergie-climat fixent un objectif de réduction des émissions de gaz à effet de serre d'au moins 40 % en 2030 par rapport à 1990.

Au niveau national enfin, la France a transposé dans la loi les engagements qu'elle a pris aux niveaux international et européen : la loi du 17 août 2015 de transition énergétique pour la croissance verte fixe en droit interne l'objectif ambitieux de réduction de 40 % les émissions de gaz à effet de serre d'ici à 2030 par rapport à 1990 et de division par quatre de celles-ci en 2050. Ces objectifs sont aujourd'hui en passe d'être renforcés, dans le cadre du projet de loi relatif à l'énergie et au climat, avec l'ambition de neutralité carbone à l'horizon 2050.

Or l'atteinte de ces objectifs suppose d'accélérer le rythme de réduction des émissions dans les années à venir, comme le rappelait le premier rapport du Haut conseil pour le climat publié en juin dernier. Le rythme actuel est près de deux fois trop faible au regard des cibles retenues. Pour y parvenir, les pouvoirs publics disposent de plusieurs instruments visant à donner un prix au carbone. Parmi ceux-ci, figure le système d'échange de quotas d'émissions de gaz à effet de serre applicable aux trente et un pays de l'Espace économique européen : il concerne les plus gros émetteurs et ne relève pas du champ d'analyse du CPO. L'autre instrument fondamental – complémentaire du marché de quotas – est la fiscalité du carbone.

J'en viens aux principaux constats réalisés par le Conseil sur la fiscalité énergétique fossile et la fiscalité carbone. La fiscalité carbone est un instrument efficace de réduction des émissions de gaz à effet de serre. Ce constat résulte des travaux académiques et des comparaisons internationales. Les simulations conduites par le Conseil des prélèvements obligatoires démontrent également que la fiscalité carbone contribue à la réduction des émissions polluantes. Ainsi, en fonction des hypothèses retenues, la reprise d'une trajectoire d'augmentation de la fiscalité carbone permettrait de réduire les émissions carbonées de 5 % à 18 % en 2030 par rapport à 2019.

Mais, si la fiscalité carbone est efficace pour réduire les émissions sur le territoire national, elle a aussi pour effet de stimuler les importations de produits carbonés et les fuites de carbone par le jeu des pertes de compétitivité-prix des entreprises françaises sur le marché domestique et des préférences des consommateurs pour les biens importés : la baisse de l'empreinte carbone de la France pourrait être ralentie par ses importations. Il est donc essentiel de ne pas se limiter aux seules émissions sur le territoire national mais d'envisager toutes les émissions liées à la consommation des Français – d'où l'importance d'une action aux niveaux européen et international.

Les effets macroéconomiques de l'augmentation de la fiscalité carbone sont limités, de l'ordre de quelques dixièmes de points de PIB. Ils peuvent être positifs en fonction des modalités de réutilisation des recettes supplémentaires collectées, soit par la baisse d'autres prélèvements obligatoires, soit par le financement de mécanismes de compensation. Toutefois, les simulations montrent aussi que la fiscalité carbone peut avoir pour effet de dégrader légèrement la balance commerciale, pour les raisons précédemment évoquées.

Les effets de la fiscalité carbone pour les ménages sont hétérogènes. Si la facture énergétique des ménages est globalement stable sur longue période – ce n'est pas totalement intuitif pour nos concitoyens –, sa variation résulte moins de la fiscalité, dont la part relative dans les prix toutes taxes comprises a baissé, que des prix mondiaux des énergies fossiles. À titre d'exemple, la part des taxes dans le prix à la pompe du gazole était de 72 % en 1995 ; elle est de 59 % en 2018. Pour l'essence sans plomb, elle était de 80 % en 1995 ; elle est de 63 % aujourd'hui.

Le CPO a mené une analyse approfondie des impacts de la fiscalité carbone sur les ménages et identifie plusieurs types de situations. Tout d'abord, le poids de la fiscalité carbone pour les ménages est fonction de la consommation de produits énergétiques fossiles, qui résulte essentiellement des pratiques de déplacement en voiture particulière. Ensuite, le poids de la fiscalité carbone est dépendant de la localisation des ménages, avec une grande hétérogénéité territoriale entre les communes rurales et les très grandes agglomérations. Enfin, à l'instar d'autres impôts indirects comme la taxe sur la valeur ajoutée (TVA), la fiscalité carbone est une imposition régressive : les 20 % de ménages les plus modestes consacrent 7,2 % de leurs revenus à la fiscalité énergétique, contre 2,1 % pour les 20 % de ménages les plus aisés. Le croisement de l'approche par les revenus avec celle de l'hétérogénéité territoriale met donc en lumière une plus grande vulnérabilité des ménages modestes habitant en zone rurale ou dans les unités urbaines de taille moyenne – jusqu'à 20 000 habitants.

Les entreprises représentent 61 % des émissions nationales de gaz à effet de serre et acquittent 36 % du produit de la fiscalité sur les énergies fossiles. Une partie des émissions des entreprises est soumise au marché européen de quotas dont le cours est inférieur au prix du carbone résultant de la fiscalité énergétique – 5 euros la tonne en 2017, proche de 25 euros aujourd'hui pour un prix de référence de la taxe carbone de 44,60 euros hors TVA – et elles n'entrent pas dans l'assiette de la fiscalité carbone. En outre, certains secteurs exposés à la concurrence internationale bénéficient de dispositifs d'exonération. La combinaison de l'ensemble de ces paramètres aboutit à un niveau de tarification effective très hétérogène par secteur comme par type d'énergie fossile.

Les marges budgétaires potentiellement dégagées par la fiscalité carbone sont limitées. Nos simulations soulignent que, si la fiscalité carbone est efficace pour réduire les émissions de gaz à effet de serre, elle l'est tout autant pour éroder sa propre assiette. À tarifs constants, c'est-à-dire en maintenant le gel de la composante carbone à son niveau de 2019, le produit de la fiscalité sur les énergies fossiles pourrait s'affaisser de 9 milliards d'euros d'ici à 2030. Seule une augmentation de la composante carbone pourrait stabiliser, voire augmenter, le rendement de la fiscalité énergétique fossile à ce même horizon. Les marges de manoeuvre pour parvenir à ce que la théorie économique qualifie de double dividende sont donc limitées…

Quelles sont les principales conclusions et orientations du rapport du Conseil des prélèvements obligatoires ? La fiscalité carbone est un instrument inséré dans un jeu d'opportunités et de contraintes dont le maniement est complexe. Avec le gel de la trajectoire de fiscalité carbone voté en loi de finances pour 2019, la France a suspendu son principal outil de lutte contre les émissions de gaz à effet de serre – en dehors du système européen d'échange de quotas d'émissions. Ce coup d'arrêt ne s'est pourtant pas traduit par une limitation des ambitions environnementales. Au contraire, les objectifs, déjà contraignants, de la loi du 17 août 2015 relative à la transition énergétique pour la croissance verte sont en passe d'être renforcés avec l'ambition d'atteindre la neutralité carbone à l'horizon 2050.

L'atteinte de cette cible suppose la mobilisation active de tous les instruments de politique environnementale – marché de quotas, normes, subventions, fiscalité. Mais il faut également tirer les enseignements de la contestation de l'automne 2018 en termes d'acceptabilité. En s'inscrivant dans cette logique, le rapport formule huit orientations autour de trois axes.

La reprise d'une trajectoire d'augmentation de la fiscalité carbone paraît inéluctable pour espérer atteindre les objectifs que la France s'est assigné. Deux trajectoires de progression des tarifs ont été testées. Une trajectoire modérée reprend l'objectif fixé par la loi du 17 août 2015 de 100 euros la tonne de CO2 en 2030, qui permettrait une baisse des émissions de 5 % par rapport à 2019. Elle occasionnerait un surcoût moyen de 13 euros par an par ménage. Cette trajectoire modérée serait à peine supérieure à l'effet d'une indexation des tarifs de fiscalité énergétique fossile sur l'inflation et n'aurait donc pas d'impact réel sur le pouvoir d'achat des ménages.

La trajectoire plus ambitieuse serait alignée sur la valeur de 250 euros la tonne de CO2 en 2030, retenue par le rapport de la commission présidée par Alain Quinet en 2019. Elle permettrait une baisse des émissions de 18 % en 2030 par rapport à 2019, avec un surcoût moyen de 56 euros par an par ménage.

Toutefois, l'analyse de l'impact de la hausse de la fiscalité carbone sur les ménages ne peut se résumer à la hausse de la facture énergétique moyenne, tant est grande l'hétérogénéité des effets de cette hausse, selon les revenus, la localisation des ménages et leurs pratiques de déplacements. Le choix de trajectoire de fiscalité carbone doit s'apprécier au regard des effets prévisibles sur les ménages comme sur les entreprises, en tenant également compte des contraintes d'une économie ouverte.

Au delà de la trajectoire d'augmentation du tarif de la fiscalité carbone, le CPO propose aussi d'en élargir l'assiette, par la remise en cause progressive des dépenses fiscales qui affectent son efficacité. Ainsi, vingt-trois dépenses fiscales – majoritairement défavorables à l'environnement – sont attachées à la seule TICPE. Leur coût – 5,8 milliards d'euros en 2018 – est en forte croissance. Si l'on ajoute les exonérations dont bénéficient notamment le transport aérien et le secteur maritime, ce sont vingt-six mesures dérogatoires qui représentent plus de 10 milliards d'euros de pertes de recettes fiscales.

Certaines dépenses fiscales présentent un taux de soutien sectoriel dépassant largement la valeur de la tonne de carbone et font bien plus que compenser le coût des émissions de CO2. C'est en particulier le cas pour le transport aérien et pour le gazole sous condition d'emploi.

On pourrait donc envisager de supprimer les tarifs de remboursement de TICPE en faveur du transport routier de marchandises – 1,1 milliard d'euros – qui amènent à exonérer totalement ce secteur – pourtant émetteur important de gaz à effet de serre – de toute fiscalité carbone. On pourrait également inclure une composante carbone pour les secteurs économiques faisant l'objet d'une exonération – transport aérien international, transport maritime international et national, transport fluvial, pêche. Certains taux réduits sur le gazole non routier pourraient converger vers les tarifs de droit commun.

Le CPO propose de distinguer, voire de dissocier, la taxe carbone des taxes sur les énergies fossiles, comme la TICPE. Cela permettrait d'en faire un instrument distinct du socle de fiscalité énergétique, qui doit garder sa vocation de rendement et pouvoir bénéficier d'une évolution différenciée. Cette dissociation aurait l'avantage d'établir un lien plus clair entre l'objectif environnemental de la fiscalité carbone et l'instrument retenu pour l'atteindre.

Plus largement, la fiscalité carbone gagnerait à être mieux articulée avec les autres instruments de politique environnementale, notamment fiscaux, dans le cadre d'une stratégie d'ensemble. La couverture de plusieurs coûts environnementaux, par exemple dans le domaine des transports, pourrait en effet gagner à davantage mobiliser des instruments fiscaux complémentaires. C'est ainsi le cas des externalités liées à l'usage de la route – taxe kilométrique nationale sur les poids lourds, convergence de fiscalité du gazole vers l'essence, révision des modalités de calcul de la taxe additionnelle sur les certificats d'immatriculation, révision du barème kilométrique de l'impôt sur le revenu – ou de celles engendrées par la pollution atmosphérique. En outre, l'articulation avec le marché européen de quotas demeure perfectible, en termes de cohérence de l'assiette et de niveau de tarification du carbone.

Au delà de la conception de la taxe, les enjeux d'acceptabilité doivent faire l'objet d'une attention renouvelée. Nous sommes parfaitement conscients que la reprise d'une trajectoire de taxe carbone ne peut faire l'économie d'une meilleure prise en compte de son acceptabilité par les citoyens, voire les secteurs économiques concernés. Au vu des difficultés récentes, plusieurs mesures sont préconisées. On pourrait améliorer la clarté des objectifs assignés ainsi que la stabilité et la visibilité de la trajectoire, même s'il faut être conscient que ce cadre d'action peut être perturbé par la variation des prix de marché des énergies fossiles – l'actualité récente nous en fournit un exemple. En outre, l'utilisation des recettes de la taxe pourrait être plus transparente, sans qu'il y ait nécessairement d'affectation juridique. Certaines dispositions prévues dans le projet de loi de finances pour 2020 vont du reste dans ce sens.

Enfin, la mise en place d'un mécanisme de compensation, qu'il soit pérenne ou transitoire, forfaitaire ou ciblé, pourrait favoriser le consentement à la fiscalité carbone, tout en modérant les effets de cette fiscalité sur les ménages les plus affectés. Le CPO a évalué les effets de plusieurs natures de dispositifs de compensation, en fonction du revenu, du lieu de résidence et de la mobilité des ménages. L'opportunité de la mise en place de telles compensations et leur nature doivent toutefois dépendre du niveau de trajectoire retenu. Il convient en outre de veiller à ne pas subventionner l'usage des énergies fossiles, qui serait contraire à l'effet recherché par la fiscalité carbone. Le rapport – et les rapports particuliers – fournissent à cet égard des exemples étrangers intéressants.

Pour conclure, des actions doivent être engagées aux niveaux européen et international pour éviter que la France n'agisse seule. Dans ce dernier cas de figure, les effets climatiques seront extrêmement limités.

Le CPO propose de soutenir les initiatives de révision du cadre européen relatif à la fiscalité énergétique, en particulier la directive du 27 octobre 2003, afin d'y intégrer davantage les préoccupations environnementales et de mieux prendre en compte les objectifs climatiques de l'Union européenne.

Il conviendrait aussi de développer des dispositifs de protection commerciale, afin d'éviter que les politiques environnementales européennes ne pénalisent les secteurs les plus exposés à la concurrence internationale. Pour y parvenir, le CPO propose de soutenir les initiatives visant à mettre en oeuvre un droit de douane uniforme sur les importations des pays non coopératifs en matière de politique climatique.

Enfin, le CPO propose de revenir sur les exemptions européennes dont bénéficient les secteurs du transport aérien et maritime. Leurs régimes dérogatoires ne sont justifiés ni par des motifs économiques ni par des motifs environnementaux. Il paraît nécessaire d'agir au niveau européen et de renforcer les engagements pris par ces deux secteurs au niveau mondial.

Le Conseil des prélèvements obligatoires s'est efforcé de faire des propositions réalistes, concrètes et pragmatiques. Je me tiens, avec l'équipe qui m'entoure, à votre disposition pour répondre à vos questions.

Votre rapport propose une analyse qui reflète l'urgence dans laquelle nous nous trouvons. Vous recommandez le dégel de la trajectoire de progression de la fiscalité carbone, principal outil dont nous nous sommes dotés en matière de lutte contre les émissions de gaz à effet de serre…

Nous recommandons ce dégel, tout en précisant bien que cela vaut si la France souhaite respecter les objectifs qu'elle s'est donnés.

Vous ajoutez que cela nécessite une meilleure acceptabilité et donc une compensation des efforts demandés à nos concitoyens, notamment aux ménages modestes. Cette problématique de la compensation touche certains territoires plus que d'autres, dans lesquels l'usage des transports publics n'est pas toujours évident lorsque les horaires ne correspondent pas à vos besoins. J'aimerais savoir comment vous envisagez de rendre cette trajectoire plus acceptable par nos concitoyens ?

Par ailleurs, vous regrettez dans votre rapport l'érosion de l'assiette de la fiscalité environnementale et vous recommandez d'éviter le recours à des exonérations ou à des taux réduits. Cela me semble relever de la quadrature du cercle…

Vous préconisez également une plus grande transparence dans l'utilisation des recettes de la fiscalité carbone. Comme vous l'indiquez, transparence n'est pas synonyme d'affectation des recettes – ce que proscrit la LOLF, que vous connaissez mieux que quiconque. Mais qu'entendez-vous alors par transparence ? Comment le verdissement d'un budget peut-il être plus lisible pour un citoyen si l'on n'affecte pas les recettes ?

Ces travaux sont complémentaires de ceux que nous avons menés l'an dernier, au sein du Comité pour l'économie verte, sur la fiscalité environnementale. Nous faisions, comme vous, le constat du caractère régressif de la fiscalité carbone et insistions également sur la nécessité de plus de transparence et d'une meilleure communication.

Votre analyse est sous-tendue par la question de la cohérence entre notre fiscalité environnementale et les objectifs que nous nous sommes fixés. Il faut en effet s'interroger sur la cohérence des outils – fiscaux, réglementaires et autres – d'un point de vue environnemental. Ainsi la taxe carbone intègre-t-elle le prix du carbone, fixé à un niveau que l'on considère comme celui du marché, alors que, dans le même temps, la prime à la conversion des véhicules intègre un prix du carbone beaucoup plus important que celui sur lequel repose la trajectoire retenue. Je vous invite à lire sur cette question les travaux de Christian Gollier, économiste à l'École d'économie de Toulouse. En tout état de cause, cette incohérence de notre politique environnementale n'a pas échappé à nos concitoyens.

J'aimerais vous interroger sur le périmètre que vous avez retenu lorsque vous évaluez à 87 milliards d'euros les enjeux fiscaux liés à l'environnement : j'ai vu que vous y incluiez la taxe d'enlèvement des ordures ménagères, mais y incluez-vous aussi, par exemple, les écocontributions, qui sont des charges environnementales pour les entreprises ?

De même, lorsque vous parlez de fiscalité carbone, parlez-vous uniquement de la contribution climat énergie ou intégrez-vous la TICPE ?

En ce qui concerne les niches fiscales défavorables à l'environnement, la majorité a entamé un travail non négligeable, qu'il s'agisse du gazole non routier ou de la baisse de deux centimes du remboursement dont bénéficient les transporteurs routiers sur le gazole. Mais tout cela est politiquement compliqué et nous devons donc nous appuyer sur une méthode et des trajectoires de sortie ; c'est en tout cas ce que nous recommandions dans le rapport du Comité pour l'économie verte. Les acteurs en effet ont besoin d'accompagnement et de visibilité sur le coût de la transition écologique et ses compensations.

En matière d'acceptabilité toujours, nous avons compris que la transparence ne devait pas se traduire par un compte d'affectation spéciale. Néanmoins, ne pensez-vous pas qu'il faudrait envisager un nouvel outil d'affectation, quitte à devoir, demain, réformer la LOLF ? Ou bien le jaune budgétaire sur la fiscalité écologique sera-t-il suffisant ? J'aimerais que vous nous aidiez à réfléchir à de nouveaux outils permettant d'affecter la fiscalité écologique.

Les Français se perdent dans la fiscalité environnementale, qui vise des objectifs très différents : la sauvegarde du climat est l'un de ces objectifs, mais ce n'est pas le seul ; on cherche aussi à dégager des recettes, ce qui est difficilement compatible avec le fait d'inciter les gens à changer de comportement. Par ailleurs, le risque de fuite de carbone est non négligeable si, à la production nationale, se substituent des importations dont l'empreinte carbone est bien plus importante.

Vous évaluez l'enjeu fiscal lié à l'environnement à 3,7 % du PIB, ce qui est financièrement considérable. Il est dommage que le Gouvernement n'ait pas pu s'inspirer de vos analyses, car elles montrent bien que la fiscalité énergétique est d'autant moins supportable pour les Français qu'ils vivent loin des zones urbaines et que leurs revenus sont faibles. Les chiffres sont parlants, et l'atteinte au pouvoir d'achat est suffisamment insupportable pour avoir provoqué le mouvement des gilets jaunes.

Vous recommandez d'associer à la fiscalité carbone des mécanismes de compensation en direction des ménages les plus affectés, notamment les ménages modestes. Ne doit-on pas également prendre en compte la spécificité de certains territoires, notamment les territoires ruraux mal desservis par les transports en commun ? C'est une vraie question, si l'on ne veut pas que le pays s'embrase de nouveau.

Vous préconisez aussi une plus grande transparence dans l'utilisation des recettes. Or chacun sait que la fiscalité carbone ne fait qu'alimenter le budget global de l'État. Il me semble pourtant que, pour être acceptée des Français, ces recettes doivent servir, de façon traçable et lisible, à la décarbonation ; à défaut, la fiscalité carbone continuera d'être contestée.

La lutte contre le réchauffement climatique est un sujet essentiel, voire vital, non seulement pour la France mais pour le monde entier. L'un des objectifs de la France, tout aussi nécessaire qu'ambitieux, est d'atteindre la neutralité carbone d'ici à 2050. Pour atteindre cet objectif, les entreprises, en particulier celles du secteur industriel, ont un rôle central à jouer, tout comme les consommateurs, de plus en plus impliqués.

Pour les entreprises, cette lutte implique notamment le passage aux nouvelles technologies vertes, comme l'hydrogène, l'éthanol ou la chimie verte. Cependant, aussi nécessaire soit-elle, cette transformation demandera de tels investissements, dans des délais si courts, qu'il est à craindre que les entreprises ne puissent les assumer seules. Dans ces conditions, par quels leviers l'État peut-il accompagner les investissements que demandent ces transformations ? Que pensez-vous de partenariats public-privé ?

Se pose également la question de la concurrence au sein de l'Union européenne et au delà : comment éviter que nos entreprises ne soient lésées par rapport aux autres États membres ?

Enfin, la comptabilité classique ne permet pas aujourd'hui de mesurer les effets des externalités négatives sur notre modèle de production : ne faut-il pas développer – ou utiliser, puisqu'ils existent – d'autres modèles de comptabilité environnementale assis sur des normes internationales permettant de disposer d'éléments de comparaison d'un pays à l'autre, d'une entreprise à l'autre ? La fiscalité carbone ne devrait-elle pas être précédée d'une normalisation des bilans carbone, ce qui n'est pas le cas aujourd'hui ?

Votre rapport laisse apparaître l'aspect régressif de la fiscalité énergétique pour les ménages, avec un taux d'effort énergétique quatre fois plus élevé pour les 20 % des ménages les plus modestes que pour les 20 % les plus riches, ce taux d'effort étant encore plus marqué pour les ménages ruraux et péri-urbains. Dans ces conditions, que pensez-vous de l'idée de ne plus prendre en compte la TVA dans l'assiette sur laquelle s'applique la TICPE, autrement dit de ne pas ajouter de l'impôt à l'impôt ? Que pensez-vous de l'élargissement du chèque énergie à l'achat de carburant ?

Vous indiquez ensuite que les entreprises contribuent pour 61 % aux émissions de gaz à effet de serre, mais n'acquittent que 36 % du produit de la fiscalité énergétique. Il y a là un déséquilibre patent, or je n'ai rien vu dans vos propositions pour y remédier.

J'aimerais enfin savoir, monsieur le président de la commission des finances, si les parlementaires pourraient avoir accès aux deux simulateurs qu'a utilisés la Cour des comptes et, le cas échéant, sous quel délai ?

Ces simulateurs ont été conçus par des administrations et la possibilité de s'en servir mérite d'être étudiée.

Toutes les orientations que vous préconisez vont dans le sens d'une aggravation de la fiscalité. C'est certes indispensable si l'on en croit le dernier rapport du GIEC sur le réchauffement climatique, mais je ne reviendrai pas sur les effets négatifs que cela induit. Vous suggérez ainsi une série de mesures, pénalisant différents acteurs économiques, qui, sans jeu de mots, risquent de se transformer en belle usine à gaz.

Cette politique de durcissement des prélèvements ne peut se concevoir sans engager parallèlement une politique active de développement des énergies renouvelables, car cette trajectoire doit avant tout être une trajectoire d'adaptation aux conditions futures de production d'énergie et de maîtrise du réchauffement climatique.

En d'autres termes, le durcissement de la fiscalité carbone que vous préconisez ne devrait-il pas être structurellement associé à des incitations à l'investissement dans les énergies renouvelables ?

Nos citoyens demandent un meilleur fléchage des taxes environnementales et l'idée du pollueur-payeur suscite beaucoup d'intérêt, notamment chez les associations environnementales, qui réclament la mise en place d'une redevance kilométrique pour les poids lourds. En tant que député de la circonscription du Mont-Blanc, je pense que ce dossier devrait de nouveau être examiné.

De même, il me semble que le remboursement partiel de la TICPE dont bénéficie le secteur du transport routier de marchandises devrait être supprimé ; j'ai d'ailleurs déposé un amendement en ce sens au projet de loi d'orientation des mobilités. Vous proposez, pour votre part, une suppression progressive de ce remboursement : avez-vous réalisé une étude d'impact ? Quel échéancier recommanderiez-vous ?

Quant au principe du pollueur-payeur, il s'agit de sanctionner les entreprises polluantes, selon une règle simple consistant à moduler soit le taux de l'impôt sur les sociétés, soit la TVA, en fonction du niveau de pollution générée. La fiscalité environnementale, plus que n'importe quelle autre, a pour but d'agir sur les comportements pour les rendre plus vertueux et un tel dispositif aurait pour effet de contraindre les entreprises qui ne l'ont pas encore fait à rendre en compte leur impact environnemental. Que pensez-vous de cette proposition ? Est-elle techniquement envisageable ? Pensez-vous qu'elle puisse s'appuyer sur un autre levier que l'impôt sur les sociétés ou la TVA ?

Il y a un an, notre pays connaissait une crise sociale inédite, sur fond de limitation de vitesse à 80 kilomètres heure et d'augmentation sans précédent de la fiscalité sur les carburants. Aujourd'hui, les tensions internationales se traduisent par une nouvelle augmentation du prix des énergies fossiles et, dans ce contexte de renchérissement du prix de l'énergie et des carburants – plus 5 centimes à la pompe ces derniers jours –, votre rapport semble annoncer la deuxième saison de la série Fin du monde contre fin du mois !

Nous ne pouvons que vous inviter à la plus grande prudence quand vous préconisez la reprise d'une trajectoire de fiscalité carbone, celle-là même qui a mis le feu aux poudres dans notre pays. Les données du problème n'ont pas changé : 80 % des Français ont toujours besoin de leur voiture pour se déplacer, travailler, étudier, se soigner ; nombreux sont ceux qui remplissent leur cuve de fioul alors que les prix ne cessent de grimper ; enfin, lorsque vous ciblez les transports et le BTP, vous semblez oublier que, dans les territoires concernés par la fracture territoriale, ils représentent un emploi sur dix, tous niveaux de qualification confondus. De même, vous ne semblez pas intégrer dans votre raisonnement le fait que le gazole non routier est aujourd'hui, dans le BTP, la seule solution pour faire fonctionner une pelle mécanique, un bulldozer, un camion ou tout autre engin. Il ne faut pas infliger une double peine à ces filières, qui sont génératrices d'emploi dans nos territoires.

J'aimerais pour finir que vous nous expliquiez comment il se fait que, lorsque les variations du prix du baril de pétrole se répercutent à la pompe, c'est toujours extrêmement rapidement en cas de hausse et beaucoup plus lentement en cas de baisse ?

Votre rapport est extrêmement éclairant sur les difficultés politiques auxquelles nous sommes confrontés. Tout en insistant sur la nécessité de demander aux Français un gros effort en matière de fiscalité énergétique, si l'on veut atteindre les objectifs ambitieux mais essentiels du Gouvernement, vous soulignez tous les effets récessifs, antiredistributifs et distorsifs de cet effort et, à vous lire, on comprend ce qui a causé l'explosion de l'année écoulée.

Cela explique que la plupart d'entre nous s'interrogent sur l'acceptabilité de cet effort. Ce n'est pas à vous de nous apporter la réponse mais il est indéniable que nous manquons dans notre panoplie d'un instrument de redistribution, de type revenu universel, qui permette de compenser les efforts importants consentis par nos concitoyens.

Je partage votre défense du principe d'universalité et d'unité du budget, et donc du principe général de non-affectation des recettes. Mais, comme vous le soulignez, la crise a mis au jour un problème d'acceptabilité : les contribuables n'acceptent pas que les efforts qu'on leur demande au nom de la fiscalité carbone ne servent pas directement à financer la lutte contre le réchauffement climatique. Dans ces conditions, pensez-vous qu'il soit possible de réfléchir à un principe d'affectation partielle, plus élaboré que celui dont nous disposons aujourd'hui et qui permettrait aux gens de mieux comprendre l'effort qui leur est demandé ?

L'acceptabilité passera par la construction d'une phase de transition écologique mais aussi d'une transition fiscale et d'une transition sociale, qui n'existent jamais dans ce type de réformes.

Les communes, notamment en milieu rural, font de très gros efforts pour préserver l'environnement. Elles créent ou entretiennent des puits de carbone, qu'il s'agisse de forêts domaniales, de zones humides, de zones Natura 2000 ou d'espaces naturels sensibles. Cela génère pour elles des contraintes, mais aussi des coûts d'investissement et d'exploitation. Dans quelle mesure des compensations pourraient-elles être offertes à ces collectivités locales qui, en milieu rural, peuvent être très défavorisées ? Quelle est votre appréciation du principe de paiement pour services environnementaux rendus, à l'image de ce qui a été fait dans la loi de finances pour 2019, avec le bonus de dotations pour les communes couvertes par la zone Natura 2000 ? Ne serait-ce pas une manière de procéder à une forme d'affectation des ressources qui contribuerait à accroître l'acceptabilité sociale de la fiscalité carbone ?

Votre rapport s'articule autour de la question des conditions à réunir pour atteindre les objectifs que nous nous sommes prétendument fixés, notamment dans la loi relative à l'énergie et au climat.

Or, nous ne parviendrons pas à réunir ces conditions car, comme vous le dites avec beaucoup de sagesse, la lutte contre le réchauffement climatique ne peut être efficace que si elle est harmonisée à l'échelle de l'Union européenne. Dans le cas contraire, il y a des fuites, c'est-à-dire que nous n'avons plus aucun contrôle sur les teneurs en CO2 des importations. En outre, pour éviter les fuites extra-européennes, il faudrait également instaurer une taxe d'entrée dans l'Union.

Vous insistez sur la responsabilité des transports mais, pour taxer les vols aériens, il faudrait renégocier la convention de Chicago. Quant au transport routier, sa taxation n'est pas plus simple.

À l'aune de ces remarques, pensez-vous que les conditions que pose votre rapport ont une quelconque chance d'être un jour réunies ?

La question centrale qui découle de vos travaux porte sur le degré d'acceptabilité sociale de la trajectoire carbone. C'est d'abord une question de cohérence : comment en effet expliquer aux Français que l'on relance la fiscalité carbone – et donc qu'on les pénalise – pour diminuer nos émissions de CO2 alors que, dans le même temps, nous fragilisons notre filière nucléaire, qui génère l'énergie la plus décarbonée qui soit ?

L'idée du double dividende constitue un autre facteur d'incohérence : vous l'avez dit vous-même, assigner à la fiscalité carbone un objectif environnemental et de rendement fiscal se heurte au fait que, plus la taxe est efficace en termes environnementaux, plus son assiette s'érode.

D'où le fait que je partage avec mes collègues l'idée qu'on ne pourra pas accroître l'acceptabilité sociale de la fiscalité carbone sans revenir sur le principe de non-affectation des recettes pour qu'on sache, dès le premier euro collecté, vers quoi cet euro est fléché. Pouvez-vous, sur cette question, nous livrer quelques pistes de réflexions ?

L'acceptabilité sociale passe également par une prise en compte des distorsions géographiques et de l'impact différent de la fiscalité carbone sur nos territoires. Avez-vous des propositions concrètes concernant les compensations qui pourraient être données aux territoires ruraux ?

Enfin, je ne crois pas à la fiscalité additionnelle ; je crois davantage à la fiscalité de substitution. Le président de la commission des finances avait, dans cette perspective, proposé de verdir les impôts sur la production, notamment en les fléchant davantage : avez-vous évalué cette proposition ?

À la lecture de votre rapport, je comprends qu'il faudrait augmenter la fiscalité environnementale sur les ménages, tout en mettant en place des aides directes pour les plus modestes, pour réduire notre empreinte carbone et rendre cette transition acceptable pour nos concitoyens. Cette solution, aussi louable soit-elle, me paraît néanmoins trop déconnectée de la réalité quotidienne des Français.

Le but de la fiscalité environnementale, c'est d'inciter à des comportements vertueux et donc, à terme, de disparaître : en effet, si nos concitoyens payent une taxe écologique, c'est qu'elle n'a pas atteint son but puisqu'ils n'ont pas modifié leurs comportements. Augmenter la fiscalité environnementale sur les ménages, alors que tous ne disposent pas d'alternatives vertueuses et financièrement soutenables, revient à mettre la charrue avant les boeufs : nous aurons beau donner 5 000, 10 000 voire 20 000 euros à quelqu'un pour qu'il échange sa voiture diesel contre une voiture électrique, s'il habite un immeuble sans parking, il ne pourra pas la recharger. Nous aurons beau compenser la taxation de l'essence par des transports en commun gratuits, s'il faut deux heures de train et un trajet en bus à une mère de famille pour se rendre sur son lieu de travail, contre vingt-cinq minutes en voiture, on condamne sa vie de famille.

Dans ces conditions, l'État ne devrait-il pas d'abord financer les investissements visant à faire émerger des alternatives de consommation ou de transport vertueuses et accessibles à tous, avant de songer à augmenter la fiscalité environnementale sur les ménages ?

Vous traitez dans votre rapport d'un dispositif qui concourt à l'acceptabilité sociale, le chèque énergie. Créé sous la précédente législature, il a évolué sous la pression des gilets jaunes : une hausse de la base éligible a été décidée afin d'en augmenter le nombre de bénéficiaires.

Notre groupe a proposé, malheureusement en vain, de prendre en compte la présence ou non de transports en commun sur le territoire. J'ai proposé, pour ma part, de moduler le chèque énergie selon la zone géographique – définie dans la réglementation thermique 2012 –, à laquelle serait associé un coefficient de rigueur climatique. Il est ainsi de 1,3 dans les Hauts-de-France. Dans la mesure où le chèque énergie vise à augmenter le reste à vivre, ne pensez-vous pas qu'il soit important de tenir compte du lieu de résidence ? Je rappelle qu'entre le nord et le sud de la France, le montant des factures énergétiques varie de 500 euros environ.

Vous avez mis en exergue deux points sur lesquels nous devons intervenir de manière plus importante et plus ciblée pour renforcer l'acceptabilité de la fiscalité écologique et atteindre les objectifs que nous nous sommes fixés.

Je tiens à souligner la grande vulnérabilité des ménages modestes à toute augmentation de la fiscalité carbone et son effet plus important sur les habitants des territoires ruraux et de montagne. Avez-vous identifié des mesures compensatoires qui pourraient plus particulièrement les concerner ? Ainsi, la prime à la conversion est sans rapport avec le niveau de revenu des ménages modestes : quel doit être son montant pour qu'elle les incite à acheter un nouveau véhicule ?

Enfin, parmi les outils dont nous disposons, vous ne mentionnez pas la dépense fiscale. On sait toutefois qu'elle peut être défavorable à l'environnement, bien que financée par la fiscalité écologique. Pour accélérer le changement, ne gagnerait-on pas à la cibler davantage, notamment en direction de la réhabilitation des logements et de leur rénovation énergétique ?

Je ressens un décalage terrible entre l'analyse globale et la réalité du quotidien. Je prends un exemple : pour une personne qui parcourt 25 000 kilomètres par an et consomme 7 litres aux 100, une hausse de 7 centimes de la taxe - comme prévu avant la crise des gilets jaunes – représenterait un surcoût annuel de 122,50 euros. Or l'impact de la trajectoire plus ambitieuse que vous envisagez serait, en moyenne, de 56 euros par ménage. Cela montre qu'il n'est pas pertinent de travailler sur des moyennes : elles ne font pas apparaître les situations très différentes des ménages, qui varient selon les ressources et le lieu de résidence.

De l'avis de tous dans ma circonscription, le non-consentement à l'impôt vient de l'incompréhension face à la non-affectation de la fiscalité écologique. Pour améliorer l'acceptabilité, vous évoquez deux types de dispositifs, ceux qui visent à l'accompagnement et à la compensation, ceux qui permettent une plus grande transparence dans l'utilisation des recettes. Pouvez-vous nous apporter davantage de précisions ?

Je rappelle d'abord qu'aux yeux de la communauté internationale, la taxe carbone est le levier le plus fort en faveur de la transition écologique. Ce n'est pas pour rien qu'un certain nombre d'institutions, malgré la crise des gilets jaunes et alors que les plaies sont encore ouvertes, disent qu'il faut la remettre en place. Ensuite, pour ne pas repartir dans les mêmes errements, il faut que chacun ait l'honnêteté de reconnaître que la crise des gilets jaunes est due pour deux tiers à la hausse du prix du pétrole et pour un tiers seulement à l'augmentation de la taxe carbone.

Bien sûr, la taxe n'est pas affectée juridiquement, mais elle l'est politiquement. Lorsque la taxe carbone a été décidée en 2014, c'était clairement pour financer le CICE. Il fallait trouver 20 milliards d'euros : les 4 milliards de la taxe carbone y ont contribué. On aurait pu expliquer les choses différemment car donner ainsi une affectation économique à la taxe carbone n'était pas dénué de sens. En Suède, 100 % du rendement de la taxe carbone est consacré à l'économie, mais cela a une vertu écologique : cela permet de baisser les taxes sur le travail, sur l'énergie humaine, et d'augmenter les taxes sur l'énergie fossile.

Il faut clarifier le débat sur l'affectation environnementale. Les compensations existent et, lorsque la crise des gilets jaunes a éclaté, ces compensations n'avaient jamais été aussi nombreuses. Pourtant, elles ne fonctionnent que si les gens ont les moyens de changer de voiture ou de faire des travaux dans leur logement. Tout le monde ne bénéficie pas des mécanismes existants : on ne peut donc pas considérer que la compensation écologique soit systématiquement sociale.

Enfin, aucun secteur dans le domaine des transports ne doit échapper à la taxation, mais il faut absolument trouver des dispositifs de compensation de type « +1-1 » : ils se voient prélevés de « 1 » au titre de la taxe carbone mais on leur rend « 1 » d'une façon ou d'une autre, ce qui fait qu'ils sont gagnants s'ils font évoluer leur modèle économique et parviennent à réduire leur consommation carbone. À partir de ce principe, il faut trouver des dispositifs financiers et juridiques.

Cela m'attriste d'entendre dire que ce rapport est complètement déconnecté de la réalité et qu'il sous-estime la crise sociale que le pays a connue. Bien au contraire, vous constaterez en le lisant que nous essayons de prendre en considération l'ensemble des faits, d'éclairer le débat et d'apporter des éléments objectifs. Nous montrons, par exemple, que la part de la fiscalité carbone dans le prix de l'essence diminue, contrairement au sentiment général. Nous nous efforçons d'objectiver le débat – la composition du CPO, où siègent des profils très différents, nous y invite par ailleurs.

De plus, nous raisonnons par rapport aux objectifs que les parlementaires ont définis. On pourrait tout aussi bien considérer qu'il n'y a pas d'urgence climatique, en tirer les conséquences et estimer qu'il importe peu d'introduire une fiscalité carbone. Mais il faudrait pouvoir l'assumer et expliquer que nous ne sommes pas concernés… Nous avons analysé les différents moyens d'atteindre ces objectifs, sachant que la fiscalité carbone est reconnue comme un instrument efficace en la matière.

Bien évidemment, d'autres instruments existent. Toute la difficulté consiste à les articuler, tant il est vrai qu'ils sont parfois utilisés sans cohérence. Ainsi, pour toutes sortes de raisons, certaines des dépenses fiscales, financées par la fiscalité environnementale, ne sont pas favorables à l'environnement.

Nous constatons l'érosion continue du produit de la fiscalité énergétique. Si vous souhaitez que le rendement croisse, il faut bien, d'une certaine façon, l'augmenter.

La transparence, l'affectation et l'accompagnement pour une meilleure acceptabilité sont des sujets essentiels. Des pays font mieux que nous. La Suède a commencé bien avant nous, avec une montée en charge progressive, dans un contexte de réduction des prélèvements obligatoires et avec des mesures d'accompagnement et de compensation, ce qui a contribué à l'acceptabilité. La France a initié sa trajectoire bien plus tard : la pente est donc plus importante. Quant aux mesures de compensation ou d'accompagnement, elles ont été insuffisantes ou mal comprises.

Nous donnons des moyennes tout en soulignant la très grande hétérogénéité des situations. D'ailleurs, nous disons dans nos orientations qu'il faut tenir compte des ménages vulnérables qui résident dans les territoires ruraux et périurbains et qui n'ont d'autre solution de déplacement que la voiture.

Nous faisons état des mesures de compensation qui existent dans d'autres pays et de celles qui ont été mises en oeuvre en France. La difficulté consiste à ne pas construire des usines à gaz qui compliqueraient encore le dispositif et ne faciliteraient ni sa compréhension ni son acceptabilité. Les mesures de compensation envisagées ont donné lieu à des simulations. Mais ne demandez pas non plus au CPO d'aller plus avant car alors, vous nous reprocheriez de vouloir tout arbitrer ! Nous n'avons pas examiné la question de la suppression de la TVA, qui est débattue en ce moment mais qui n'était pas l'objet du rapport.

La LOLF n'a rien inventé : elle a rappelé le principe, qui me semble sain, de la non-affectation des recettes. Comme tout principe, celui-ci connaît un certain nombre d'exceptions, tels les fonds de concours, les budgets annexes, les comptes spéciaux. Des dérogations sont donc possibles et nous devons envisager les choses dans ce cadre.

Nous suggérons de dissocier la fiscalité carbone de la fiscalité traditionnelle sur les produits pétroliers, ne serait-ce que pour être plus transparents sur son affectation et son objectif. Nous formulons un certain nombre de propositions pour renforcer la transparence et améliorer la connaissance de l'utilisation du produit de cette fiscalité. Il y a là des marges de progrès pour une meilleure acceptabilité par nos concitoyens.

Monsieur Charles de Courson, il paraît tout à fait possible de poursuivre la trajectoire et d'arriver, en 2030, à une tonne de CO2 à 100 euros. Vous voyez bien, d'ailleurs, que l'attaque en Arabie saoudite a des conséquences bien plus grandes sur le prix à la pompe que les augmentations qui étaient prévues et qui peuvent être étalées d'ici à 2030. Cet objectif est atteignable ; les effets seront toutefois limités sur la réduction des gaz à effet de serre et cet objectif ne permettra pas à lui seul de respecter les engagements figurant dans les textes que vous avez votés.

Nous avons pris le soin d'exploiter les enseignements de la crise des gilets jaunes et du Grand débat national, lors duquel la fiscalité carbone est bien apparue comme un sujet de préoccupation. Un encadré du rapport reprend les deux principales propositions formulées sur ce thème : mettre en place une nouvelle version de la fiscalité carbone ; favoriser les mesures au niveau européen pour éviter les disparités de concurrence défavorables à la France. Ce sont des conclusions intéressantes à méditer.

S'agissant des mécanismes de compensation, nous disposons d'un attirail qui nous permet d'aller très loin dans le détail. Vous trouverez dans le rapport les hypothèses de modélisation des compensations. Trois modalités de compensation ont été évaluées : selon le revenu par unité de consommation ; selon le revenu et la taille de l'unité urbaine ; selon le revenu et le niveau de mobilité routière. Effectivement, raisonner uniquement en moyenne ou en médiane peut être trompeur. Les écarts de facture allant de 1 à 5 – de 1 030 à 5 430 euros par an – , il convient de raisonner en dispersion, en associant la consommation avec le décile ou le quintile de revenus.

Ce qui a manqué sans doute dans les décisions antérieures, c'est la compréhension de la brutalité de la trajectoire et la prise en compte de la nécessité d'un accompagnement des ménages.

S'agissant des entorses au principe d'universalité budgétaire, nous évoquons les supports budgétaires possibles. Des vecteurs figuraient déjà dans le projet de loi de finances pour 2010 – crédit d'impôt, chèque énergie – mais ces mécanismes ont été censurés par le Conseil constitutionnel. Ces supports ont trait à la consommation courante ; ils peuvent être différents de ce que le Gouvernement a proposé sur le CITE, un crédit d'impôt qui concerne les investissements réalisés.

Les entreprises soumises aux quotas ont vu le prix de la tonne de carbone passer de 7 euros en 2017 à 25 euros en 2019 et cette hausse devrait se poursuivre. Avec une tonne à 30 euros, le déséquilibre entre les ménages et les entreprises exonérées sera atténué. S'agissant des autres entreprises, il faut relativiser l'enjeu que revêt la hausse de la fiscalité. Dans l'hypothèse d'une trajectoire de fiscalité carbone aè 100 euros la tonne de CO2 en 2030, l'augmentation du prix du gazole non routier, hors agriculture et ferroviaire, représenterait une part très faible de la valeur ajoutée.

Il convient de relativiser et de considérer les choses d'une façon globale. Nous avons vu, dans une dépêche de l'AFP de ce matin, que la fédération nationale de l'aviation marchande montait au créneau et faisait du chantage aux emplois. Nous disons bien que ce sujet doit aussi être traité au niveau international et, d'abord, européen. L'Union européenne s'y emploie puisqu'elle cherche à rendre plus efficace le système des quotas carbone pour le transport aérien. Mais la fiscalité est aussi un élément de justice et le Gouvernement a choisi de faire porter les efforts sur les billets d'avion.

S'agissant des niches fiscales, il est tout de même anormal de subventionner les entreprises non seulement en les exonérant mais en allant au delà du coût d'émission de CO2.

Je terminerai en rappelant que tout l'enjeu réside dans la coordination des politiques publiques. Ainsi, il n'est pas logique que les décisions en matière d'urbanisme, notamment sur les superficies des logements dans des petites ou moyennes communes, puissent être prises indépendamment des plans de mobilité. Il y a une contradiction dans les termes.

Membres présents ou excusés

Réunion du mercredi 18 septembre 2019 à 11 heures 45

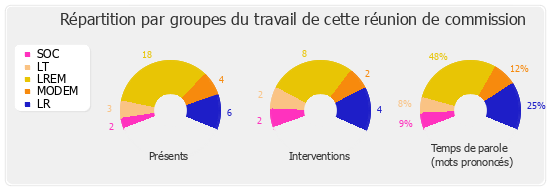

Présents. - M. Damien Abad, M. Saïd Ahamada, M. Éric Alauzet, Mme Émilie Bonnivard, M. Jean-Louis Bourlanges, M. Jean-Louis Bricout, M. Fabrice Brun, Mme Émilie Cariou, M. Michel Castellani, M. Francis Chouat, M. François Cornut-Gentille, M. Charles de Courson, Mme Marie-Christine Dalloz, Mme Dominique David, Mme Sarah El Haïry, Mme Sophie Errante, M. Joël Giraud, M. Alexandre Holroyd, M. Christophe Jerretie, M. Daniel Labaronne, M. Mohamed Laqhila, M. Michel Lauzzana, M. Fabrice Le Vigoureux, M. Jean-Paul Mattei, Mme Cendra Motin, Mme Catherine Osson, Mme Bénédicte Peyrol, Mme Christine Pires Beaune, M. François Pupponi, M. Xavier Roseren, M. Jacques Savatier, M. Éric Woerth

Excusés. - M. François André, M. M'jid El Guerrab, M. Marc Le Fur, Mme Véronique Louwagie, Mme Valérie Rabault, M. Fabien Roussel, M. Olivier Serva, M. Benoit Simian, M. Philippe Vigier

Assistait également à la réunion. - M. Jacques Marilossian

———–——