Commission d'enquête chargée d'identifier les facteurs qui ont conduit à la chute de la part de l'industrie dans le pib de la france et de définir les moyens à mettre en œuvre pour relocaliser l'industrie et notamment celle du médicament

Réunion du mercredi 17 novembre 2021 à 17h30

Résumé de la réunion

La réunion

Commission d'enquête chargée d'identifier les facteurs qui ont conduit à la chute de la part de l'industrie dans le PIB de la France et de définir les moyens à mettre en œuvre pour relocaliser l'industrie et notamment celle du médicamenT

Mercredi 17 novembre 2021

La séance est reprise à dix-sept heures trente-cinq.

(Présidence de M. Guillaume Kasbarian, président)

La commission d'enquête procède à l'audition de M. Frédéric Visnovsky, médiateur national du crédit et secrétaire général adjoint de l'Autorité de contrôle prudentiel et de résolution (ACPR).

Nous concluons notre session d'auditions du jour en recevant M. Frédéric Visnovsky, médiateur national du crédit et secrétaire général adjoint de l'Autorité de contrôle prudentiel et de résolution (ACPR).

Monsieur le médiateur, je vous souhaite la bienvenue.

Je vous remercie de déclarer vos intérêts publics ou privés qui seraient de nature à influencer vos déclarations.

Je vous rappelle que l'article 6 de l'ordonnance du 17 novembre 1958 relative au fonctionnement des assemblées parlementaires impose aux personnes auditionnées par une commission d'enquête de prêter serment de dire la vérité, toute la vérité, rien que la vérité. Je vais donc vous inviter, monsieur le médiateur, à lever la main droite et à dire : « Je le jure. »

M. Frédéric Visnovsky prête serment.

J'évoquerai brièvement l'activité de médiation du crédit et je complèterai mon propos liminaire à partir des analyses qui sont produites, sur la question du financement de l'industrialisation, par l'Observatoire du financement des entreprises que je préside en tant que médiateur. Par ailleurs, son prochain rapport portera sur les défis de l'investissement des entreprises et de son financement.

La médiation du crédit est un service de la Banque de France qui permet à toute entreprise qui fait face à des difficultés d'accès au crédit bancaire ou à l'assurance-crédit de bénéficier d'un accompagnement. C'est un service de proximité, développé au sein des territoires par les succursales de la Banque de France, mis en place à la suite de la crise précédente. Pour près de 23 000 entreprises, 420 000 emplois ont pu ainsi être préservés pour un total de 7 milliards d'euros de crédit. Le dispositif avait donc déjà fait ses preuves avant la crise liée à la Covid-19. L'activité du dispositif avait été réduite parce que l'accès au crédit était facile : une enquête trimestrielle de la Banque de France à paraître confirme qu'il n'y a pas de problèmes d'accès au crédit sur les crédits de trésorerie ou les crédits d'investissement avec des niveaux d'accès similaires à la situation avant la crise.

Durant la crise sanitaire, la médiation a été fortement mobilisée, essentiellement sur les questions des prêts garantis par l'État (PGE) distribués massivement avec 700 000 prêts pour un montant de 142 milliards d'euros. Notre activité de 14 000 dossiers a été très significative, quatorze fois supérieure à notre activité avant la crise, et est à mettre en regard avec le déploiement important des PGE. Aujourd'hui, nous notons un retour progressif à une situation d'avant crise.

L'Observatoire du financement des entreprises présente un intérêt très particulier puisqu'il réunit l'ensemble des parties prenantes. Nous avons, à la fois, les représentants de l'ensemble des organisations d'entreprises, comme la Confédération des petites et moyennes entreprises (CPME), le Mouvement des entreprises de France (MEDEF) ou l'Union des entreprises de proximité (U2P), les financeurs qui regroupent les banques traditionnelles et les nouveaux financeurs, ainsi que les différents organes publics comme la Banque de France, l'Institut national de la statistique et des études économiques (INSEE) et la direction générale du Trésor.

Depuis sa création en 2010, l'Observatoire a produit plusieurs rapports qui montrent que le tissu économique souffre d'un certain nombre de problèmes, mais qui ne relèvent pas du financement. La progression du crédit aux entreprises est continue et très forte. Les problèmes tiennent donc à d'autres facteurs, à savoir un nombre insuffisant de petites et moyennes entreprises (PME) exportatrices, des investissements pas toujours orientés vers l'innovation, un déficit d'entreprises de taille intermédiaire, des paramètres financiers (fiscalité, règlementation, positionnement en gamme dans les différents produits) ou culturels.

Un deuxième point était souligné dans ces différents rapports qui tenaient à l'offre de financement en matière de capital-risque de développement, où résidait une insuffisance. Les chiffres récents montrent une amélioration. Concernant les problèmes de financement de la part des assureurs en raison de contraintes réglementaires soulevés, des évolutions sont depuis intervenues.

Enfin, nous constatons une modification du partage entre le financement de marché et le financement bancaire, essentiellement du fait des grandes entreprises. À l'heure actuelle, le crédit bancaire représente 63 %, et le financement par le marché 37 %. Le financement bancaire est, bien évidemment, essentiel pour les petites entreprises.

Il ressort de ces rapports que dans la problématique de développement des entreprises et de désindustrialisation, le sujet n'est pas l'accès au financement.

Plusieurs travaux se sont intéressés à la désindustrialisation, comme le rapport de France Stratégie Les politiques industrielles en France – Évolutions et comparaisons internationales de novembre 2020, une note de la Banque de France analysant les causes de la désindustrialisation et le rapport de M. François Villeroy de Galhau sur le financement de l'investissement des entreprises remis au Premier ministre en septembre 2015.

Je retire de ces éléments et des travaux engagés dans le cadre de l'Observatoire quatre causes de la baisse de la part de l'industrie dans le produit intérieur brut (PIB) de la France : tout d'abord, une explication très claire en termes de compétitivité-coût qui est largement liée à la fiscalité, mais aussi le fait que notre industrie n'est pas montée en gamme à l'inverse de pays comme l'Allemagne. En outre, nous avons connu un mouvement de délocalisation pour avoir accès à des coûts de production plus faibles. Enfin, on peut noter une réduction de la proportion des consommateurs à consommer des produits industriels manufacturés par rapport à des services.

Plutôt que les questions de financement, ces quatre éléments paraissent expliquer la dynamique de réduction de l'industrialisation. Par ailleurs, le taux d'intérêt des banques françaises est en moyenne inférieur, pour les petites et moyennes entreprises (PME) et les très petites entreprises (TPE), aux autres pays européens. Ce n'est pas pour autant que nous ne devons pas aborder le sujet du financement. Le rapport de François Villeroy de Galhau de 2015 sur le financement de l'investissement des entreprises posait des questions de mobilisation et de meilleure orientation de l'épargne.

En comparaison par rapport aux économies anglo-saxonnes, La France a la particularité d'avoir un fort financement bancaire. Vous avez cité les chiffres de 37 % pour le marché et de 63 % pour le financement bancaire. Pourriez-vous détailler et ventiler le partage entre marchés et banques dans le financement des entreprises par taille et par secteur ?

Je ne sais pas si la ventilation existe par secteur mais je vais vérifier. En revanche, elle existe par taille, mais je n'ai pas les chiffres exacts avec moi. Il est évident que pour les TPE et PME, les financements bancaires représentent 90 ou 95 %.

Avez-vous le sentiment qu'en fonction des différents secteurs d'activité, les sensibilités puissent être plus ou moins fortes ? Existe-t-il dans les secteurs du médicament, des biotechnologies ou des hydrocarbures, par exemple, des facilités ou des difficultés ?

Du point de vue de la situation générale, nous ne constatons pas de problèmes de financement, mais la question se pose de façon plus ponctuelle, par type d'entreprises, par nature de projet ou par secteur. Ces problèmes peuvent être liés à plusieurs facteurs.

Le premier concerne l'innovation et les « jeunes pousses » (start-ups). Sur un projet innovant de start-up, le banquier n'a pas toujours de visibilité sur le fonctionnement du compte et la nature du projet.

D'autres secteurs, compte tenu de contraintes parfaitement justifiées, soit de blanchiment soit de lutte anticorruption, peuvent éprouver des problèmes d'accès au financement.

En dehors de ces aspects, nous n'avons pas identifié de difficultés particulières qui pointeraient tel ou tel secteur pour ce qui est du financement. Il ressort de l'ensemble des travaux effectués au sein de l'Observatoire que les financements existent, par exemple sur la transition énergétique et le numérique, et que le problème est plutôt du côté des projets. Comment les justifier, les monter ou les accompagner ? Dès lors que la visibilité est moins grande, le banquier sera plus regardant pour accorder un financement à une entreprise qui vient financer son développement. Le taux d'accès au crédit pour les entreprises est toutefois proche de 90 %. Il n'y a donc pas de sujet général de difficulté d'accès au financement.

Existe-t-il des difficultés de financement en fonction de la maturité du projet ? Des start-ups industrielles arguent que ce n'est pas dans l'émergence du projet que résident les difficultés, mais plutôt lors du prototypage que les besoins en capital sont plus difficilement couverts. L'observez-vous également dans le cadre de votre action de médiation ?

Nous ne l'observons pas dans le cadre de la médiation, mais au travers de ce que nous avons mis en place à la Banque de France, avec les correspondants start-up, à l'image des correspondants TPE et PME. Il y a en effet sur ce type d'entreprises une problématique de financement et d'accompagnement où ce n'est pas le financement bancaire classique qui vient en début de projet. Sur ces projets innovants, nous avons plutôt du financement par le capital-risque, le capital-développement, ou les investisseurs providentiels (business angels). Nous devrions avoir 10 milliards d'euros de fonds levés pour les start-ups en 2021. Un problème d'adéquation peut donc se faire sentir entre le besoin du projet et ce qu'apporte la banque qui interviendra plus dans le développement après le démarrage, même si les banques ont développé des filiales qui peuvent prendre des participations dans les entreprises, ce qui rentre moins dans le schéma traditionnel du financement bancaire sans que l'on puisse le voire dans les activités de médiation.

D'après votre rapport, 8,4 % des demandes de médiation viennent du secteur industriel, hors bâtiment et travaux publics (BTP), soit moins que sa part dans le PIB. Avez-vous identifié des spécificités du secteur industriel en ce qui concerne la médiation ? Avez-vous apporté des réponses dans vos discussions avec les établissements de crédit ?

L'activité de la médiation est essentiellement, à 85 ou 90 %, tournée vers les TPE et PME. Cette situation s'explique par deux faits. Les TPE sont celles qui sont les moins outillées à la fois en matière de moyens et de compétences pour échanger avec un banquier. La médiation intervient en cas de problème, mais elle préconise notamment un rendez-vous annuel au minimum avec le banquier pour faciliter le dialogue et l'échange. Les PME et les ETI ont des experts-comptables ou des directeurs financiers qui maîtrisent le langage technique des banquiers et ont donc moins besoin de la médiation. Nous intervenons donc plus aux côtés des TPE qui n'ont pas cette expertise à leur service.

Le secteur industriel est peu représenté, du fait de la taille plus élevée de ses entreprises qui ont l'habitude d'échanger avec le milieu bancaire et sollicitent donc moins les services de la médiation.

Le refus de crédit peut être lié au fait que la banque n'a pas confiance ou ne perçoit pas l'intérêt du projet. La médiation peut intervenir en apportant une expertise en matière d'analyse pour convaincre la banque, mais il n'existe pas de lien entre les différents secteurs d'activité.

Les refus de crédit, que vous résolvez à 50 % environ, sont-ils liés à des demandes d'investissements, des prêts de trésorerie, des prêts de consolidation ? Pouvez-vous déterminer une typologie sur les dossiers que vous recevez ?

Avant la crise, nous avions un taux de 60 % de réussite de médiation. Aujourd'hui, nous sommes à 50 % en raison du contexte particulier et des refus de PGE. Comme nous travaillons beaucoup avec des TPE, les refus concernent en majorité des crédits de trésorerie.

Dans les facteurs de désindustrialisation, vous avez mentionné le facteur fiscal. C'est un élément qui revient régulièrement dans les auditions, mais aussi dans l'actualité. Pouvez-vous nous dire quelle est la fiscalité en cause, par exemple la fiscalité portant sur la transmission de patrimoine ou la fiscalité des dividendes ?

Je me référais aux analyses du rapport de France Stratégie, mais il s'agit essentiellement des impôts qui pèsent sur la production des entreprises. Il ne faut néanmoins pas exclure, ponctuellement, des questions de transmission d'entreprises qui participent à la situation où nous avons une proportion de TPE extrêmement importante en France avec les seuils.

Dans le cadre de votre activité de médiateur et dans celle des médiateurs départementaux, avez-vous le sentiment d'un poids trop important des impôts de production ?

L'essentiel de nos dossiers de médiation porte sur les TPE. Nous sommes face à des personnes qui ont besoin de conseils et d'orientation. Les commerçants et les artisans n'ont pas forcément le loisir de rechercher des informations sur Internet ou auprès d'instances locales. Ce sont l'accès à l'information et sa compréhension qui posent problème.

Je souhaiterais revenir au passage de la phase d'amorçage à la phase industrielle. Vous nous dites que le problème n'est pas le financement…

Si nous parlons des start-ups, ce n'est pas le financement bancaire qui est la réponse adaptée.

Je suis d'accord avec vous. Qui devrait alors financer le passage à la phase industrielle ?

En ce qui concerne les pratiques de financement et de coût prudentiel, ce ne sont pas les banques qui financent traditionnellement ces projets, bien que certaines aient mis en place des filiales de capital-développement, mais plutôt des fonds d'investissement, du financement participatif (crowdfunding), ou autres. Ces solutions se développent puisque nous sommes passés de 1 milliard d'euros de levées de fonds en 2015 à 10 milliards d'euros cette année. En comparaison de la masse du crédit de 1 200 milliards d'euros, les montants sont extrêmement limités. Néanmoins, c'est un écosystème qui se développe. C'est pourquoi il est important de l'accompagner.

Nous constatons un problème de résistance à l'ouverture du capital. En France, nous ne sommes pas dans une culture développée ni de l'industrie ni de l'entreprise. Un chef d'entreprise veut garder la maîtrise de son entreprise, mais ses possibilités de développement restent limitées sans accès aux marchés. Les tentatives de développer les marchés pour les plus petites entreprises ont des difficultés à s'imposer. Il y a un sujet général de disponibilité de l'épargne et son orientation plus directe vers le financement des entreprises. Concernant les entreprises existantes, nous n'avons pas de problème général de crédit de trésorerie ou d'investissement. Les créations ou les développements rencontrent plus de difficultés si des problèmes de visibilité dans les projets sont constatés.

Pensez-vous qu'il faudrait des véhicules pour réaffecter l'épargne vers l'industrie, par exemple en recréant une forme de « compte pour le développement industriel » (Codévi) ?

Des mesures ont été prises au travers de l'épargne retraite et des contrats d'assurance. L'épargne est dans les comptes bancaires et donc utilisée pour financer des crédits aux particuliers ou aux entreprises, mais cette affectation n'est pas directe. Il manque un produit de moyen et long terme, dans le bilan des banques, qui permettrait d'affecter ces ressources à des financements de développement.

Un produit de ce type.

La structuration juridique de ces petites entreprises, souvent déclarées en indépendant et non en société, ne représente-t-elle pas un blocage ? Dans ce cas, comment favoriser l'exercice en société ?

Le gouvernement souhaite développer les indépendants aussi. Les créations d'entreprises sont très nombreuses, mais ce sont des micro-entreprises unisalariées. Le blocage que nous constatons en termes de réglementations et de seuil n'est pas de passer de 0 à 1 salarié, mais de se développer, de sortir de la catégorie des TPE pour aller vers les PME, les ETI, et au-delà. Toutefois, être micro-entrepreneur c'est également un choix de vie pour être indépendant, sans obligatoirement chercher à se développer.

Constatez-vous une frilosité particulière de certaines banques ? Avez-vous une cartographie de cette médiation, par département, vous permettant d'affirmer si la question se pose dans les mêmes termes partout, ou si certains territoires sont plus touchés ?

Sur les deux questions, la réponse est non. Concernant la frilosité, c'est une question que je me suis immédiatement posée quand j'ai pris mes fonctions de médiateur. Pour autant, nous n'avons pas noté de comportements particuliers de tel ou tel réseau bancaire sur les financements classiques. Nous avons pu avoir des difficultés avec les banques dites « judiciaires » sur le cas particulier de la distribution du PGE. Sur les départements, nous avons une activité qui correspond à l'activité économique.

Pas de l'ACPR, mais du médiateur.

Pour reprendre les chiffres sur les PGE, ils représentent 142 milliards d'euros d'emprunts pour 700 000 entreprises et un taux de refus de moins de 3 %. Les montants sont donc extrêmement limités et les refus de la part des banques étaient argumentés face à des entreprises fragiles. La période explique notre taux de succès des médiation plus faible, puisque le PGE a été ouvert, notamment, à des entreprises en capitaux propres négatifs, modifiant les règles habituelles des aides d'État. En conséquence, des entreprises plus fragiles ont fait des demandes d'aides et se les voyaient refusées par les banques. Le cas échéant, nous pouvions intervenir. Globalement, la médiation est parfaitement assimilée par les banques qui communiquent sur ce recours en cas de refus de crédit. La médiation fait l'objet d'un accord de place, qui a été renouvelé de façon régulière depuis l'origine, le dernier l'a été pour quatre ans au lieu de deux ans. C'est un dispositif bien compris.

La question est plus de savoir si les entreprises connaissent le dispositif. Lorsque l'on fait la différence entre le taux de refus et la médiation, on comprend qu'il y a des entreprises qui ne sont pas venues nous consulter. Cela signifie que la situation était telle que l'entreprise ne voyait pas l'intérêt d'une médiation, ou qu'elle n'avait pas connaissance du dispositif.

Certaines entreprises éprouvent une réticence à venir en médiation de peur du regard défavorable du banquier. C'est un mauvais raisonnement. Si elles ont essuyé un refus, c'est qu'un problème se présentait. La médiation ne peut qu'être positive pour rétablir le dialogue et trouver des solutions.

Dans le rapport de l'Observatoire des financements en entreprise remis en mai 2021, il était proposé de maintenir un dialogue étroit entre les banques et les TPE-PME, et d'instaurer un rendez-vous annuel. Est-ce déjà mis en œuvre ? Pensez-vous que cette proposition est superfétatoire ou a-t-elle le mérite de pousser les établissements et les entreprises à ce rendez-vous ?

L'intérêt de ces rapports, outre le fait qu'ils réunissent l'ensemble des composantes, est qu'ils font l'objet d'un consensus. Ce qui a été écrit est totalement consensuel entre les entreprises et les banques. Ce n'est pas quelque chose de nouveau. Notre volonté était de faire un rappel pédagogique à l'intention, notamment des plus petites entreprises qui ont moins l'habitude d'avoir cette relation avec leur banquier, qu'elles rencontrent uniquement en cas de problème. Au-delà du rapport lui-même, nous souhaitions que les organisations professionnelles puissent le relayer vis-à-vis des entreprises.

La Banque de France a réalisé des estimations qu'elle a communiquées à la direction générale du Trésor dans le cadre du rapport économique, social et financier annexé au projet de loi de finances pour 2022. Les estimations sont issues des bilans cotés et d'extrapolations permettant de connaître le taux de perte pour l'État. Nous avons obtenu, de mémoire, un chiffre de 3,78 % en perte brute, donc avant prise en compte des garanties encaissées. La situation s'est améliorée cet été par rapport à une première évaluation réalisée l'année dernière parce que la conjoncture est meilleure et que la cotation des entreprises est moins défavorable que ce que nous pouvions craindre.

Nous suivons également les déclarations que les banques européennes doivent faire à l'Autorité bancaire européenne (ABE) tous les mois sur les prêts non performants, donc ceux qu'elles considèrent comme potentiellement en défaut. Aujourd'hui, sur les 700 000 emprunteurs, moins de 4 000 ont fait défaut depuis l'octroi de leur PGE.

En revanche, dans leurs analyses, les banques prennent en compte les risques de non-recouvrement pour les provisions qu'elles doivent constituer. Ces estimations se fondent sur des modèles, puisque le PGE comprend un différé d'un an automatique, puisque les banques se sont engagées à un accord de deux ans. 16 % des PGE ont été remboursés la première année et un peu moins de 70 % le seront d'ici 2026. Sur la grande majorité, nous ne pouvons donc pas encore constater de défauts de paiement. La constatation de problèmes interviendra au deuxième ou au troisième trimestre de l'année 2022. Les estimations produites par les banques avancent un taux de risques de non-paiement de 3,6 % sur les encours, à comparer avec le taux sur les crédits aux PME de 4,2 % au mois de juin. Logiquement, les deux taux se rapprocheront dès lors que les banques affineront leurs analyses et constitueront les provisions. Le constat des problèmes éventuels de remboursements lors des premières échéances en 2022 viendra ensuite.

La Banque de France publie toutes les deux semaines, sur le site du ministère de l'Économie, des finances et de la relance, le tableau de bord sur les octrois de PGE. Nous allons travailler sur l'analyse des remboursements, puisque les banques ont l'obligation de déclarer à la Banque publique d'investissement (Bpifrance) les options de remboursement des entreprises. Nous allons pouvoir analyser la manière dont ils se réalisent dans le temps. C'est un point qui est suivi et qui va alimenter les travaux du comité de crise pour l'accompagnement des entreprises en sortie de crise.

Que pensez-vous de l'ensemble des acteurs du financement des entreprises, comme par exemple les banques, Bpifrance, les investisseurs en capital-risque, les business angels, les collectivités territoriales ? Cette palette est-elle suffisante dans une optique de financement industriel ?

Je ne suis absolument pas convaincu qu'il y ait un problème de financement industriel par rapport à d'autres types de financement. Les financements sont disponibles en fonction de la nature des projets qui peuvent exister. Nous avons un ensemble d'acteurs, publics et privés, qui offrent une gamme tout à fait satisfaisante. Le problème qui va se poser est d'abord la connaissance, par les acteurs, des différents dispositifs. Les financements sont là, mais les conditions d'accès vont poser problème. Les grandes entreprises emploient des cabinets, mais les petites entreprises n'ont pas le temps de mener toutes les recherches. Nous avons donc un problème d'orientation et d'accompagnement des acteurs qui n'ont pas le temps d'aller frapper à de multiples portes : la notion de parcours est importante.

Comment, par exemple, une entreprise justifie que la rénovation de son bâtiment est un prêt éligible à un financement de transition énergétique ? La taxonomie européenne étant très compliquée, la démarche n'est pas aisée pour les petites entreprises qui souhaitent bénéficier des dispositifs. L'accompagnement est donc essentiel pour expliquer aux chefs d'entreprises ce qu'ils peuvent faire et dans quelles conditions. Ils auront ensuite accès aux financements. Nous n'avons pas de problèmes de ressources de financement aujourd'hui.

Qui peut assurer cet accompagnement ? Serait-ce une mission pour la Banque de France ou la Banque des territoires ?

Certaines banques le mettent en place par des diagnostics énergétiques ou de transition numérique. De nombreux acteurs accompagnent déjà comme l'initative France Num ou les chambres de commerce et d'industrie (CCI). L'important est que ces accompagnements se fassent dans les territoires, là où sont les entreprises et les besoins.

L'accompagnement est un enjeu essentiel étant donné notre tissu économique de petites entreprises. Les CCI, Bpifrance, la Banque des territoires peuvent avoir un rôle important à jouer à cet égard. Par ailleurs, un processus de labélisation est en train de se mettre en place pour permettre de créer des liens de confiance avec des entreprises labélisées.

D'autres régulateurs nationaux ont-ils mis en place des mécanismes tels que la médiation de crédit ? Les autres autorités de régulation ont-elles aussi des observatoires de financement des entreprises ? Pouvez-vous nous informer sur ce qu'il se passe ailleurs ?

J'ignore s'il existe des mécanismes équivalents en Europe. Les principes de médiation existent, mais il ne me semble pas qu'il existe en Europe des médiations du crédit rattachées à une banque centrale.

Dans un autre rapport sur les fonds propres des TPE et PME publié en mai 2021 par la Banque de France, nous avons réalisé des comparaisons avec d'autres pays européens. À l'échelle des PME, la France est proche de la moyenne européenne et de l'Allemagne. Les TPE, en revanche, connaissent pour 25 % d'entre elles des problèmes de capitaux propres.

Nous avons également bien moins d'ETI qu'ailleurs, ce qui rend la comparaison difficile pour la strate supérieure. Quel est ce rapport dans lequel vous aviez développé cette analyse ?

Ce rapport sur les fonds propres des TPE et PME a été publié au mois de mai 2021. Je vous ferai parvenir le lien.

Nous avons abordé rapidement la question de l'épargne disponible dans le secteur assurantiel. Pensez-vous que des outils de mobilisation plus importante à destination de l'industrie restent à créer ?

Je suis moins familier du secteur de l'assurance. Les assureurs ont toujours mis en avant le fait que l'investissement en action était pénalisé dans la règlementation prudentielle, expliquant ainsi que leurs investissements s'étaient réduits. La Commission européenne a présenté une révision qui devrait alléger les charges et permettre aux capitaux des assureurs d'aller vers l'investissement. Pour autant, je rappelle que l'argent des assureurs est celui des assurés, à l'instar des banques avec leurs déposants. Des fonds sont constitués, mais ils doivent être restitués en fonction des contrats passés. Il faut donc prendre en compte le coût prudentiel de l'assureur mais aussi la volonté et le choix d'investissement de l'assuré.

Merci pour vos réponses et pour la qualité de nos échanges. Je vous propose de compléter, éventuellement, ces échanges avec des éléments écrits et chiffrés par rapport à nos questions.

L'audition s'achève à dix-huit heures trente.

Membres présents ou excusés

Commission d'enquête chargée d'identifier les facteurs qui ont conduit à la chute de la part de l'industrie dans le PIB de la France et de définir les moyens à mettre en œuvre pour relocaliser l'industrie et notamment celle du médicament

Réunion du mercredi 17 novembre 2021 à 17 heures 30

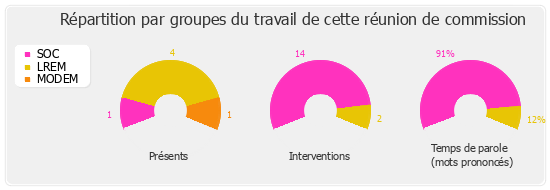

Présents. – M. Frédéric Barbier, M. Philippe Berta, M. Bertrand Bouyx, M. Guillaume Kasbarian, Mme Marie Lebec, M. Gérard Leseul

Excusés. – Éric Girardin, Mme Véronique Louwagie, M. Jacques Marilossian