Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 1er décembre 2021 à 10h00

La réunion

La commission examine le rapport sur la mise en œuvre des conclusions de la mission d'information relative aux crypto-actifs (M. Éric Woerth, rapporteur)

L'ordre du jour appelle l'examen du rapport sur la mise en œuvre des conclusions de la mission d'information relative aux crypto-actifs. Cette mission, qui avait été présidée par le président Éric Woerth et rapportée par Pierre Person, avait présenté ses conclusions en 2019. Depuis lors, le sujet s'est enrichi de questions nouvelles et les débats législatifs ont montré, cet automne encore, qu'il existe un certain nombre d'enjeux d'évolution de notre législation sur ce sujet.

Il me semble important qu'un travail de suivi des missions d'information soit réalisé. Le plus souvent, c'est le cas. Cela contribue à la crédibilité et à la qualité de nos travaux. Le suivi de la mission d'information relative aux crypto-actifs était d'autant plus nécessaire qu'il s'agit d'un sujet qui évolue beaucoup.

Il y a deux ans, nous avions décidé, avec Pierre Person, et en accord avec le bureau de la commission des finances, de lancer une mission d'information sur les « crypto-actifs » – et non pas sur les « crypto-monnaies ». Le rapport, publié en janvier 2019, a permis de faire rentrer ce sujet dans l'actualité de l'Assemblée nationale, pour mieux en comprendre et en expliquer les enjeux et pour accompagner la mise en place d'une nouvelle réglementation spécifique aux actifs numériques.

Deux ans après la publication du rapport, il m'a semblé important de réaliser un bilan des propositions qui y étaient formulées, mais aussi d'effectuer un travail d'actualisation de la mission d'information, en examinant les principales évolutions du secteur depuis 2019 et les nouveaux usages qui émergent.

Le secteur des crypto-actifs continue de se développer de manière extrêmement rapide. Un chiffre l'illustre tout particulièrement : la capitalisation totale des actifs numériques, au niveau mondial, représentait 800 milliards de dollars en janvier 2018, elle s'est élevée à 2 500 milliards de dollars en mai 2021 et elle a dépassé les 3 000 milliards de dollars le mois dernier.

L'essor des crypto-actifs se traduit aussi par une diversification croissante des actifs proposés sur le marché. Nous connaissions les jetons de protocole (les currency tokens ), tels que le bitcoin, les jetons de service (les utility tokens ) ou encore les jetons assimilables à des titres financiers (les security tokens ). Nous connaissions aussi les smart contracts, ces protocoles informatiques, basés sur la technologie blockchain, qui permettent, lorsque certaines conditions sont réalisées, d'exécuter automatiquement une action prédéfinie.

Désormais, il nous faut aussi nous intéresser aux actifs numériques stables (les stablecoins ), qui sont conçus pour que la volatilité de leur cours par rapport à un actif de référence soit la plus faible possible. Il s'agit par exemple, du projet de monnaie numérique qu'entend lancer Facebook. Les stablecoins ont un potentiel de développement considérable, notamment pour renforcer l'utilisation des actifs numériques comme moyens de paiement.

Sont aussi apparus des jetons non fongibles (les non fungible tokens, dits aussi NFT), des actifs numériques rendus uniques et non interchangeables par le biais d'une blockchain. Les bitcoins sont interchangeables. Ce n'est pas le cas des NFT, qui suscitent un intérêt croissant dans des domaines extrêmement variés : les cartes de collection, les jeux vidéo, les ventes d'œuvres numériques, et même la rémunération de certains professionnels du sport. Ils vont donc au delà de simples œuvres d'art.

Évidemment, tous ces sujets sont assez techniques. Il faut faire œuvre de pédagogie, pour expliquer avec des mots simples des mécanismes souvent complexes et très sophistiqués. Le vocable n'y aide pas, car il est composé de nombreux anglicismes et de faux amis, dont il faut se défaire.

Néanmoins, les actifs numériques sont un enjeu stratégique pour l'avenir de notre système monétaire et financier. Il ne s'agit pas d'une tocade, mais d'un sujet qui intéresse de près les entreprises, les États, les banques centrales, les investisseurs, les spéculateurs, et qui concerne l'ensemble des acteurs du monde financier. Il est de notre responsabilité, en tant que législateur, en tant que régulateur, d'en avoir la connaissance la plus fine possible, mais aussi, je le crois, de faire preuve d'une certaine ouverture d'esprit, afin de sortir de nos schémas de pensée classiques, ainsi que d'une certaine modestie. C'est pourquoi, dans le cadre de ce suivi, j'ai continué d'échanger avec les acteurs du secteur et les autorités de régulation, pour sortir d'une vision purement théorique et envisager les enjeux de manière concrète.

Entre 2016 et 2019, la France a entrepris de mettre en place un cadre juridique pour les technologies blockchain et les actifs numériques. Ces efforts se sont concrétisés avec la loi relative à la croissance et à la transformation des entreprises (dite loi PACTE), qui a encadré à la fois les initial coin offerings (les ICO), c'est-à-dire les émissions de jetons sur le marché primaire, et les prestataires de services sur actifs numériques sur le marché secondaire. En parallèle, la loi de finances pour 2019 est venue préciser le cadre fiscal des actifs numériques, notamment les modalités de l'imposition des plus-values sur actifs numériques réalisées à titre occasionnel par les particuliers, modalités dont nous avons encore eu l'occasion de débattre lors de l'examen en première lecture du projet de loi de finances pour 2022.

Il convient d'emblée de souligner que, avec ces deux textes, la France se distingue de la plupart des autres pays, qui ne possèdent pas de cadre juridique et fiscal spécifique aux crypto-actifs. Cela a été salué par l'ensemble des acteurs auditionnés dans le cadre de ce suivi. Le droit en vigueur donne de la prévisibilité aux investisseurs et favorise le développement des actifs numériques dans notre pays.

Une partie des propositions formulées par la mission d'information relative aux crypto-actifs ont été satisfaites dans le cadre de la loi PACTE et de la loi de finances pour 2019 ainsi que dans les mesures réglementaires qui en ont résulté, qu'il s'agisse des décrets d'application, des évolutions de la doctrine fiscale, des modifications du règlement général de l'Autorité des marchés financiers (l'AMF) ou encore des recommandations de l'Autorité de contrôle prudentiel et de résolution (l'ACPR). Parmi les vingt-sept propositions formulées par la mission d'information, onze ont été satisfaites et cinq sont partiellement satisfaites, soit un taux d'application de 60 % – ce qui est plutôt correct.

Le suivi des recommandations de la mission d'information a aussi été l'occasion de dresser un premier bilan des dispositions adoptées dans la loi PACTE et dans la loi de finances pour 2019.

Grâce au cadre juridique spécifique aux crypto-actifs mis en place par la loi PACTE dans le code monétaire et financier, nous avons désormais une définition juridique des actifs numériques et des jetons, mais aussi des prestataires de services sur actifs numériques, qu'il s'agisse des services d'échange d'actifs numériques contre de la monnaie légale, des services de conservation d'actifs numériques ou encore des services d'échange d'actifs numériques contre d'autres actifs numériques.

Peut-être faudra-t-il compléter ces définitions dans un futur proche ? Nous avons eu l'occasion de réfléchir ensemble à une caractérisation juridique des NFT lors de l'examen du projet de loi de finances pour 2022, mais la rédaction proposée n'était pas encore suffisamment aboutie. Quoi qu'il en soit, ce travail de définition entamé dans la loi PACTE est nécessaire pour construire une réglementation opérante.

Sur le marché primaire, tout porteur de projet qui souhaite lancer une émission de jetons peut obtenir de l'AMF un visa optionnel lui permettant de prouver son sérieux et la qualité de son offre. Les obligations imposées aux émetteurs ont été précisées par voie réglementaire ainsi que dans le règlement général de l'AMF. Vous en trouverez un état des lieux très précis dans le rapport de suivi.

Sur le marché secondaire, les prestataires de services sur actifs numériques ont désormais l'obligation de s'enregistrer auprès de l'AMF et de l'ACPR pour pouvoir exercer leurs activités en France. Je dis bien « tous les prestataires », dans la mesure où le dispositif initial, qui ne concernait que les services dits « crypto-to-fiat », a été modifié par une ordonnance du 9 décembre 2020 et s'applique désormais aussi, avec des obligations un peu allégées, aux services dits « crypto-to-crypto ».

Dans les deux cas, pour l'attribution d'un visa aux ICO et pour l'enregistrement des prestataires de services sur actifs numériques, le cadre législatif et réglementaire est désormais bien en place, même si sa mise en œuvre demeure inachevée. Les sociétés qui doivent s'y soumettre ont encore du mal à respecter l'ensemble de leurs obligations. Pour les ICO, seuls trois visas ont jusqu'ici été délivrés, dont un pour une ICO dont le projet n'a pas été mené à son terme. L'outil n'a donc pas répondu à toutes les attentes. Quant à l'enregistrement des prestataires de services sur actifs numériques, la durée de la procédure est encore trop longue pour de nombreux entrepreneurs, dont les projets sont retardés de plusieurs mois, tant qu'ils ne sont pas parvenus à s'enregistrer, dans un secteur où ce n'est pas la lenteur qui prime.

Les torts sont partagés. D'un côté, on peut faire reproche aux autorités de régulation de vouloir appliquer aux crypto-actifs les schémas de pensée inhérents aux actifs financiers traditionnels même lorsque cela est impossible ; mais cela est de moins en moins vrai. D'un autre côté, il convient de souligner que les prestataires de services sur actifs numériques sont souvent de petites sociétés, peu habituées à mettre en œuvre des réglementations aussi complexes que, par exemple, celle relative à la lutte contre le blanchiment de capitaux et contre le financement du terrorisme.

Les choses mettent donc du temps à se mettre en place. L'ensemble des acteurs, y compris les régulateurs, sont de cet avis. Elles évoluent dans le sens d'une meilleure compréhension mutuelle des entrepreneurs et des autorités de régulation. Mais il reste encore des marges d'amélioration certaines.

L'un des enjeux les plus épineux concerne l'accès des prestataires de services sur actifs numériques aux services bancaires en euros. Le droit au compte réaffirmé dans la loi PACTE demeure encore théorique pour certains prestataires, qui essuient des refus d'ouverture de compte et sont contraints de faire appel à des établissements bancaires étrangers. L'ACPR n'a jusqu'ici pas été en mesure de faire converger les positions des uns et des autres. Il faut souhaiter que la mise en œuvre de la loi PACTE et l'enregistrement de tous les prestataires de services sur actifs numériques opérant en France puissent permettre d'avancer sur ce sujet fondamental.

Le régime fiscal mis en place pour les actifs numériques est lui aussi innovant. Contrairement à ce qui existe dans de nombreux pays, les échanges d'actifs numériques contre des actifs numériques sont neutralisés et ne donnent pas lieu à imposition lorsqu'ils sont réalisés par des particuliers à titre occasionnel. C'est uniquement lorsqu'on sort du « monde crypto » – lorsqu'on convertit ses actifs dans une monnaie légale ou qu'on les utilise pour acheter un bien ou un service – que la plus-value réalisée est imposée. Conformément à une recommandation de la mission d'information, le taux d'imposition est fixé à 30 %, sur le modèle du prélèvement forfaitaire unique (PFU). C'est un gage de simplicité et de clarté pour les investisseurs.

Malgré ces avantages, le régime fiscal demeure complexe. Nul ne le nie. Le calcul des plus-values suppose de tenir une comptabilité précise de chaque transaction effectuée, mais aussi de connaître la valorisation totale de son portefeuille d'actifs à un instant T, ce qui n'est pas toujours évident. Néanmoins, les propositions de la mission d'information visant à simplifier le régime fiscal des actifs numériques n'ont pas encore pleinement abouti.

Deux amendements ont été adoptées en ce sens lors de l'examen en première lecture du projet de loi de finances pour 2022. Désormais, un investisseur pourra choisir d'être imposé soit au prélèvement forfaitaire unique, soit au barème de l'impôt sur le revenu. Dans le prélèvement forfaitaire unique, l'impôt sur le revenu représente 12,8 % et les prélèvements sociaux 17,2 %. Une personne dont les revenus ne sont pas imposables gagne donc à pouvoir choisir le barème de l'impôt sur le revenu. C'est un progrès pour les petits investisseurs.

Par ailleurs, un amendement vise à clarifier la distinction entre les activités exercées à titre occasionnel et les activités professionnelles. Il nécessitera tout de même une évolution de la doctrine fiscale, qui tarde encore à venir. Ce point a fait l'objet de débats complexes lors de l'examen en première lecture du projet de loi de finances pour 2022, et la solution retenue permettra, je l'espère, d'avancer sur ce sujet.

De la même manière, la proposition de la mission d'information visant à inciter les investisseurs en crypto-actifs à réinvestir leurs gains dans l'économie réelle demeure insatisfaite. Il s'agit d'un débat que j'ai voulu relancer cette année, lors du premier projet de loi de finances rectificative pour 2021 et lors du projet de loi de finances pour 2022. Notre collègue Pierre Person et certains d'entre vous m'ont rejoint dans cette voie. Nous n'avons pas réussi à convaincre le Gouvernement de faciliter par le biais de la fiscalité la sortie du « système crypto » pour investir dans l'économie réelle.

Ce débat est loin d'être refermé. Je pense que nous y viendrons, d'une manière ou d'une autre, dans les mois et années qui viennent, car il est nécessaire de rapprocher le « monde crypto » de la sphère réelle. Évidemment, les deux sont déjà liés – les ICO permettent de lever des fonds pour financer des projets dans l'économie réelle – mais il faudrait davantage d'incitation pour que les plus-values réalisées en actifs numériques soient réinvesties, par exemple, dans des activités de production industrielle.

En définitive, nous pouvons être satisfaits de notre législation. La France fait partie des pays précurseurs en matière de crypto-actifs. Mais toutes les difficultés ne sont pas réglées. Il faut en avoir conscience. Le cadre juridique mis en place a vocation à s'adapter au fil du temps, au gré des évolutions du secteur et des innovations technologiques, qui vont se poursuivre.

L'expansion des actifs numériques et des services basés sur les technologies blockchain présente de nombreuses potentialités pour rendre le système financier plus efficient, en réduisant les coûts et les délais de transaction, en facilitant les paiements internationaux et en renforçant la transparence des informations. Les actifs numériques pourraient aussi renforcer l'inclusion financière des populations peu bancarisées – nous verrons si c'est le cas au Salvador, bien que cela serait étonnant –, diversifier les possibilités de levée de fonds des entrepreneurs ou encore permettre une meilleure rémunération des artistes.

Néanmoins, il est nécessaire de rester lucide sur les risques inhérents aux actifs numériques. À ce stade, les crypto-actifs ne remplissent pas, ou de manière très imparfaite, les fonctions de la monnaie. C'est pourquoi il est illusoire de les qualifier de « crypto-monnaies ». Ils ne sont pas une unité de compte permettant de libeller le prix des biens et services. Ils ne sont pas ou très peu un instrument de transaction, puisqu'ils ne servent pas à régler des achats de biens ou services dans l'économie réelle, en dehors de quelques cartes bancaires dont l'usage demeure rare. Ils ne sont pas non plus une véritable réserve de valeur, car leur cours en monnaie légale est encore trop volatil, à l'exception peut-être des stablecoins.

Les actifs numériques demeurent avant tout des actifs spéculatifs, qui sont porteurs de risques. L'anonymat consubstantiel aux crypto-actifs protège la vie privée de leurs utilisateurs, mais peut aussi servir de support à des transactions illicites et à des opérations de blanchiment de capitaux ou de financement du terrorisme. En outre, le marché des crypto-actifs doit encore faire ses preuves en termes de résilience face aux cyberattaques et de protection des informations confidentielles des usagers.

Par ailleurs, l'impact environnemental des technologies blockchain et des actifs numériques n'est pas négligeable dans le contexte du changement climatique, même si certains protocoles de minage sont désormais moins énergivores. C'est, par exemple, le cas du protocole dit proof of stake. Enfin, l'irruption de grands groupes internationaux dans le monde des crypto-actifs ne va pas sans poser des enjeux de souveraineté pour les États, notamment s'agissant du projet de Diem (anciennement Libra) de Facebook.

Dans ce contexte, il appartient au régulateur de maintenir une position équilibrée, en encourageant les innovations tout en protégeant les investisseurs et les petits porteurs, en garantissant le respect de la réglementation relative à la lutte contre le blanchiment des capitaux et contre le financement du terrorisme, et en préservant la souveraineté monétaire ainsi que la stabilité financière.

C'est d'ailleurs l'enjeu de la nouvelle réglementation présentée par la Commission européenne sous la forme d'une proposition de règlement sur les marchés de crypto-actifs (dit règlement MiCA). Jusqu'où est-il nécessaire et proportionné de réguler les actifs numériques ? Comment réduire les risques de transactions illicites sans porter une atteinte non justifiée aux libertés publiques ? Comment réguler les entreprises européennes sans réduire leur compétitivité par rapport à leurs concurrents internationaux ? Ce sont des questions vastes, car il s'agit d'un sujet vaste, qui englobe l'ensemble des problématiques liées à la monnaie et aux activités financières. Les problèmes de régulation se posent de manière globale.

C'est aussi tout le débat qui monte autour des monnaies numériques de banque centrale. Nous avons, à plusieurs reprises, interrogé le gouverneur de la Banque de France sur le sujet. Après la Chine et la Suède, la Banque centrale européenne (BCE) a elle aussi annoncé le lancement d'une phase d'étude visant à la mise en place d'un euro numérique, qui ne serait pas un euro numérique détenu par une banque commerciale mais qui disposerait de la garantie du système bancaire.

Les monnaies numériques de banque centrale visent à remédier à la disparition de l'argent liquide, à maintenir la confiance des citoyens dans le système monétaire, mais aussi à préserver la politique monétaire et la stabilité financière contre une dispersion des systèmes de paiement dans des monnaies privées qui pourraient être soustraites à toute réglementation et à toute légitimité étatique.

Néanmoins, on peine encore à entrevoir ce que sera un euro-numérique. Les banques centrales elles-mêmes se posent encore beaucoup de questions. S'agira-t-il uniquement d'une monnaie de gros réservée aux intermédiaires financiers ou d'une monnaie de détail accessible aux particuliers ?

En outre, je tiens à nuancer le caractère révolutionnaire d'un éventuel euro numérique. En réalité, la banque centrale n'a pas vocation à remplacer les banques commerciales. Un euro numérique viendrait non pas remplacer mais compléter la monnaie commerciale. Il n'est pas certain que nos concitoyens y voient une différence ou un avantage.

En tout état de cause, l'ensemble de ces débats s'imposent à nous et ne doivent pas être évités, même s'ils sont parfois difficiles d'accès. Nous ne pouvons plus faire comme si les crypto-actifs n'existaient pas. Il nous faut rester attentifs à leurs évolutions, nous préparer dès à présent à leur montée en puissance et adapter sans trop tarder notre cadre juridique et fiscal afin d'en maximiser les potentialités tout en en maîtrisant les risques. Il me semble important que l'Assemblée nationale soit au cœur de ces débats.

Monsieur le rapporteur, merci pour votre travail, précieux et utile, qui nous servira lorsque les débats sur les crypto-actifs reviendront, notamment lors de l'examen en nouvelle lecture du projet de loi de finances.

Comme vous l'avez indiqué, les dispositions adoptées dans la loi PACTE et dans les lois de finances ainsi que les deux amendements adoptés lors de l'examen en première lecture du projet de loi de finances pour 2022 sont des avancées souhaitables. Il faut probablement aller plus loin. Ce sujet doit être appréhendé par étapes et, justement, votre rapport de suivi pose de nouvelles questions.

Depuis quelque temps, vous proposez d'inciter, par la fiscalité, les investisseurs ayant réalisé des plus-values sur actifs numériques à les réinvestir dans l'économie réelle. Je me suis souvent montré favorable, sur le principe, à cette proposition. Toutefois, j'ai finalement de plus en plus de doutes sur la pertinence et sur l'efficacité de ces incitations fiscales, notamment en découvrant et en comprenant ce que sont les NFT et en constatant la place de plus en plus importante qu'ils occupent dans le monde des crypto-actifs. Est-ce que ces NFT n'ont pas finalement pour vocation de ne jamais toucher l'économie réelle ? Si tel est le cas, aucune incitation fiscale ne pourra les faire « redescendre sur terre ».

Je m'interroge également sur les risques liés à la hausse de la capitalisation des actifs numériques. Le vice-président de la Banque centrale européenne a récemment alerté sur le fait que de plus en plus d'acquisitions de crypto-actifs se font avec de la dette. Ce lien qui se crée entre le « monde crypto » et le monde bancaire et financier via l'endettement n'est-il pas dangereux ? Ne risque-t-on pas de voir apparaître des bulles numériques liées à de l'endettement réel ? Ce phénomène ne présente-t-il pas des risques inflationnistes ? Est-ce qu'il existe des travaux de la Banque de France à ce sujet pour nous aider à anticiper ces questions et envisager des moyens de régulation ?

La mission d'information recommandait, dans sa proposition n° 4, de clarifier la notion d'activité exercée « à titre habituel » dans la doctrine fiscale. Elle n'a été que partiellement satisfaite. Où en est-on et quelles en sont les conséquences ?

Parmi les onze propositions qui n'ont pas été satisfaites, figure la proposition n° 7 concernant l'augmentation de l'abattement sur les opérations de cession en crypto-actifs de 305 euros à 3 000 euros, qui a fait l'objet d'un amendement de Pierre Person lors du PLF 2022, lequel n'a pas été adopté. On y trouve aussi la proposition n° 10, qui visait à aligner le régime fiscal applicable aux distributions de jetons gratuites sur celui des attributions d'actions gratuites. Là encore, un amendement a été rejeté. Comment pourrions-nous avancer sur ces deux propositions ?

Il y a deux semaines, j'ai participé, pendant deux jours, à la sélection des spécialistes en valeurs du Trésor, qui sont les banques qui conseillent l'État en matière de gestion de sa dette. À côté des sujets environnementaux, les enjeux liés aux actifs numériques ont été au cœur de nos discussions. D'ailleurs, l'Agence France Trésor se demande s'il faudra un jour émettre de la dette en crypto-actifs ou en monnaie numérique pour satisfaire le marché et s'assurer que notre dette reste attractive. Ces questions sont déterminantes et il est indispensable que l'Assemblée nationale participe à ces travaux.

Je m'interroge au sujet du blanchiment de capitaux et de l'évasion fiscale auxquels peuvent conduire les crypto-actifs, notamment à travers des services de « mixage » qui visent à mélanger des crypto-actifs « ordinaires » avec des crypto-actifs servant à financer des activités illégales. Le rapport de suivi mentionne le renforcement de la réglementation proposée par la Commission européenne en juillet 2021. Au niveau international, le groupe « J5 » ( joint chiefs of global tax enforcement ) – qui rassemble l'Australie, les États‑Unis, le Canada, les Pays-Bas, et le Royaume-Uni – a été constitué pour lutter contre la criminalité fiscale internationale et en particulier contre le recours aux actifs numériques. Avez-vous connaissance d'une telle réflexion au niveau européen ? Cela vous semble-t-il pertinent ? Est-ce que la réglementation européenne en cours sur le sujet vous semble suffisante en matière de lutte contre le blanchiment de capitaux et l'évasion fiscale liés aux crypto-actifs ?

On peut se satisfaire que la commission des finances et l'Assemblée nationale s'approprient le sujet des crypto-actifs.

Les actifs numériques sont définis par la négative, comme toute représentation numérique d'une valeur qui n'est pas attachée à une monnaie ayant cours légal et qui ne possède pas le statut juridique d'une monnaie. Or, vous rappelez dans le rapport de suivi que le Salvador a adopté le bitcoin comme seconde monnaie légale. N'y aurait-il pas lieu de repréciser la définition des actifs numériques en prenant en compte ce fait nouveau ?

Vous indiquez que si les technologies blockchain permettent une grande traçabilité des transactions en actifs numériques, une telle transparence pourrait devenir excessive si les crypto-actifs étaient davantage utilisés pour des paiements du quotidien. Comment garantir que la vie privée ne soit pas mise à mal, et quelles garanties pourrait-on mettre en place pour que votre crainte ne se réalise pas ?

En matière de formation, il apparaît que la France n'a pas de retard particulier, on peut s'en réjouir. Avez-vous connaissance de formations initiales qui lient finance et actifs numériques ? Comment faudrait-il éventuellement favoriser le développement de ce type de formation afin de prendre de l'avance en la matière, puisque, comme vous l'indiquez dans votre propos préalable, ce n'est pas un sujet qui est manié tous les jours, mais qui a vocation à se développer ?

Sur ce sujet passionnant, une certaine ouverture d'esprit est nécessaire pour comprendre des concepts qui ne sont pas évidents.

Notre pays a participé très tôt à l'encadrement de la blockchain et à son ingénierie via la loi PACTE. La commission des finances continue à accompagner ce développement. À l'initiative de notre président-rapporteur, l'investissement dans l'économie réelle a été soutenu. Comment peut-on lever les freins que vous identifiez pour encadrer ce marché sans couper son élan ni renoncer à la nécessaire vigilance en matière de blanchiment de capitaux ou de financement du terrorisme, s'agissant d'outils anonymes ?

Les articles 85 et 86 de la loi PACTE, la loi de finances pour 2019 et les mesures réglementaires afférentes ont permis de répondre à 60 % des propositions du rapport de la mission d'information. Vous listez cependant, parmi celles méritant d'être approfondies, l'imposition des personnes effectuant du minage selon le même régime que celles réalisant des opérations en crypto-actifs à titre habituel. Cela ne semble pas convenir au ministère de l'économie, des finances et de la relance. Qu'en pensent vos interlocuteurs et seraient-ils ouverts à des expérimentations ?

Comment la mission Plan de relance prend-elle en compte la blockchain : des crédits sont-ils dédiés à la recherche et à la formation des jeunes ? Combien de centres de minage sont situés sur notre territoire ?

Vous proposez de soumettre les apports de crypto-actifs à des sociétés à un régime de report de l'imposition des plus-values – c'est ma marotte ! – plutôt qu'à un régime de sursis. Comment gérer ce système en cas de baisse de valeur ?

Je remercie le rapporteur pour son rapport à la fois technique et pédagogique.

Cette monnaie, purement électronique, échappe au contrôle des États et des banques centrales et a la particularité de n'avoir ni attache, ni référence, ni valeur fondamentale. Si c'est, pour beaucoup d'entre nous, un véritable mystère, c'est aussi l'outil idéal pour les spéculateurs. En novembre dernier, un pic de capitalisation de 3 000 milliards de dollars a été atteint. Blanchiment de capitaux, transactions illicites, financement du terrorisme : que se cache-t-il réellement derrière ces actifs spéculatifs ?

La régulation des crypto-actifs est un enjeu majeur. L'État a-t-il aujourd'hui les moyens humains et matériels pour contrôler les flux des monnaies virtuelles ? Existe-t-il des cellules spécifiques et un plan de formation dans l'administration fiscale ? À l'échelle de l'Union européenne, la France a-t-elle une approche plutôt favorable ou contraignante ? Le retrait du Royaume-Uni ne risque-t-il pas de faire de Londres la place financière la plus propice aux crypto-actifs ?

Face aux cas d'escroquerie et à la forte volatilité des monnaies virtuelles, l'AMF a plusieurs fois alerté sur les risques pour les épargnants. Au regard du nombre et de la valorisation des crypto-actifs, une politique de prévention ne devrait-elle pas être renforcée ?

Je remercie le président-rapporteur pour la qualité de ses travaux sur ce sujet technique dont on ne maîtrise pas encore tous les aspects.

Le marché des crypto-actifs est en plein essor, avec une capitalisation mondiale qui a atteint 3 000 milliards de dollars en novembre dernier. C'est donc un enjeu de l'économie de demain, et déjà de celle d'aujourd'hui. Nous savons gré à notre commission de s'en saisir pleinement.

Une partie des recommandations du rapport de la mission d'information ont été mises en œuvre, ce dont nous nous réjouissons, mais nous devons encore cheminer en bonne intelligence vers la mise en place d'un cadre juridique cohérent, juste et complet. J'avais déposé des amendements en ce sens lors de l'examen en première lecture du projet de loi de finances pour 2022. Deux d'entre eux ont été adoptés, permettant, d'une part, que les produits des opérations d'achat, de vente et d'échange d'actifs numériques effectuées dans des conditions analogues à celles qui caractérisent une activité professionnelle soient soumis au régime des bénéfices non commerciaux et, d'autre part, que les particuliers aient la possibilité d'opter pour le barème progressif de l'impôt sur le revenu.

De manière plus générale, nous partageons le constat qu'il faut agir à l'échelon européen, développer la technologie blockchain et mettre en place une régulation protectrice de l'intérêt général, sans qu'elle pèse sur la compétitivité du marché européen.

Pouvez-vous en dire plus sur l'euro numérique : dans quelle mesure cet outil supplémentaire pourrait-il renforcer notre monnaie commune ?

M. Michel Castellani. Je remercie le rapporteur.

Manifestement, les crypto-actifs ne sont pas une monnaie : ils n'en satisfont que le dernier des trois critères classiques. Ils sont très volatils, offrent peu de sécurité face aux arnaques, permettent relativement facilement le blanchiment de capitaux ou le financement du terrorisme et ont une incidence environnementale considérable. En même temps, ils existent, montent en puissance et favorisent les échanges. Ils répondent à une demande.

Pour l'autorité publique, la question est de savoir s'il faut les laisser se développer librement au nom de la liberté d'entreprendre ou les réglementer. Si l'on choisit de les réglementer, comment le faire dans un domaine furtif qui ne connaît pas d'institution de contrôle ? L'évocation d'une monnaie numérique mise en place par une banque centrale n'est-elle pas un oxymore ?

M. Jean-Paul Dufrègne. Merci pour cette présentation fort utile. Les crypto-actifs sont des actifs bien plus que des monnaies. Hormis au Salvador, aucun crypto-actif n'a cours légal et ne permet, notamment, de payer ses impôts. Or une monnaie est un fait social et participe de la souveraineté.

Les crypto-actifs constituent une énième innovation financière visant à toujours plus de spéculation, comme le prouvent certains niveaux de valorisation complètement hors sol. Ces éléments font peser un certain nombre de risques. Le rapporteur a évoqué le blanchiment d'argent ou le financement d'activités illégales – l'on s'en donne à cœur joie – mais j'en vois un autre, à savoir celui de l'instabilité financière, car un tel actif sur lequel les régulateurs n'ont aucune prise demeure un candidat parfait pour l'émergence de bulles spéculatives qui pourraient se révéler particulièrement dangereuses. Il serait intéressant de savoir comment, d'un point de vue macroéconomique, les banques centrales intègrent ce nouveau risque dans leur politique de stabilité financière.

J'ai également lu dans le rapport qu'il était essentiel de soutenir l'innovation en matière de blockchain. De nombreuses banques centrales, comme la Banque centrale européenne ou la Banque d'Angleterre, ont d'ailleurs évoqué la possibilité d'utiliser cette technologie pour développer leur propre monnaie électronique. Or les activités numériques représentent aujourd'hui près de 4 % des émissions de gaz à effet de serre – un chiffre en constante augmentation. La blockchain est extrêmement énergivore et sa généralisation, aussi intéressante qu'elle puisse être, pose de nombreuses difficultés, avec des coûts environnementaux majeurs pour des effets positifs qui me laissent toujours dubitatifs : spéculation et compagnie…

M. Jean-Louis Bricout. Il s'agit d'un univers quelque peu particulier dont la compréhension ne va pas de soi.

La proposition n° 25 de la mission d'information portait sur l'inclusion de modules dans l'enseignement secondaire et supérieur, pour former les entrepreneurs de demain. Une telle formation initiale vous paraîtrait-elle suffisante ? Une information ne devrait-elle pas être délivrée à un public plus large ? Près de 80 % des heures de formation sont dispensées dans le bassin parisien : quelles seraient les solutions contre cette fracture territoriale ?

M. Éric Woerth, rapporteur. Je suis d'accord avec le rapporteur général sur la nécessité de progresser par étapes, en prenant le temps de comprendre si la régulation a un sens et de l'intégrer au moins au niveau européen. En réalité, c'est ainsi que cela se passe : des propositions émergent de projet de loi de finances en projet de loi de finances, en fonction de la création de nouveaux actifs cryptés ou des évolutions du régulateur lui-même.

La vraie question est celle des usages. Les différentes banques centrales n'ont pas nécessairement la même définition ou la même volonté politique. Les intentions de la Banque populaire de Chine ne sont pas celles de la Banque centrale européenne.

Doit-on favoriser les investissements dans l'économie réelle en modifiant le cadre fiscal applicable à la réalisation de plus-values ? C'est souvent ainsi qu'on procède en France. Chacun comprend ce que j'entends ici en parlant de l'économie réelle. Je n'ai pas la certitude que cette proposition serait suffisamment incitative. Il est vrai que les NFT sont un cas d'usage très particulier. Toutefois, quand il existe un marché de 3 000 milliards de dollars de capitalisation, il n'est pas inutile de se demander si une réorientation des flux vers l'économie réelle, qui a besoin de développer ses investissements, est possible. Si la France adoptait une telle initiative, sans doute faudrait-il la borner dans le temps afin d'éviter les abus.

Concernant les stablecoins, il est probable que les investisseurs ne souhaitent pas demeurer au cœur de la tempête après avoir réalisé une plus-value importante et décident d'aller temporairement se reposer au port. Avant l'apparition de ces actifs, il n'existait pas de port en eau tranquille dans l'univers des crypto-actifs. Les stablecoins remplissent ce rôle et permettent aux investisseurs de conserver leurs actifs dans l'univers des crypto-actifs tout en échappant à la volatilité et à la fiscalité. Pour éviter que ces capitaux dorment, des incitations fiscales sont nécessaires.

La Banque de France n'a pas évoqué de risque particulier lié aux pratiques d'acquisition de crypto-actifs par de l'endettement. Je ne peux donc vous dire s'il existe un risque de bulle numérique. Sans doute faudrait-il mener des travaux plus approfondis sur ce sujet.

Concernant le régime fiscal applicable aux personnes réalisant des plus-values à titre occasionnel, une solution a été proposée dans le cadre de l'examen en première lecture du projet de loi de finances pour 2022. Nous constatons qu'un certain nombre de personnes agissent comme des professionnels sans en être, en raison de la nécessité de développer rapidement des compétences dans ce domaine et de s'y consacrer pleinement. Les opérations réalisées dans des conditions analogues à celles qui caractérisent une activité professionnelle sont actuellement comptabilisées comme des bénéfices industriels et commerciaux. Or les frontières permettant de distinguer l'activité professionnelle de l'activité non professionnelle dans le cadre de ce régime d'imposition ne sont pas optimales. En conséquence, l'Assemblée nationale a adopté un amendement prévoyant d'assujettir ces opérations aux bénéfices non commerciaux. L'application de ce régime davantage adapté permettra d'utiliser des définitions plus précises en ce qui concerne l'appréciation des plus-values perçues à titre occasionnel ou habituel. Néanmoins, la doctrine fiscale reste à développer sur ce point.

Je n'ai pas d'avis définitif concernant le montant de l'abattement forfaitaire en-dessous duquel les plus-values réalisées en crypto-actifs ne sont pas imposées. Le rapport de la mission d'information proposait de porter cet abattement de 305 euros à 3 000 euros. Je n'avais personnellement pas soutenu cette proposition. On peut sans doute discuter du montant optimal de cet abattement. Il n'existe pas de critère permettant de fixer objectivement ce seuil, ce qui explique en partie pourquoi l'Assemblée nationale a choisi, lors de l'examen en première lecture du projet de loi de finances pour 2022, de ne pas adopter cette mesure.

L'Assemblée nationale a également rejeté un amendement visant à aligner le régime fiscal des attributions de jetons gratuites sur le régime applicable aux attributions d'actions gratuites. Le législateur, tout comme Bercy, se sont montrés prudents sur ce sujet, qui n'a pas encore été totalement investigué. Comme souvent, on essaye d'étendre aux actifs numériques les régimes d'imposition existants. Il me semble malaisé de considérer que les attributions de jetons gratuites ont exactement les mêmes caractéristiques que les attributions d'actions gratuites. Je considère néanmoins que les travaux doivent se poursuivre sur ce sujet.

Si le blanchiment de capitaux et l'évasion fiscale sont des sujets indissociables des crypto-actifs, nous n'avons pas creusé les questions liées aux méthodes utilisées par les fraudeurs ou l'utilisation qu'ils font des actifs numériques. Les initiatives portées par le groupe international J5 n'ont donc pas fait l'objet de développement dans le cadre du rapport de suivi. Cela mériterait sans doute un rapport d'information à part entière.

Chaque pays est maître de sa monnaie, il n'en existe donc pas une définition mondiale. En revanche, nous avons besoin d'une définition européenne. Le projet de règlement MiCA est important, car il permettra d'harmoniser la définition des crypto-actifs au sein de l'Union européenne.

Le Salvador a effectivement adopté le bitcoin comme seconde monnaie légale, aux côtés du dollar américain. L'équivalent de 30 dollars en bitcoin a été distribué à chaque Salvadorien qui ouvrait un compte en bitcoin. L'ouverture d'un compte et l'utilisation des bitcoins requièrent certaines compétences techniques. Je ne suis pas certain que l'intégralité de la population s'en soit saisie. Par ailleurs, l'adoption du bitcoin par le Salvador est en partie liée aux flux financiers émanant des Salvadoriens résidant à l'étranger. En réalité, le Salvador essaye de substituer à une monnaie locale vacillante une autre monnaie sûrement tout aussi vacillante mais considérée comme plus forte. Je rappelle que le bitcoin n'est pas une monnaie et ne présente quasiment aucune des caractéristiques d'une monnaie. C'est une valeur spéculative.

À ce stade, les crypto-actifs ne génèrent pas d'atteinte excessive à la vie privée. Toutefois, la blockchain utilisée par des entreprises ou des particuliers pour sécuriser des transactions favorise une grande traçabilité, sous réserve de lever l'anonymat. S'ils étaient utilisés comme moyens de paiement à grande échelle, les actifs numériques seraient soumis à la même traçabilité, contrairement à l'argent liquide utilisé aujourd'hui. Il y a donc un risque potentiel d'atteinte à la vie privée.

Nous l'avions dit lors de la remise du rapport de la mission d'information, en 2019, de même que le ministre au banc lors de l'examen de la loi PACTE, il convient d'éviter que la France prenne du retard en matière de blockchain et de crypto-actifs. Personne ne sous-estime ces technologies et leurs usages. Toutefois, il est impensable que le secteur des crypto-actifs ne soit pas régulé. Il faut continuer à appliquer le principe « mêmes activités, mêmes risques, mêmes règles ». Pour certains actifs, on peut appliquer les règles existantes ; cela vaut notamment pour ceux qui sont assimilables à des titres financiers classiques. En cas d'absence de règles, il convient de développer des régimes spécifiques, par exemple pour les NFT. C'est ce que font d'autres pays et aussi ce que propose la Commission européenne.

Je ne sais pas si des crédits du plan de relance ou du plan d'investissement « France 2030 » sont consacrés aux technologies blockchain. Peut-être le rapporteur général, rapporteur de cette mission budgétaire, pourra-t-il nous le dire ?

Je ne crois pas non plus que cela soit le cas.

Par ailleurs, il n'existe pas, à ma connaissance, de centres de minage en France, même si je reste prudent sur cette affirmation. Les activités de minage exercées sur notre territoire, s'il y en a, sont essentiellement le fait d'initiatives individuelles.

Il est difficile de dire si la sortie du Royaume-Uni de l'Union européenne permettra aux Britanniques de bénéficier davantage des crypto-actifs. Quoi qu'il en soit, il est certain que le Royaume-Uni est très actif dans ce domaine, comme, de manière générale, en matière de services financiers. Je ne pense pas que la France ait accumulé du retard. Toutefois, nous créons certainement davantage de dispositifs de contrôle que d'autres pays. Il faut veiller à sauvegarder notre compétitivité, sans toutefois attirer des activités qui risqueraient d'être illicites.

Concernant l'euro numérique, le sujet demeure obscur. Je ne comprends pas tout. J'ai l'impression que les banques centrales parviennent difficilement à expliquer ce que seront les monnaies numériques de banque centrale. Elles n'ont pas encore arrêté de position précise. La Banque centrale européenne a présenté son projet d'euro numérique il y a de nombreux mois. Plusieurs esquisses de ce projet et des expérimentations ont été menées. Nous n'en sommes qu'à une phase d'étude, qui mettra plusieurs années à se terminer.

L'enjeu est de comprendre le rapport qu'aurait cette monnaie numérique de banque centrale avec la monnaie commerciale que tout un chacun possède sur son compte bancaire. La monnaie commerciale n'est pas la monnaie banque centrale. La monnaie banque centrale, qui correspond à la monnaie fiduciaire, est l'actif le plus sûr, car il est le seul à bénéficier de la garantie de la banque centrale. La question est donc de savoir quel usage donner à un euro numérique, que tout le monde pourrait utiliser au moyen d'un compte ouvert auprès de la banque centrale, sans nuire aux intermédiaires bancaires qui existent aujourd'hui. Cet usage reste à définir.

L'usage d'un euro numérique est plus évident dans le monde financier, pour les intermédiaires financiers et pour les opérations au montant élevé. La blockchain permettrait alors d'accélérer la vitesse des transactions et d'en réduire les coûts.

Quant à la Chine, son projet de monnaie numérique de banque centrale vise principalement à reprendre la main contre les plateformes de paiement mobile. À terme, cela pourrait aussi être le cas pour les États-Unis, et pour l'Europe.

Monsieur Dufrègne, vous avez parlé de spéculation, et vous avez raison. Les crypto-actifs sont d'abord un outil de spéculation. Toutefois, les usages se diversifient. Il existe aujourd'hui des cartes de crédit qui permettent de régler des achats en monnaie légale à partir de crypto-actifs. En France, les actifs numériques sont toutefois peu utilisés comme des moyens de paiement, dans la mesure où chaque sortie du « monde crypto » donne lieu à une imposition de la plus-value réalisée, au taux de 30 %. Il y a donc d'autres usages que la spéculation, même si celle-ci continue de tirer le marché.

S'agissant des questions de formation, force est de constater que les publics les plus jeunes sont ceux qui ont le moins besoin de formation. Il est important que nos systèmes de formation ne prennent pas de retard par rapport aux innovations technologiques. Il existe déjà, à l'université et dans les grandes écoles, une offre de formation portant sur la monnaie et sur toutes les questions monétaires. Il faut y intégrer une formation à la blockchain : comment elle fonctionne, qui y a accès, à quoi sert-elle ? Il y a beaucoup de choses à l'intérieur de cette technologie, qui est amenée à se développer et à être de plus en plus utilisée. Il faut aussi renforcer l'offre de formation continue, pour les salariés qui s'intéressent à la blockchain mais qui peinent à en appréhender la complexité. Nos systèmes de formation doivent fonctionner à plein régime et doivent évidemment porter sur les innovations technologiques. La formation ne doit pas avoir lieu qu'à Paris. Nous sommes tous d'accord sur ce point. Toutes nos universités et tous nos centres de formation doivent y participer.

En application de l'article 145-8 du Règlement de l'Assemblée nationale, la commission autorise la publication du rapport d'information.

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 1er décembre à 10 heures

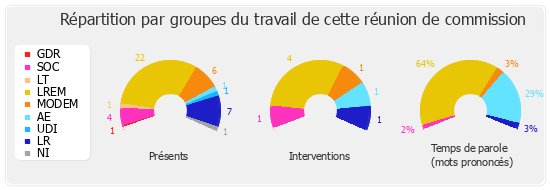

Présents. - M. Saïd Ahamada, M. Éric Alauzet, M. Julien Aubert, M. Jean-Noël Barrot, M. Jean-Louis Bricout, M. Fabrice Brun, Mme Émilie Cariou, M. Michel Castellani, M. Jean-René Cazeneuve, M. Philippe Chassaing, M. Francis Chouat, Mme Marie-Christine Dalloz, M. Olivier Damaisin, Mme Cécile Delpirou, M. Benjamin Dirx, M. Jean-Paul Dufrègne, M. Romain Grau, M. Brahim Hammouche, M. Patrick Hetzel, M. Alexandre Holroyd, M. Mohamed Laqhila, Mme Frédérique Lardet, Mme Marie Lebec, M. Fabrice Le Vigoureux, M. Patrick Loiseau, Mme Véronique Louwagie, Mme Marie-Ange Magne, Mme Lise Magnier, M. Jean-Paul Mattei, Mme Cendra Motin, M. Christophe Naegelen, Mme Catherine Osson, M. Xavier Paluszkiewicz, Mme Zivka Park, M. Hervé Pellois, Mme Bénédicte Peyrol, Mme Christine Pires Beaune, M. François Pupponi, Mme Valérie Rabault, M. Robin Reda, M. Xavier Roseren, Mme Claudia Rouaux, M. Laurent Saint-Martin, M. Éric Woerth

Excusés. - M. Damien Abad, Mme Émilie Bonnivard, Mme Aude Bono-Vandorme, M. Alain Bruneel, M. François Cornut-Gentille, Mme Stella Dupont, Mme Valéria Faure-Muntian, M. Daniel Labaronne, M. Marc Le Fur, Mme Marie-Christine Verdier-Jouclas