Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 15 avril 2020 à 9h00

La réunion

Présidence de M. Éric Woerth, Président

La commission entend Mme Florence Lustman, présidente, MM. Philippe Poiget, délégué général, et Stéphane Pénet, délégué général adjoint, de la Fédération française de l'assurance.

Madame Lustman, monsieur Poiget, monsieur Pénet, nous vous souhaitons la bienvenue. Le secteur de l'assurance est au coeur des dispositifs de soutien et, peut-être – vous nous le direz –, de relance de l'économie. Une polémique est née du fait que beaucoup de petites entreprises se sont vu refuser la couverture de leurs pertes d'exploitation, compte tenu de l'absence de dommage. Vous avez expliqué que vous ne pouviez couvrir un risque pour lequel les entreprises n'ont pas cotisé, tout en soulignant que les pertes d'exploitation excédaient largement les capacités de votre secteur. De fait, il faut continuer à assurer les autres dommages. Le Gouvernement ayant demandé au secteur de l'assurance de participer au soutien de l'économie, vous avez versé 200 millions d'euros au fonds de solidarité, puis décidé d'accomplir un effort supplémentaire. Je rappelle que le groupe Les Républicains a déposé une proposition de loi début mars visant à instituer un régime de catastrophe sanitaire s'inspirant de celui applicable aux catastrophes naturelles. Je comprends qu'il y a deux temps : à court terme, soutenir l'économie française, puis dans un second temps tirer les conséquences de cette crise et créer un nouveau risque de catastrophe sanitaire, s'inspirant du risque de catastrophe naturelle. Vous avez annoncé que les assureurs propriétaires de locaux professionnels accorderaient des délais pour le paiement des loyers. Vous avez aussi accompli des efforts concernant les primes. Bien que la sinistralité soit en baisse dans certains domaines – je pense aux accidents de voiture –, vous avez indiqué qu'elle s'accroissait dans d'autres secteurs et qu'elle connaissait, globalement, une hausse. Pouvez-vous nous éclairer sur la position des assureurs français pour aujourd'hui et demain ?

Nous avons profondément conscience, en tant que professionnels et citoyens, de la gravité de la crise. Nous constatons une forte angoisse. Les assureurs, depuis le début de la crise, ont d'ailleurs mis en place des cellules d'aide psychologique pour informer et rassurer les assurés sur les aspects sanitaires. Nous connaissons parfaitement les immenses difficultés des professionnels.

L'Autorité de contrôle prudentiel et de résolution (ACPR), notre autorité de contrôle, a relevé dans son communiqué de presse du 3 avril 2020 que le Covid-19 affectait le secteur de l'assurance sous trois formes : la chute des marchés financiers qui a un impact très fort sur nos actifs, les difficultés de nos clients et la forte dérive prévisible de la sinistralité. Certes, la sinistralité baisse dans le secteur automobile, ce qui explique l'action de solidarité d'un grand assureur qui fait essentiellement du risque automobile pour les particuliers. Mais on prévoit, globalement, une dérive dans l'autre sens. On est très loin de pouvoir évaluer précisément l'ensemble des effets sur l'assurance ; on s'attend à une explosion des sinistres à la reprise de l'activité, ce qui aura un effet majeur sur le compte de résultats et le bilan des assureurs. C'est la raison pour laquelle l'ACPR demande à ces derniers, sauf exception, de ne pas verser de dividendes. Il importe que ceux-ci restent solides dans cette crise, non pas pour leurs actionnaires mais pour leurs assurés – c'est leur première mission. Ils ne peuvent se substituer à l'État. J'ajoute que les placements des assurances, qui font fantasmer certains, appartiennent aux assurés, en assurance vie comme dans les autres branches ; ils permettront de couvrir les sinistres sur la base des primes versées.

Nos deux cent quatre-vingts adhérents ont pris une première série de mesures en faveur des entreprises et des personnes les plus fragiles. À la suite de la réunion que nous avons eue la semaine dernière avec le Premier ministre et le ministre de l'économie et des finances, un certain nombre d'acteurs de ma fédération ont décidé d'aller plus loin ; les autres, de plus petite taille, ne peuvent s'engager davantage car ils accomplissent déjà un effort considérable en ne mettant pas leurs salariés au chômage partiel. La deuxième série de mesures se fait donc sur la base d'engagements individuels. Globalement, nous affectons 3,2 milliards à ceux qui en ont le plus besoin, dont 1,75 milliard au titre de mesures extracontractuelles et de solidarité en faveur de victimes de la crise. Nous couvrons donc des garanties qui ne sont pas prévues dans nos contrats. Certains regrettent que nous ne prenions pas en charge les pertes d'exploitation de nos entreprises. Les pertes d'exploitation des entreprises sont estimées entre 60 et 80 milliards, selon la durée du confinement, ce qui est totalement hors de notre portée, les fonds propres des assureurs, hors assurance vie, s'élevant à 57 milliards fin 2018. Les pertes d'exploitation dues à des fermetures administratives résultent de risques systémiques qui ne sont couverts dans aucun pays ; en revanche, les pertes d'exploitation consécutives à un dommage peuvent être assurées. Ces contrats sont extrêmement utiles : en cas de sinistre, ils garantissent à un chef d'entreprise une rentrée d'argent pour couvrir ses charges fixes. Pourtant seulement une entreprise sur deux y souscrit. Mais ce ne sont pas ces contrats-là qui permettent de couvrir les pertes d'exploitation liées à des fermetures administratives.

Au titre de l'effort de solidarité, nous affectons 850 millions aux travailleurs non salariés, aux petites entreprises commerciales et artisanales, que nous avons identifiés comme étant les plus touchés par cette crise. Donc, même s'ils sont concernés par l'obligation de fermeture et qu'ils ne paient pas leur prime, nous nous engageons à maintenir leurs contrats d'assurance dommage et de prévoyance, en ayant conscience que certaines créances ne seront pas recouvrables. Beaucoup d'assureurs ont alimenté des fonds destinés à des assurés professionnels non tenus de fermer mais en grande difficulté financière. Nous reportons aussi le paiement des loyers qui nous sont dus par les indépendants, les TPE et les PME. Ils ne seront parfois jamais payés, ce qui représentera un gros effort pour les petites mutuelles. Pour de nombreuses entreprises du BTP, les assurances sur les chantiers suspendus ont été prolongées gratuitement, alors que les risques de vandalisme et de vol sont avérés. Enfin, nous avons décidé hier de faire un deuxième versement de 200 millions au fonds de solidarité, ce qui porte notre contribution totale à ce fonds à 400 millions d'euros. On nous attaque beaucoup sur les réseaux sociaux alors que nous sommes le seul secteur professionnel à contribuer à ce fonds, alimenté par l'État et les régions, bien que nous soyons nous-mêmes gravement touchés.

Nous soutenons également, à hauteur de 550 millions, les personnes particulièrement exposées au Covid-19. Nous avons décidé, bien que les contrats ne le prévoient pas, de verser des indemnités journalières aux personnes atteintes d'une affection de longue durée et aux femmes enceintes de plus de trois mois, placées en arrêt de travail selon la procédure simplifiée prévue par la sécurité sociale. Les assisteurs, filiales des compagnies d'assurances, ont aussi renforcé substantiellement les moyens alloués à leurs interventions. Par ailleurs, notre association professionnelle, Assurance prévention, lance de grandes campagnes pour prévenir notamment les risques domestiques.

La troisième catégorie de personnes que nous aidons, à hauteur de 150 millions d'euros, est le personnel médical. Les professionnels utilisant leur véhicule personnel pour se rendre à l'hôpital sont couverts par leur assurance même si elle n'incluait pas les trajets professionnels. De même, nous étendons l'assurance multirisques habitation au logement qu'occupent les soignants en dehors de leur domicile habituel, sachant que les assureurs mettent parfois gratuitement un logement à leur disposition. De nombreuses réductions tarifaires s'appliquent à leurs assurances personnelles. Par ailleurs, nous réalisons un très gros effort concernant la responsabilité civile médicale. En effet, un certain nombre de médecins et de chirurgiens exercent leur art en dehors du cadre prévu initialement, et certains établissements sont habilités temporairement à traiter le Covid-19. Nous constatons déjà une augmentation significative des mises en cause de ces praticiens. Enfin, nous avons étendu automatiquement et gratuitement l'assurance des entreprises qui ont décidé de fabriquer des masques ou du gel alors que ce n'est pas leur activité habituelle.

Nous avons également pris des mesures, à hauteur de 200 millions, en faveur de nos assurés confinés, pour assurer leur matériel de télétravail. Nous ne ferons pas jouer les clauses d'inoccupation du domicile principal pour ceux qui sont confinés dans leur résidence secondaire.

Certaines mutuelles spécialisées dans les automobiles et ne couvrant pas les entreprises sont beaucoup moins touchées – voire pas du tout – par la hausse de la sinistralité et ont donc décidé de reverser une partie des primes à leurs assurés ou de geler leurs tarifs. Des fonds ont également été mis en place pour aider les particuliers ayant des difficultés financières à payer leur assurance. Des plateformes d'assistance psychologique et juridique ont été créées. À cela s'ajoutent des initiatives citoyennes prises par les assureurs : les dons à la recherche médicale, aux hôpitaux, aux établissements d'hébergement pour personnes âgées dépendantes (EHPAD) et aux associations se chiffrent en dizaines de millions d'euros. Par ailleurs, plus de 3 millions de masques et 6 000 combinaisons intégrales ont été donnés aux établissements hospitaliers.

Nous n'oublions pas que notre métier comporte deux volets : outre l'assurance en elle-même, que je viens de détailler – mutualiser les risques entre les assurés, déterminer ce qui est assurable et jusqu'où peut aller l'extension des garanties en l'absence de primes versées à cette fin –, nous plaçons les primes des assurés de manière à disposer des fonds suffisants pour payer les sinistres – de là notre rôle d'investisseurs institutionnels. Nous avons choisi, à cet égard, d'aider à la relance dès la sortie de crise, en nous engageant à financer, à hauteur de 1,5 milliard d'euros, les ETI, les PME et le secteur de la santé – biotechnologie, pharmacie, matériel de réanimation – , lequel sera encore plus fragile à l'issue de la pandémie.

Enfin, il faut imaginer un régime pour les catastrophes sanitaires. Nous avons d'ores et déjà entamé des travaux qui nous permettront de faire des propositions en ce sens ; nous sommes également associés au groupe de travail créé par le ministre de l'économie et des finances. Les questions clés qui se posent s'agissant de ce nouveau régime, que nous appelons de nos voeux, sont les suivantes : quels types d'événements entraîneraient son déclenchement ? Quels préjudices seraient indemnisés et à quel niveau ? Quelles seraient les entreprises concernées ? Quel financement permettrait d'en assurer la solvabilité ? Nous avons constitué un groupe de travail au sein de la FFA pour répondre à ces quatre questions et être en mesure de communiquer efficacement avec le groupe de travail.

L'assureur allemand Allianz a annoncé qu'il allait compenser une partie des pertes d'exploitation des hôtels et des restaurants ayant souscrit une assurance pour la fermeture d'entreprise. Une démarche semblable est-elle envisagée en France ?

Par ailleurs, le Parlement doit être associé à la réflexion autour de la création d'un régime d'indemnisation couvrant les catastrophes sanitaires. J'avais déposé avec d'autres députés du groupe LR une proposition de loi consacrée à cet enjeu dès le début de la crise. On pourrait s'inspirer du cadre juridique et économique existant pour les catastrophes naturelles. Les Français voudraient qu'un tel dispositif s'applique dès maintenant, mais ce n'est pas possible au regard des pertes d'exploitation enregistrées.

Il ne s'agit pas d'attaquer le secteur de l'assurance mais d'être exigeant envers lui, car il a un rôle majeur à jouer dans la crise actuelle. Il est essentiel qu'il prenne des engagements en ce sens, faute de quoi nous aurions, dans le cadre du nouveau projet de loi de finances rectificative (PLFR), à nouveau un débat sur la fiscalité à laquelle il est assujetti. Lors du premier PLFR, il avait été question de créer une taxe exceptionnelle, mais nous avions repoussé la proposition en raison du volontarisme du secteur. Les annonces que vous venez de faire vont elles aussi dans le bon sens, mais sachez que notre exigence envers vous est élevée.

Pourriez-vous nous donner des précisions sur les investissements en fonds propres d'entreprises prévus par le truchement de vos souscriptions dans les fonds ? C'est un mécanisme d'appui à l'économie réelle qui me paraît intéressant. Les cibles sectorielles les plus fragilisées en bénéficieront-elles ? Autrement dit, pouvez-vous nous garantir que le secteur de l'assurance s'impliquera dans le retournement économique et ne se contentera pas de contribuer au rebond de ceux qui vont bien ?

Le premier collectif budgétaire a mis en oeuvre une réassurance publique s'agissant des crédits. Il existe un effet ciseaux qui est assez paradoxal : c'est quand on a le plus besoin de l'assurance-crédit que les assureurs crédits se retirent. La puissance publique doit alors intervenir, et c'est ce que nous avons fait : le premier PLFR a débloqué 10 milliards d'euros, plus 2 milliards pour l'assurance-crédit export, et le prochain PLFR prévoit une rallonge de 5 milliards à ce titre. Selon vous, ces garanties seront-elles utilisées ? La puissance publique intervient-elle au bon endroit ? Nous voulons être sûrs que le risque client de nos entreprises, notamment à l'international, sera entièrement couvert.

Enfin, quelle est l'évolution du niveau total des encours d'assurance vie depuis un mois ? Pourriez-vous nous décrire le comportement des souscripteurs ? Demandent-ils, par exemple, des modifications des contrats ?

Le secteur de l'assurance a répondu, au moins en partie, aux demandes des parlementaires et de l'exécutif et aux attentes du monde économique en annonçant un investissement plus fort et plus direct. Vous donnez l'exemple de ce que peut être le partenariat entre le privé et le public à travers votre participation au fonds de solidarité, dont le niveau sera d'ailleurs relevé dans le prochain PLFR. Avez-vous demandé que des cibles particulières soient visées ?

Quand on crée une entreprise, on a besoin d'une banque et d'une assurance. L'agent d'assurance est donc un interlocuteur important, notamment pour les TPE et PME et les indépendants. Quelles relations ont été mises en place sur le terrain, et la situation est-elle uniforme ? Les agents d'assurance gèrent-ils directement les fonds que vous avez évoqués ? S'agissant de la création d'un régime pour les catastrophes sanitaires, et dès lors que celles-ci ne s'arrêtent pas aux frontières, ne faudrait-il pas travailler au niveau européen ?

Depuis plusieurs semaines, j'auditionne des entreprises pour voir comment elles font face à la crise et mettent en place les dispositifs existants – report de charges fiscales et de cotisations sociales, chômage partiel, arrêts de travail, report et garantie des prêts par l'État. Reste la question des cotisations d'assurance payées pour du matériel non utilisé et des bâtiments vides : s'il est difficile de prendre en charge les pertes d'exploitation, envisagez-vous, à tout le moins, d'annuler ces cotisations ?

Le directeur général de la MAIF a lui-même reconnu que le secteur de l'assurance n'avait pas pris la mesure de la crise et du niveau de l'attente sociale non plus que du fait que, pour beaucoup de Français, assurance ne rimait pas avec solidarité. Les mesures annoncées montrent que le secteur a décidé de répondre à la forte pression sociale et politique qui s'exerce sur lui, mais quel sera le mode opératoire, concrètement, pour les entreprises ? Y aura-t-il une négociation de chacune avec son assureur ? Dans ce cas, quelles consignes donnerez-vous ? Sélectionnerez-vous les entreprises en fonction de leur santé avant la crise, ou bien encore du secteur d'activité dans lequel elles opèrent ?

Nous le constatons dans nos circonscriptions : les assurances et les banques sont mises en cause par un certain nombre d'entreprises et d'acteurs publics. Les PME ayant un chiffre d'affaires supérieur à un million d'euros ne bénéficient pas du fonds de solidarité : comment pourront-elles prétendre à votre contribution à ce fonds ? Vos propositions doivent tenir compte des mécanismes que nous mettons en place.

La quasi-totalité des contrats d'assurance des entreprises exclut les conséquences de l'épidémie, qu'il s'agisse des pertes d'exploitation, des ruptures de chaîne d'approvisionnement ou encore des défauts de livraison, et elles ne sont que partiellement compensées par la contribution des assureurs au fonds de solidarité. Le chef de l'État a appelé les assureurs à faire plus. De fait, ces derniers disposent de marges de manoeuvre : les automobilistes continuent à payer leurs primes d'assurance, alors que la sinistralité routière connaît une diminution très forte, et d'autres domaines sont peut-être dans la même situation. Vous engagez-vous à reverser au fonds de solidarité l'intégralité des surprofits liés à la diminution de la sinistralité ?

Un groupe de travail examine les formes que pourrait prendre une assurance des risques épidémiques, sur le modèle du régime des catastrophes naturelles – cela pourrait d'ailleurs être l'occasion de moderniser celui-ci pour tenir compte des conséquences du réchauffement climatique. Comment faire en sorte de couvrir les risques peu – voire pas du tout – pris en compte, notamment les risques climatiques nouveaux et les risques épidémiques ?

Est-il possible d'assurer le salaire des dirigeants d'entreprise et les stocks périssables ?

Par ailleurs, certaines professions médicales se voient refuser le paiement d'indemnités journalières : comment y remédier ?

Quelles sont vos intentions s'agissant du gel des primes automobiles ? En réorientant cinq euros sur chacune d'entre elles, on dégagerait 200 millions, soit l'équivalent du montant du premier volet annoncé. Y a-t-il une harmonisation entre les assureurs pour toutes les mesures annoncées, ou bien une modulation est-elle possible ? Pourriez-vous nous donner un chiffrage ?

Enfin, plutôt que d'attendre la prochaine crise pour instaurer un nouveau mécanisme – d'autant que celle que nous connaissons risque de mettre à mal nombre d'acteurs –, ne vaudrait-il pas mieux mettre en place immédiatement un système de décaissement, quand bien même le contrat ne le prévoit pas, avec une clé de répartition garantissant une compensation partielle par l'État ? Vous pourriez, dans un second temps, constituer un fonds spécial et prévoir le remboursement par les futurs assurés.

Si personne ne prend en charge les pertes d'exploitation, dont vous avez estimé le montant à 60 milliards, une part de l'activité sera définitivement perdue, et il y aura de nombreux dépôts de bilan. Disposez-vous d'une estimation secteur par secteur ? Si oui, quelle serait la part de l'hôtellerie-restauration ? Beaucoup de restaurateurs aimeraient que les denrées périssables, à tout le moins, soient prises en charge.

Par ailleurs, le Gouvernement a annoncé que les reports de charges fiscales ou sociales envisagés seraient en fait des dégrèvements. Certains assureurs sont également des bailleurs : accepteraient-ils de renoncer aux loyers qui leur sont dus ?

De nombreuses structures du secteur de l'économie sociale et solidaire, en particulier celles qui sont dédiées à l'éducation populaire, mais aussi les colonies de vacances – lesquelles seront particulièrement importantes cet été – ne bénéficient ni du fonds de soutien ni des garanties offertes. Comment allez-vous sélectionner les entreprises ?

S'agissant des pertes d'exploitation, ne pourrait-on pas examiner la situation de chaque secteur ? Il faudrait, en particulier, prendre en compte les colonies de vacances, car elles risquent de mourir.

Je salue l'effort annoncé par le secteur de l'assurance, mais où ira l'argent, et selon quels critères ? Cela doit être fait en coordination avec les dispositifs mis en place, y compris ceux du prochain PLFR – nous allons ainsi proposer de prendre en charge des frais fixes pour les TPE et PME et les artisans, à hauteur de 5 000 euros. Le secteur de l'assurance est prêt à aller au-delà des garanties prévues, mais sur quelle base cela se fera-t-il, pour quel type d'entreprises et quels secteurs ? Le mieux serait d'abonder le fonds d'indemnisation et de participer à l'accompagnement du secteur associatif, lui aussi en difficulté.

Par ailleurs, quelles sont les réserves de capitalisation des assurances ?

Enfin, la FFA se dit prête à investir pour aider à la reconstruction du pays : là encore, sur quelle base et selon quels critères ? Cela se fera-t-il en échange d'actionnariat ou de prise de capital ? Vous pourriez tout aussi bien participer à un fonds créé par l'État.

Madame la présidente, je comprends que le versement au fonds de solidarité soit une forme de mutualisation, mais cette mutualisation reste très faible relativement au volume des pertes d'exploitation.

Je rappelle par ailleurs ma question concernant Allianz et l'indemnisation d'une partie des pertes d'exploitation des hôtels et restaurants.

Notre mission étant de protéger nos assurés et nos bilans, c'est notre solidité financière qui définit la limite de notre solidarité. Ainsi, quand bien même nous voudrions indemniser très au-delà des clauses contractuelles, l'Autorité de contrôle prudentiel et de résolution nous l'interdirait. La meilleure protection que l'on peut apporter à un assuré, c'est d'éviter que son assureur fasse faillite.

Nous avons développé une première série de mesures pour un coût de 200 millions d'euros : report de loyers pour les PME et les TPE ; indemnités journalières pour les personnes fragiles en arrêt de travail, alors qu'elles ne sont pas malades ; maintien des garanties pour les entreprises défaillantes. Ces mesures ont été actées en assemblée générale extraordinaire et seront appliquées par l'ensemble des assureurs. Notre effort a été jugé insuffisant par les pouvoirs publics, en particulier le Premier ministre, auquel nous avons expliqué que nous étions arrivés à la limite de notre engagement collectif.

Les situations de nos deux cent quatre-vingts membres sont très diverses. Si la MAIF s'est engagée à faire bénéficier ses assurés de la baisse de sa sinistralité, rappelons qu'elle assure essentiellement des enseignants et non des entreprises. Elle ne subit donc pas les mêmes conséquences que les membres qui assurent les entreprises et qui sont très touchés par la crise, du fait notamment de l'explosion des arrêts de travail pour maladie.

La deuxième série de mesures, que j'ai détaillée tout à l'heure, repose sur la base du volontariat, dont la limite est la solidité financière de chaque acteur du secteur. C'est pourquoi je ne peux pas répondre à toutes les questions très précises que vous m'avez posées. Prenons le cas du remboursement ou de la non-augmentation des primes d'assurance automobile. À ma connaissance, deux entreprises seulement s'y sont engagées : l'une à rendre 100 millions d'euros, l'autre à geler les tarifs. Le principe même de la mutualisation interdit un engagement global. Dès lors que les risques sont systémiques ou pandémiques et concernent 100 % des assurés en même temps, ils ne sont, par définition, pas assurables et relèvent de la solidarité nationale.

De même, il ne serait pas de l'intérêt des salariés de toucher à l'équilibre entre les branches. L'assurance, c'est une mutualisation globale entre les assurés et à l'intérieur des différentes branches d'activité. Une entreprise dont les branches sont touchées positivement par la crise peut bien évidemment rendre de l'argent ou faire des gestes commerciaux plus importants que d'autres lourdement touchées par la hausse de la sinistralité. Nous avions chiffré l'impact de la crise sur notre secteur, avant même toutes les provisions pour dépréciation d'actifs – qui vont être très importantes, étant donné que la chute des cours de bourse – , à plus d'un milliard d'euros. Le coût des mesures de solidarité est très important également, puisqu'il s'élève à 1,75 milliard d'euros. Qui plus est, notre chiffre d'affaires baissera, étant donné que certains assurés ne vont pas régler leurs cotisations. Notre secteur est très durement touché. Pour autant, nous sommes le seul secteur à avoir contribué au fonds de solidarité ; nous laissons l'État utiliser comme il l'entend nos 400 millions d'euros, sans fléchage, et lui faisons parfaitement confiance.

Certaines catégories, comme l'hôtellerie et la restauration, souffrent particulièrement. Ils se sont assurés. Ne serait-il pas possible d'utiliser les primes qui ont été versées et de les mutualiser, notamment pour indemniser les restaurateurs qui ont perdu leurs stocks de denrées ? Cela permettrait d'allier la logique assurantielle et le soutien à des secteurs qui ont versé des primes pour perte d'exploitation.

Les primes versées pour perte d'exploitation représentent une somme très faible et n'ont rien à voir avec les montants que nous évoquons. Notre abondement au fonds de solidarité est à hauteur de 400 millions d'euros, mais il ne sera pas considéré comme une charge déductible, ce qui représentera pour le secteur un effort équivalant à 600 millions d'euros, soit un montant colossal. Nous faisons totalement confiance à l'État pour les réallouer de la meilleure façon. Mais aujourd'hui, compte tenu du total de nos engagements, s'élevant à 3,2 milliards d'euros, et alors que notre secteur sera touché en milliards, nous sommes arrivés à la limite de ce que nous pouvons faire. Aussi, pour ce qui relève de l'extra-contractuel, faudra-t-il en discuter avec chaque assureur, tous n'étant pas en état de s'engager financièrement.

L'ensemble des primes pour pertes d'exploitation que nous percevons annuellement de la part de tous les professionnels ACPS – artisans, commerçants et professionnels de services – représente 200 millions d'euros, soit la moitié seulement de ce qui a été versé au fonds, sachant qu'une partie de ces primes a été ou sera dépensé cette année, puisque, malgré le confinement, il continue à y avoir des dégâts des eaux, des incendies, du vandalisme et des vols qui sont indemnisés.

Le programme d'investissement des assureurs pour la reprise de l'économie et de la santé est un programme global, d'au moins 1,5 milliard d'euros, majoritairement en fonds propres, en faveur, en particulier, des PME, des ETI et du secteur de la santé. Ce programme reposera sur trois dispositifs.

Le premier vise à mobiliser les fonds Novo, créés en 2012 par les assureurs et la Caisse des dépôts et consignations et orientés vers les financements de toute nature des PME et ETI en croissance, afin d'investir rapidement, l'un des axes privilégiés étant d'accélérer le versement des fonds des assureurs. Les gérants des différents fonds ont été invités à proposer des aménagements. Ces fonds soutiennent déjà le secteur de la santé, notamment en finançant des entreprises qui fabriquent des produits d'hygiène et de protection médicale, des équipements médicaux et des médicaments dérivés du plasma. Ce premier pilier représente 20 % de l'enveloppe.

Le deuxième dispositif concerne le lancement d'une nouvelle gamme de fonds, afin d'élargir la palette des propositions des assureurs. Cette partie fera l'objet d'un appel d'offres auprès de plusieurs gestionnaires d'actifs et représentera 40 % de l'enveloppe.

Le troisième dispositif concerne la création d'un nouveau fonds autour de l'investissement dans la santé au sens large, afin de développer nos capacités de production de matériel médical, de financer des start-up et des entreprises du secteur des biotechnologies, de participer à des programmes publics, notamment pour les infrastructures de soins ou de recherche. Il y aura deux fonds : l'un investira en actions cotées ou non cotées ; l'autre en dettes cotées ou non cotées. Les deux pourront financer également des actifs réels de santé. Actuellement, les entreprises d'assurances détiennent 6 milliards d'euros d'actifs immobiliers orientés vers la santé. Cette partie du programme sera majoritairement investie en actions et devrait représenter les 40 % restants de l'enveloppe globale.

La Caisse des dépôts et consignations a fait savoir son intérêt pour investir avec les assureurs, ce qui permettra de renforcer la partie investie en actions. Elle est également prête à assurer l'administration de ce programme en cours de constitution.

Je tiens à saluer la Fédération française de l'assurance pour son geste de solidarité. L'assurance est un élément de confiance pour notre activité économique. Si je vous ai bien compris, les gestes commerciaux seront faits assureur par assureur. Dans quelle mesure la représentation nationale pourra-t-elle les contrôler ? La distribution se fera aussi par le biais d'agents généraux et de portage. De quelle visibilité disposons-nous sur ces entreprises, en matière de solidarité mais aussi de continuité d'activité ?

Dans la crise économique brutale que nous traversons, il est essentiel que tous les acteurs participent pour amoindrir le choc. Votre première annonce d'une contribution de 200 millions d'euros au fonds de solidarité n'avait pas semblé à la hauteur ; depuis lors, vous en avez fait d'autres. Quelle catastrophe naturelle a eu le plus de conséquences en matière de prise en charge par les assurances ? Quel a été le montant investi par les compagnies d'assurances à cette occasion ? Enfin, ne pourrait-on pas imaginer un engagement des assurances à la hauteur des montants engagés alors ?

Y a-t-il des mesures spécifiques à destination du monde associatif ? Par ailleurs, quel est l'impact de la crise sur l'assurance des prêts immobiliers ? Existe-t-il un risque de ventes forcées, à l'issue de la crise ?

Dans l'un des Länder allemands, assureurs et assurés sont parvenus à un accord pour que 15 % des pertes d'exploitation soient pris en charge. Si les assurances ne peuvent prendre en charge les 60 milliards d'euros de pertes d'exploitation, ne pourraient-elles pas le faire pour une partie ? Le cas échéant, de quelle façon ?

Il semblerait que le marché de l'assurance se soit retiré de l'assurance-crédit export et que l'État soit obligé d'abonder 5 milliards d'euros pour sécuriser les échanges commerciaux.

Par ailleurs, M. Pénet a cité le chiffre de 200 millions d'euros de primes pour perte d'exploitation versés par les professionnels ACPS. Avez-vous chiffré l'impact de vos pertes, en matière de primes, du fait des futures faillites ?

Enfin, pourquoi le système bancaire parvient-il à harmoniser ses politiques quand le marché de l'assurance n'y parvient pas ?

Les mesures que vous avez annoncées, madame la présidente, sont-elles supérieures ou inférieures, quant à leur montant, par rapport à celles prises dans les autres pays de l'Union européenne ?

Quelles sont les incidences de la crise sanitaire sur l'assurance vie ? N'y a-t-il pas un risque de rendement négatif en 2020 des contrats en unités de compte, voire de ceux en euros ?

En matière de risque automobile, il y a eu des initiatives de baisse des primes pour tenir compte de la très forte chute de la sinistralité. Quelle est la position de votre fédération ?

Enfin, actuellement, les dépenses de prévention représentent à peine 15 % des dépenses de santé. Le secteur des assurances envisage-t-il d'y investir davantage ?

Pourriez-vous, comme le demandait Fabien Roussel, nous préciser le montant exact des réserves de capitalisation des assureurs, qui font parfois fantasmer ?

Dans votre introduction, madame la présidente, vous avez précisé que les groupes d'assurances ne verseraient pas de dividendes cette année. Quel était le montant envisagé ?

S'agissant des indemnisations extra-contractuelles, comment cela va-t-il s'organiser ? Selon quels critères ? Pour quels secteurs ? Lors de l'examen du premier projet de loi de finances rectificative, nous avions insisté sur la nécessité d'agir en faveur des petites entreprises.

Enfin, comment informerez-vous sur le suivi de vos actions ? Comment être certains que vos engagements seront bien tenus ?

La crise sanitaire et économique est suffisamment grave pour que ne vienne s'y ajouter un risque systémique pour notre système assurantiel. On ne peut toutefois sous-estimer les difficultés des entreprises contraintes par une fermeture administrative. Les restaurateurs, en particulier, auront subi au minimum une période de fermeture de trois mois sans recettes et ne pourront reprendre leur activité que très progressivement.

La prise en charge d'une partie des pertes d'exploitation pour les commerces qui ne pourront rouvrir après le 11 mai serait une bonne parade : les compagnies d'assurances seraient ainsi dans leur rôle de protection de leurs clients les plus en difficulté et l'on contiendrait néanmoins le risque systémique. Allez-vous pousser ce type d'initiatives auprès des adhérents de votre fédération ? Pouvez-vous vous y engager aujourd'hui, devant la représentation nationale ?

Plusieurs questions sont restées sans réponse.

Que faire au sujet du retrait de certains assureurs de crédits, notamment dans le secteur du tourisme ?

Pouvez-vous nous dire quel est le comportement des épargnants à l'égard de l'assurance vie ?

Afin de cibler les entreprises les plus en difficulté, serait-il possible de créer un fonds dédié à la compensation des pertes de stocks de celles qui auront été contraintes à la fermeture ?

Est-il prévu un accompagnement des acteurs du monde associatif, qui en ont bien besoin, que leur vocation soit sociale, culturelle ou touristique ?

Concernant la distribution des aides extracontractuelles, pensez-vous travailler avec les chambres consulaires pour identifier les secteurs d'activité les plus en difficulté – je pense en particulier à la restauration, à l'hôtellerie et au tourisme – et vous assurer qu'ils seront bien soutenus en priorité ?

La Fédération française de l'assurance a annoncé une remise commerciale de 500 millions d'euros au total. Pouvez-vous préciser à quel moment ce versement interviendra, qui en bénéficiera et quelles modalités seront retenues pour sa répartition ?

Concernant l'harmonisation des aides, je rappelle que les banques bénéficient d'une garantie de l'État à hauteur de 300 milliards d'euros qui leur permet de soutenir les entreprises de manière homogène. Alors qu'elles ne jouissent d'aucune garantie de ce type, les assurances ont pris un engagement à hauteur de 3,2 milliards d'euros. La fédération versera notamment 400 millions au fonds de solidarité pour soutenir les petites entreprises et les travailleurs indépendants, soit l'équivalent de 600 millions d'euros, puisque la somme versée n'est pas déductible fiscalement.

Les modalités d'exercice du confinement diffèrent d'un pays à l'autre au sein de l'Union européenne. En France, les exigences vis-à-vis du secteur assurantiel sont beaucoup plus élevées qu'ailleurs, mais le soutien du Gouvernement aux secteurs en difficulté est également plus important. Il n'y a donc pas de situation comparable dans les autres pays européens.

Le non-versement des dividendes sauf exception n'est pour l'heure qu'une recommandation de l'autorité de contrôle de notre secteur. Cette mesure permettrait aux assureurs, durement touchés par la crise en raison de la dévalorisation des actifs et de la montée des sinistres, de rester solvables.

La situation du secteur de la restauration et celle des associations sont des sujets qui ont été évoqués au cours des réunions entre les ministères économiques et financiers et les représentants des différents secteurs économiques. Des travaux spécifiques devraient notamment s'engager avec les restaurateurs. En tout état de cause, les assureurs ne peuvent se substituer à la solidarité nationale et vous devriez plutôt vous concentrer sur ces échanges avec les différents ministres concernés. Nous sommes pour notre part, en raison des difficultés qui touchent aussi notre secteur et qui ne pourront être chiffrées précisément qu'à la fin de l'année, au maximum de nos possibilités dans l'effort fourni en réponse à la demande du Premier ministre.

Quant à la réserve de capitalisation, elle est obligatoire, fiscalisée et strictement réglementée par le code des assurances, qui en précise les conditions d'abondement et de prélèvement. À la fin de l'année 2018, elle s'élevait à 19,4 milliards d'euros. Je ne pense pas qu'on souhaite aujourd'hui toucher aux réserves réglementaires, c'est-à-dire à l'argent des assurés.

En Allemagne, un accord a été passé entre les assureurs bavarois et le gouvernement du land de Bavière pour que les entreprises touchées par les fermetures administratives et ayant souscrit un contrat pour pertes d'exploitation ne couvrant pas la situation de pandémie soient indemnisées à hauteur de 15 % de ce qui leur aurait été versé dans le cadre d'une perte d'exploitation globale. Il est question d'étendre cette mesure à toute l'Allemagne, ce qui devrait concerner 73 000 contrats pour un coût total de 500 millions d'euros. En somme, alors qu'en France le soutien aux entreprises s'appuie sur un fonds ad hoc dont 400 millions sont abondés par les assureurs, les Allemands ont choisi d'agir au travers de garanties extracontractuelles qui ne bénéficieront qu'à certaines entreprises.

Les assurances pour crédits interentreprises couvrent les fournisseurs contre le risque de non-paiement d'un acheteur. Les six acteurs qui se partagent le marché perçoivent 650 millions d'euros de primes par an pour des engagements – crédits domestiques ou crédits à l'export – de 100 à 150 milliards d'euros. Le modèle actuel retient un risque de faillite ou de défaut de paiement de 0,5 à 1 %. Or, les risques d'impayés ont été multipliés ces dernières semaines, pour atteindre 10 % ou 15 %.

Les assureurs-crédit ont la possibilité de réduire leur exposition, mais ils ont fait le choix de ne pas fermer leurs lignes, en contrepartie d'un partage de risque avec l'État au travers de plusieurs produits – Cap, Cap+, Cap Francexport – mis en place en accord avec la Caisse centrale de réassurance (CCR) et la Banque publique d'investissement (BPI). Cette solution ne vaut toutefois que pour les crédits à venir et ne peut s'appliquer aux contrats souscrits avant la crise liée au Covid-19. Les engagements pris depuis le mois de janvier, à un moment où le risque de faillite était de 0,4 %, s'élèvent aujourd'hui à 20 milliards d'euros et doivent être tenus nonobstant le changement d'environnement économique, ce qui présente un risque direct pour les assureurs-crédits.

Quant au régime d'indemnisation des catastrophes naturelles mis en place en 1982, il a été mobilisé pour un sinistre majeur, les tempêtes Lothar et Martin de 1999, qui ont coûté à l'ensemble des assureurs 7 milliards d'euros. Ces derniers ont pu y faire face parce qu'ils avaient perçu dix-sept années de primes et que les entreprises étaient réassurées. Une réassurance publique pour le risque concerné avait également été instaurée en 1982 au travers de la CCR. Pour la pandémie actuelle, le secteur ne peut s'appuyer sur de telles réserves.

Quant aux mesures commerciales collectives ou spécifiques qui ont été prises, il appartiendra aux agents généraux, mandataires des compagnies d'assurances, de les mettre en oeuvre. Nous sommes en contact permanent avec les syndicats d'agents généraux afin que la circulation de l'information soit la plus fluide possible et que les décisions soient immédiatement opérationnelles.

Avez-vous discuté avec le Gouvernement de la possibilité d'appliquer aux commerces touchés par une fermeture administrative la solution adoptée par les Allemands ?

Quel sera le rôle des réassureurs durant cette crise ?

Je précise que ma question sur les assurances crédits portait également sur les réassureurs.

Nous discutons quotidiennement avec le Trésor, l'ACPR et le Gouvernement, lequel a très bien compris pourquoi nous ne pouvions couvrir les pertes d'exploitation quelles que soient leurs causes. C'est la raison pour laquelle nous avons très rapidement choisi d'abonder le fonds de solidarité : notre position consiste à laisser l'État décider quelles entreprises bénéficieront d'une aide. Les Allemands ont fait un autre choix, mais les versements ne concerneront que 73 000 contrats, pour un montant estimé de 500 millions d'euros, alors que nous versons pour notre part l'équivalent de 600 millions d'euros au fonds de solidarité.

Les contrats de réassurance sont conclus entre assurances cédantes et réassureurs. Pour la sinistralité classique, les réassureurs suivent la bonne ou mauvaise fortune de leurs cédantes et interviennent dans le cadre des traités, qui diffèrent d'un assureur à l'autre. Concernant l'assurance crédit, les réassureurs joueront évidemment leur rôle.

Lorsque la FFA décide de mesures extracontractuelles, c'est-à-dire la prise en charge d'un risque qui ne figure pas dans les contrats, elle s'assure au préalable du suivi de l'Association des professionnels de la réassurance en France (APREF) sur celles-ci. Pour l'heure, les réassureurs, qui sont aussi membres de la FFA, ont répondu présents sur l'ensemble des initiatives collectives que nous avons lancées.

À la fin de la crise, il faudra dresser un bilan pour chaque secteur. Dans le cas du secteur de l'assurance, ce bilan devra notamment concerner la question de la sinistralité.

Membres présents ou excusés

Réunion du mercredi 15 avril 2020 à 9 heures

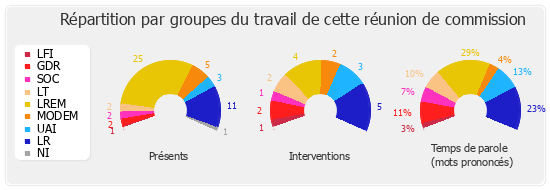

Présents. - M. Julien Aubert, M. Jean-Noël Barrot, Mme Émilie Bonnivard, M. Fabrice Brun, M. Jean-René Cazeneuve, M. Francis Chouat, M. François Cornut-Gentille, M. Charles de Courson, Mme Marie-Christine Dalloz, M. Olivier Damaisin, Mme Dominique David, Mme Jennifer De Temmerman, M. Jean-Paul Dufrègne, Mme Stella Dupont, M. Bruno Duvergé, Mme Sarah El Haïry, M. Nicolas Forissier, M. Romain Grau, M. David Habib, Mme Nadia Hai, M. Patrick Hetzel, M. Christophe Jerretie, M. François Jolivet, M. Daniel Labaronne, M. Mohamed Laqhila, M. Vincent Ledoux, M. Marc Le Fur, Mme Patricia Lemoine, M. Fabrice Le Vigoureux, Mme Véronique Louwagie, Mme Marie-Ange Magne, M. Jean-Paul Mattei, Mme Cendra Motin, M. Christophe Naegelen, Mme Catherine Osson, M. Xavier Paluszkiewicz, M. Hervé Pellois, Mme Valérie Petit, Mme Bénédicte Peyrol, M. Benoit Potterie, M. François Pupponi, M. Xavier Roseren, Mme Claudia Rouaux, M. Fabien Roussel, Mme Sabine Rubin, M. Laurent Saint-Martin, M. Jacques Savatier, Mme Marie-Christine Verdier-Jouclas, M. Éric Woerth

Excusés. - M. Damien Abad, M. Joël Giraud, Mme Christine Pires Beaune, Mme Valérie Rabault, M. Olivier Serva

Assistaient également à la réunion. - Mme Valéria Faure-Muntian, M. Guillaume Larrivé, M. Mickaël Nogal