Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du jeudi 2 novembre 2017 à 13h20

La réunion

La commission entend M. Bruno Le Maire, ministre de l'économie et des finances, sur le projet de loi de finances rectificative pour 2017.

Je voudrais saluer les héros qui ne font pas le pont entre le 1er novembre et le week-end pour pouvoir examiner le projet de loi de finances. Je vous remercie pour votre engagement et votre disponibilité.

Je suis parfaitement conscient du délai très court dont le Parlement dispose pour prendre connaissance du dispositif qui vous est proposé et pour l'amender. Nous sommes ici dans un cas de force majeure. L'enjeu nous dépasse, vous comme moi, puisqu'il s'agit de l'intérêt général de la Nation française : nous devons avoir des comptes publics bien tenus et donner à nos partenaires européens la garantie que nous respecterons nos engagements. Ces deux raisons nous ont conduits à vous proposer, dans des délais très courts, ce dispositif.

Commençons par un petit retour en arrière. En août 2012, le Gouvernement conduit par le Premier ministre Jean-Marc Ayrault a introduit, par une loi de finances rectificative (LFR), une taxe de 3 % sur les dividendes, notamment ceux versés par des filiales européennes à leur maison mère en France.

Pour être tout à fait complet et éviter toute polémique sur le sujet, je voudrais rappeler ce qui avait conduit à l'adoption de cette taxe de 3 % sur les dividendes. Certains disent qu'elle avait vocation à se substituer à la retenue à la source sur les organismes de placement collectif en valeurs mobilières (OPCVM), jugée contraire au droit européen par la Cour de justice de l'Union européenne (CJUE). C'est vrai et je le reconnais bien volontiers. Mais, soyons tout à fait honnêtes, cette taxe visait aussi à appliquer pleinement le programme du candidat François Hollande, qui avait prévu d'instaurer une différence de traitement fiscal entre les dividendes distribués et ceux qui étaient réinvestis dans l'entreprise. Allons jusqu'au bout du raisonnement et au bout des motifs qui ont conduit à l'option de cette taxe et aux difficultés présentes.

M. Christian Eckert, rapporteur général de votre commission au moment du vote du texte, a reconnu, dès 2015, alors qu'il était devenu secrétaire d'État chargé du budget et des comptes publics, l'incompatibilité de cette imposition litigieuse avec le droit européen. Lors de la séance du 23 novembre 2015, il déclarait devant le Sénat : « Il est vrai que le dispositif de cette contribution additionnelle a fait l'objet d'une mise en demeure de la Commission européenne. »

Dès avril 2015, en effet, la Commission européenne avait mis en demeure la France à propos de la taxe de 3 % sur les dividendes. Je ne fais que rappeler des faits sur lesquels l'Inspection générale des finances devra faire toute la transparence. Nous sommes ici pour trouver une solution.

Le 17 mai 2017, la CJUE a « retoqué » la taxe, jugée incompatible avec la directive sur le régime fiscal commun applicable aux sociétés mères et filiales. Selon la CJUE, il est contraire au droit européen d'appliquer cette taxe de 3 % aux dividendes perçus de la part d'une filiale établie ailleurs dans l'Union européenne. La CJUE soulignait le risque d'une double imposition. En revanche, les autres types de dividendes pouvaient rester assujettis à ce prélèvement.

Cette décision de la CJUE nous avait d'ailleurs amenés à ne provisionner qu'un peu plus de 5 milliards d'euros dans la trajectoire budgétaire du projet de loi de finances, en estimant que l'annulation des recettes de la taxe ne serait que partielle. Le Conseil constitutionnel en a jugé différemment le 6 octobre dernier : il a déclaré cette différence de traitement inconstitutionnelle car méconnaissant les principes d'égalité devant la loi et devant les charges publiques. Il a donc annulé l'intégralité de la taxe avec effet rétroactif, ce qui conduit à une facture de 10 milliards d'euros pour l'État, en tenant compte des intérêts moratoires dont le montant s'élève à 1 milliard d'euros environ.

Au sujet de cette taxe sur les dividendes, j'ai parlé de scandale d'État. Je ne retire pas ma formule. Quand il s'agit de 10 milliards d'euros et des comptes de la Nation, je pense qu'il est légitime de s'interroger sur le maintien dans le temps d'une taxe dont le secrétaire d'État au budget avait lui-même reconnu qu'elle faisait l'objet d'une mise en demeure de la part de l'Union européenne, c'est-à-dire d'un ensemble politique auquel nous sommes partie et dont nous devons respecter les règles. Quand l'amateurisme fait perdre une telle quantité d'argent public, je pense qu'on peut effectivement parler de scandale d'État.

C'est l'Inspection générale des finances – et non pas cette réunion de commission – qui devra faire la lumière sur cette affaire et établir les responsabilités des uns et des autres. Pour l'heure, nous devons nous intéresser au choix qui a été fait par le Président de la République, par le Premier ministre et par moi-même : solder au plus vite les comptes du passé pour nous tourner de manière résolue vers l'avenir.

Dès juillet, face aux 4 milliards d'euros de dépenses non budgétées, nous avons fait le nécessaire pour prévoir 5,7 milliards d'euros de réserves afin d'anticiper cette annulation. Par ailleurs, l'article 13 du projet de loi de finances pour 2018, qui prévoit la suppression de la taxe sur les dividendes, a été adopté par votre Assemblée.

Pour cette majorité, il aurait été beaucoup plus commode d'inventer une nouvelle taxe sur une nouvelle base, comme cela se fait depuis deux quinquennats, afin d'éviter d'avoir à effectuer ce remboursement et à affronter les difficultés. Nous avons préféré trancher dans le vif en supprimant cette taxe illégale, en refusant de la remplacer par une nouvelle perception pérenne, et en ayant recours à une contribution exceptionnelle pour solder les comptes du passé et nous tourner vers l'avenir. Je salue le choix – sage et responsable – de la majorité.

L'État doit rembourser 10 milliards d'euros. Les finances de la France doivent être bien tenues. Nous ne mettons pas la poussière sous le tapis ; nous ne cherchons pas dissimuler la difficulté ; nous sommes transparents vis-à-vis des Français sur le problème et sur les solutions.

Notre pays doit aussi respecter ses engagements européens. Nous aurions pu laisser filer les déficits, en arguant que cette ardoise de 10 milliards d'euros nous empêchait de tenir notre parole. Aux Français, nous aurions expliqué que nous n'avions pas le choix, que nous devions payer l'incurie du passé et que nous respecterions nos engagements européens quand nous le pourrions mais, en tout cas, pas en 2017, 2018 ou 2019. Au contraire, avec le Président de la République et le Premier ministre, nous avons choisi de tenir strictement nos engagements européens pour garder à la parole politique française tout son poids et toute sa crédibilité.

Nous avons donc opté pour une solution qui partage la charge à égalité entre l'État et les plus grandes entreprises françaises : 5 milliards d'euros de contributions exceptionnelles seront demandés aux entreprises ; 5 milliards d'euros seront imputés sur le budget 2018 pour ce qui est de la part de l'État. Nous sommes conscients de demander un effort important aux entreprises concernées. Je leur suis reconnaissant de cet effort civique consenti pour que les comptes de la Nation soient bien tenus.

Rappelons qu'environ 320 entreprises – celles dont le chiffre d'affaires dépasse 1 milliard d'euros – sont concernées par ces contributions exceptionnelles. Par souci d'équité, nous avons décidé de faire deux tranches. Les 320 entreprises dont le chiffre d'affaires est supérieur à 1 milliard d'euros s'acquitteront d'une contribution exceptionnelle représentant 15 % du montant de leur impôt sur les sociétés (IS), ce qui portera leur taux d'IS de 33,33 % à 38,33 % en 2017. Les 110 entreprises dont le chiffre d'affaires dépasse 3 milliards d'euros devront en outre payer une seconde contribution additionnelle de 15 % de leur IS, qui portera leur taux d'IS de 33,33 % à 43,33 % en 2017.

C'est un effort important, mais nécessaire. Nous avons voulu qu'il soit équitable et l'avons donc fait porter principalement sur les entreprises au chiffre d'affaires le plus élevé. Cette mesure ne s'appliquera qu'une fois. Elle ne remet aucunement en question le cadre défini par le projet de loi de finances pour 2018, celui d'une baisse de l'IS. Aux chefs d'entreprise que j'ai longuement rencontrés, j'ai confirmé que l'IS serait bien ramené de 33,33 % à 25 % d'ici à 2022, ce qui représente une perte de plus de 10 milliards d'euros pour les finances publiques de l'État.

Il faut donc comparer l'effort exceptionnel qui est demandé avec le choix de la baisse de l'IS qui sera adopté, si vous en décidez ainsi, la semaine prochaine. En outre, la baisse de l'IS se conjugue avec la suppression de l'impôt de solidarité sur la fortune (ISF), l'instauration du prélèvement forfaitaire unique (PFU) de 30 % sur les revenus du capital, la sanctuarisation du crédit d'impôt recherche (CIR) et la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) en allégements pérennes de charges.

Si je peux comprendre une certaine focalisation sur ces contributions exceptionnelles, j'aimerais cependant que l'on regarde le panorama global dessiné par les décisions que nous avons prises pour les entreprises, la croissance et l'emploi en France. Cette décision, nécessaire et équilibrée, est éminemment politique. Elle était difficile à prendre et nous avons pris le temps d'en mesurer les effets, tout en étudiant des dizaines d'autres options.

L'étalement présentait le défaut majeur d'alourdir la charge financière pesant sur l'État, puisque le taux d'intérêt moratoire est de 4 % par an. Même en négociant un taux plus avantageux, la charge financière de l'État s'en serait trouvée accrue. Nous avons également pensé à appliquer un taux unique, mais il aurait été moins juste pour les entreprises. Quant à la possibilité d'un plafonnement, elle a été disjointe par le Conseil d'État. Or, je ne veux prendre aucun risque juridique dans une affaire où trop de risques juridiques ont déjà été pris.

Nous évaluons les rentrées fiscales de cette surtaxe à 4,8 milliards d'euros en 2017, au titre de l'acompte qui sera payé au plus tard le 20 décembre de cette année. Ce montant représentera 95 % de la contribution exceptionnelle et de la contribution additionnelle dues au titre de l'exercice en cours par les entreprises redevables qui clôturent leurs comptes le 31 décembre 2017. Les rentrées fiscales devraient être de 600 millions d'euros en 2018, ce qui correspond au solde de 5 %, auquel s'ajoutera la contribution due par les entreprises qui n'auront pas clôturé leurs comptes au 31 décembre 2017.

Ces rentrées devraient nous permettre de maintenir notre déficit public sous le seuil de 3 % du produit intérieur brut (PIB) en 2017 et de respecter ainsi nos engagements européens. Dans les conclusions qu'il nous a adressées, le Haut Conseil des finances publiques (HCFP) juge d'ailleurs plausible l'hypothèse selon laquelle ces recettes seraient de l'ordre de 5 milliards d'euros en 2017.

Venons-en aux 5 milliards d'euros qui sont à la charge de l'État. Nous devrions avoir purgé le gros de la dette l'année prochaine : 300 millions d'euros provisionnés et 4 milliards d'euros ponctionnés en 2018. Ces 4 milliards d'euros représentent environ 0,2 point de PIB. Le déficit budgétaire devrait ainsi passer de 2,6 % à 2,8 %, c'est-à-dire une fois encore sous la barre des 3 % qui nous est imposée par l'Union européenne.

Le HCFP estime que ce projet de loi de finances rectificative est singulier puisque nous sommes confrontés à une situation singulière. Il nous demande de tenir compte du contexte économique et des estimations de recettes et des dépenses de 2017, ce qui sera fait dans le projet de loi de finances rectificative présenté la semaine du 13 novembre.

Voilà les quelques indications que je voulais porter à votre connaissance, en entrant le plus possible dans le détail. En politique, il faut savoir prendre des décisions difficiles. C'est tout à notre honneur d'affronter les difficultés, de ne pas les cacher. C'est exactement ce que nous proposons de faire avec ce projet de loi de finances rectificative qui permet de solder une affaire qui, à mon sens, n'a que trop duré.

Merci beaucoup, monsieur le ministre, pour cet exposé très clair de l'histoire jurisprudentielle de la taxe sur les dividendes et des raisons qui conduisent le Gouvernement à présenter ce projet de loi de finances rectificative.

Comme vous l'avez rappelé, nous avons adopté la suppression de la taxe sur les dividendes la semaine dernière. Nous connaissons déjà ces systèmes de contribution additionnelle à l'IS, qui ont été souvent utilisés par le passé. Il n'en reste pas moins que nous sommes, cette fois, soumis à un calendrier très contraint, et que plusieurs questions se posent.

Merci, monsieur le ministre, pour votre exposé à la fois très clair et très didactique.

Sans vouloir m'appesantir sur le passé, car c'est l'avenir qui nous intéresse, je dois néanmoins rappeler les faits. Lors de la discussion de la contribution de 3 %, en commission des finances comme en séance, plusieurs orateurs avaient émis des réserves sur ce nouvel impôt, notamment Gilles Carrez et Charles de Courson. Beaucoup de critiques ont été soulevées depuis contre l'amendement qu'avait déposé Christian Eckert en sa qualité de rapporteur général et qui, pour certains, est à l'origine de la décision de la CJUE et de l'inconstitutionnalité consécutive.

Mais la version initiale du dispositif ne paraissait pas couvrir – ou prévoir de couvrir – le motif de censure retenu par la CJUE en mai dernier. En outre, l'amendement de Christian Eckert avait été bien accueilli par tous, étant perçu comme une amélioration utile, et il avait fait l'objet d'un avis favorable de la part du Gouvernement. Au Sénat, cet amendement avait été salué comme rendant le dispositif « plus simple, plus équitable et plus efficace ». Ce bref rappel montre qu'à l'époque, en juillet 2012, nous n'étions pas forcément au fait de futures décisions de justice qui ne sont pas toujours faciles à anticiper. En matière juridique, il faut toujours faire preuve de prudence et d'une certaine humilité.

Ce retour dans le passé étant fait, permettez-moi, monsieur le ministre, de vous poser plusieurs questions précises sur le texte qui nous occupe.

Quel est l'impact de la censure de la contribution de 3 % et du contentieux associé, en comptabilité nationale et en comptabilité budgétaire, pour les exercices 2017 et 2018 ? Combien d'entreprises exactement sont concernées ? Quelle est la répartition des montants en jeu ?

Quel est l'impact, en termes de recettes fiscales, des nouvelles contributions proposées, en comptabilité nationale et en comptabilité budgétaire, en distinguant le rendement de chacune des deux contributions et les exercices concernés ?

Prenons d'abord les entreprises dont le chiffre d'affaires est compris entre 1 et 3 milliards d'euros. Quel est leur nombre ? Combien y a-t-il parmi elles d'entreprises de taille intermédiaire (ETI) ? Quel est le montant moyen de leur bénéfice soumis à l'IS ? Prenons ensuite les entreprises dont le chiffre d'affaires est égal ou supérieur à 3 milliards d'euros. Quel est leur nombre ? Quel est le chiffre d'affaires moyen par entreprise ? Quel est le montant moyen de leur bénéfice soumis à l'IS ?

Par ailleurs, combien d'entreprises concernées par les contributions ont un exercice qui coïncide avec l'année civile ?

Le versement anticipé des nouvelles contributions est censé intervenir à la date du paiement du dernier acompte d'IS. Les entreprises dont l'exercice sera clos entre le 31 décembre 2017 et le 19 février 2018 paieront cet acompte le 15 décembre 2017. Cependant, les entreprises qui clôtureront le 31 décembre auront cinq jours de plus pour payer le versement anticipé. Ne serait-il pas opportun d'étendre cette mesure à toutes les entreprises qui devront leur dernier acompte le 15 décembre 2017 ? Elles obéissent en effet au même calendrier que celles clôturant au 31 décembre.

Je n'ai pas de question précise à poser pour compléter celles de notre rapporteur général mais, au nom de mon groupe, je tiens à saluer cette mesure qui traduit un effort en matière de solidité constitutionnelle. Il a été choisi de jouer la prudence et de suivre au plus près les recommandations du Conseil d'État pour ne pas nous embarquer dans une nouvelle aventure juridique. Il s'agit de ne pas pénaliser nos comptes publics et de ne pas porter un nouveau coup à la crédibilité du travail du Parlement et de l'exécutif.

Cette mesure nous permet de rembourser les 10 milliards d'euros dès 2018 et d'adopter une gestion budgétaire la plus sérieuse et la plus conforme possible au projet de loi de programmation des finances publiques que nous avons adopté.

Merci, monsieur le ministre, de votre présentation. Pour ma part, je souhaiterais vous interroger sur plusieurs points.

Le premier concerne le déroulement d'événements que vous qualifiez de « scandale d'État » et auxquels vous accordez donc une très grande importance. Tout d'abord, je souhaiterais revenir sur la séquence qui s'est écoulée depuis la décision de la CJUE du 17 mai 2017. Au cours du mois de juillet, notre commission a tenu diverses réunions, au titre de décrets d'avance et d'annulation, durant lesquelles vous-même et votre collègue Gérald Darmanin nous avez présenté, de façon détaillée, un certain nombre d'annulations de crédits. À aucun moment vous n'avez évoqué le problème de ce contentieux, au-delà de ces 4 milliards d'euros d'insuffisance de financement héritée de la précédente législature.

Nous savons que le Conseil d'État a transmis une question prioritaire de constitutionnalité sur ce sujet au Conseil constitutionnel dès le mois de juillet. L'État connaissait alors les différents argumentaires présentés par des avocats fiscalistes que nous connaissons bien dans cette commission – je ne citerai pas leurs noms, car nous les avons reçus à plusieurs reprises sous la précédente législature. Or, notre commission n'a pas du tout été informée au mois de juillet.

Nous voici donc fin septembre et début octobre. J'ai relu attentivement les écrits de notre rapporteur général. Dans son commentaire sur l'article qui supprime la contribution sur les dividendes, comme dans son rapport sur la loi de programmation pluriannuelle, il évoque un montant de 5,7 milliards d'euros et fait état de l'échéancier suivant : 300 millions d'euros en 2018, puis 1,8 milliard d'euros chacune des trois années suivantes.

La décision du Conseil constitutionnel date du 6 octobre. Cette décision est globale puisque le Conseil constitutionnel n'a pas souhaité faire le tri entre les résultats distribués venant des filiales et ceux émanant de la société mère. Il a estimé en outre que sa décision devait être d'application immédiate.

Pour avoir regardé les différents argumentaires, je pense que, dès le mois de juillet, on pouvait s'attendre à ce que la décision de la CJUE soit déclinée de manière assez dure en droit interne. J'estime que notre commission – en particulier le rapporteur général – n'a pas eu les informations qu'elle était en droit d'attendre. Je m'interroge sur la manière dont la facture a pu passer, en quelques jours, de 5,7 milliards à 10 milliards d'euros.

Le Gouvernement nous propose, fait tout à fait unique et exceptionnel, une loi de finances rectificative spécifique. Souvenez-vous que j'avais moi-même demandé une loi de finances rectificative en juillet. Si elle avait été présentée, peut-être aurions-nous abordé ce sujet plutôt que d'en passer par des décrets ? Le Gouvernement ne nous propose pas d'attendre le collectif de fin d'année qui pourrait parfaitement traiter cette question. En effet, s'agissant de l'IS, il est d'usage de parler de mesures à compter de l'exercice clos au 31 décembre de l'année, ce qui permet d'embrasser l'exercice en train de s'achever, en l'occurrence 2017. La seule différence, si l'on attend le collectif de fin d'année, c'est que les paiements interviendront en cours d'année 2018 et non pas au moment du dernier acompte. Or, le ministre vient nous dire que l'essentiel des remboursements aura lieu au cours de l'année 2018.

La décision du Conseil constitutionnel date du 6 octobre. Pour qu'une entreprise puisse se faire rembourser cette contribution de 3 %, elle devra présenter un dossier. Vos services, monsieur le ministre, devront s'assurer que la créance est justifiée avant de valider ce dossier. Dans ces conditions, le montant des remboursements atteindra-t-il plusieurs milliards d'euros dès 2017 ?

En comptabilité « maastrichtienne », comment les remboursements sont-ils traités ? Pour être prise en compte en comptabilité maastrichtienne, une créance doit être certaine. Pouvez-vous affirmer que nous aurons des créances certaines avant le 31 décembre prochain ?

S'agit-il de prendre une décision tout à fait nécessaire ou bien de récupérer de façon un peu artificielle 4 à 5 milliards d'euros de recettes sur le dernier acompte d'IS dès 2017, alors que les remboursements, eux, se feront essentiellement en 2018 ? Autrement dit, ce collectif ne joue-t-il pas surtout un rôle d'ajustement des comptes de l'année 2017 ? Ce n'est pas une critique, monsieur le ministre : je le comprendrais parfaitement, compte tenu de l'objectif de limiter le déficit public à 2,9 % du PIB.

La contribution ne porte donc que sur un exercice. Or, sur un exercice, l'entreprise peut bien plus facilement, par le jeu des dotations aux provisions, « gérer » son résultat. Peut-être une contribution sur plusieurs exercices serait-elle préférable. Je comprends qu'elle soit limitée dans le temps, mais comment éviterez-vous les inévitables démarches d'optimisation ? Vous connaissez bien le sujet, madame la présidente ; je n'ai pas besoin de vous faire un dessin.

Se pose par ailleurs la question des gagnants et des perdants. Je souhaite que la ventilation par décile des 320 entreprises soit communiquée à notre commission. Qui gagne ? Qui perd ? Comment se fait le partage ?

Je souhaite aussi que notre commission soit mieux informée de l'ensemble des contentieux. Il en est plusieurs autres : le contentieux Steria, le contentieux De Ruyter ou encore le contentieux, en droit interne, relatif à la cotisation sur la valeur ajoutée des entreprises (CVAE) traité par le projet de loi de finances pour 2018. Je demande la constitution, au sein de notre commission, d'une mission d'information sur ces questions qui coûtent des milliards d'euros.

Un court rappel pour terminer. Intenter des procès en responsabilité ne m'intéresse pas ; ce qu'il faut, c'est essayer de faire du bon travail. Or, à la fin de l'année 2011 et au début de l'année 2012 – vous-même étiez membre du Gouvernement, monsieur le ministre –, je n'ai pas reçu, en ma qualité de rapporteur général d'alors, d'informations sur le contentieux relatif aux OPCVM, sinon la nouvelle de l'inscription en projet de loi de finances pour 2012 de crédits – uniquement en autorisations d'engagement, pas en crédits de paiement. La CJUE a rendu son arrêt au mois de mai 2012. Le gouvernement de l'époque – vous avez eu raison, monsieur le ministre, de le rappeler – a eu deux préoccupations, qui ressortent très clairement des comptes rendus : remplacer la retenue à la source supprimée, qui s'appliquait aux OPCVM ; appliquer le programme du président Hollande, qui voulait favoriser l'autofinancement et l'investissement des entreprises et défavoriser la distribution de dividendes.

Je m'interroge sur la précipitation actuelle, car seuls deux députés se sont interrogés en 2012 sur l'opportunité de cette contribution sur les dividendes : Charles de Courson et moi-même. Ayons l'honnêteté de le dire : nous n'avions pas soulevé le problème européen. En revanche, nous avions émis l'idée qu'il conviendrait peut-être de mieux expertiser le sujet et d'attendre le collectif de fin d'année, et que d'autres solutions étaient envisageables – Charles de Courson proposait une surtaxe à l'impôt sur les sociétés ; j'en proposais une qui, à mon avis, aurait été meilleure. Si je me permets de rappeler tout cela, c'est pour montrer que l'information de notre commission en matière de contentieux est défaillante. Nous ne sommes pas correctement informés ni suffisamment écoutés, et nous agissons dans la précipitation.

J'ai beaucoup apprécié, monsieur le ministre, votre intervention, dictée par le souci de l'intérêt général et de l'intérêt de l'État, mais je souhaite que vous répondiez précisément, car je ne voudrais pas que nous cédions, une fois de plus, à la précipitation.

J'ajoute, puisqu'il est question des contentieux, que la nécessité de négocier, en matière d'impôt sur les sociétés, des directives au niveau de l'Union européenne, est une nouvelle fois démontrée. Allons vers une plus grande harmonisation, et nos dispositifs nationaux ne contreviendront plus systématiquement au droit communautaire.

C'est effectivement essentiel, monsieur Carrez : profitons de ces événements pour renforcer le pouvoir de contrôle du Parlement. Mon rôle n'est pas d'en décider à sa place, mais il est bon pour notre démocratie que le Parlement contrôle mieux ; c'est ma conception des institutions. Si le ministère de l'économie et des finances peut y contribuer en fournissant à votre commission les pièces dont elle a besoin, il le fera bien volontiers. En ces matières si sensibles, il faut savoir tirer les leçons de l'expérience de ces dernières années.

Quant à la comptabilité maastrichtienne, monsieur le rapporteur général, l'Institut national de la statistique et des études économiques (INSEE), que nous avons saisi de la question, nous a indiqué qu'il lui paraissait possible de répartir ainsi les créances : 5 milliards d'euros en 2017, 5 milliards d'euros en 2018. Nous attendons maintenant les décisions d'Eurostat, organisme totalement indépendant, mais c'est bien parce que nous avons le feu vert de l'INSEE que nous avons réparti les créances en deux moitiés sur deux exercices budgétaires.

La possibilité de régler l'acompte de surtaxe le 20 décembre plutôt que le 15 décembre, avec cinq jours de décalage, n'est prévue que pour les sociétés qui clôturent leur exercice le 31 décembre, non pour celles qui clôturent leur exercice au mois de janvier ou de février. Cela peut effectivement poser une difficulté, que je propose, dans un souci de rapidité et d'efficacité, d'examiner la possibilité de résoudre cette question par simple instruction, mais, sur les 320 entreprises redevables, 80 % clôturent leur exercice le 31 décembre et cela représente 94 % du produit de l'impôt sur les sociétés. Le problème ne serait donc que marginal.

Le nombre d'entreprises dont le chiffre d'affaires est supérieur à 3 milliards d'euros est de 143, dont 109 sont bénéficiaires au titre des exercices clos en 2016. Ces 109 sociétés ont déclaré au total un chiffre d'affaires de 1 620 milliards d'euros, soit un chiffre d'affaires moyen de 14,9 milliards d'euros au titre des exercices clos en 2016. Le montant moyen de bénéfices est estimé, sur la base de ces chiffres, à 412 millions d'euros.

Quelques remarques sur ces chiffres. Premièrement, nombreuses sont les entreprises dont les bénéfices ont connu entre 2016 et 2017 de fortes variations. Deuxièmement, il y a effectivement une très forte concentration de l'IS sur les entreprises au chiffre d'affaires le plus élevé, puisque le ticket moyen est estimé à 412 millions d'euros ; cela explique que le produit de la taxe soit concentré sur les entreprises qui ont un chiffre d'affaires supérieur à 3 milliards d'euros. C'est une information importante à porter à votre connaissance. Les chiffres précis que vous avez demandés, monsieur rapporteur général, vous seront tous évidemment transmis par courrier dans les meilleurs délais.

Monsieur Carrez, reprenons bien la séquence pour aller au fond du sujet et ne laisser planer aucune ambiguïté sur les décisions prises.

La CJUE a effectivement rendu son arrêt au mois de mai dernier. Au mois de juillet, nous nous sommes réunis et, au mois de septembre, j'ai présenté, avec Gérald Darmanin, le projet de loi de finances pour 2018. Dans le même temps, le Conseil d'État a saisi le Conseil constitutionnel d'une question prioritaire de constitutionnalité. Le projet de loi de finances et la trajectoire budgétaire présentée, qui va jusqu'en 2022, prévoient 5,7 milliards d'euros de provisions au titre du remboursement anticipé par nos services de cette taxe jugée illégale. Pourquoi pas 10 milliards d'euros ? La raison en est simple : si la décision du Conseil constitutionnel avait été la transposition rigoureuse de l'arrêt de la CJUE, ne devait être remboursée qu'une partie de la taxe, celle qui concerne les filiales, non les sociétés mères. Le Conseil constitutionnel a pris une option différente. Je reconnais très humblement que nous n'avions pas envisagé l'hypothèse d'une annulation complète de la taxe par le Conseil constitutionnel, avec demande de remboursement intégral ; c'est une décision sensiblement plus dure que l'arrêt rendu.

L'évaluation de notre ministère était fondée à partir du moment où la CJUE estimait que seul un remboursement partiel était nécessaire. Le Conseil constitutionnel est parfaitement libre d'aller plus loin, et je ne critique évidemment pas sa décision. Je constate simplement qu'elle est beaucoup plus dure que l'arrêt, sur lequel se fondait notre estimation. D'autre part, le Conseil constitutionnel a estimé que ce remboursement était d'application immédiate. Cela justifie ce dépôt rapide d'un projet de loi de finances rectificative. En outre, si nous attendons le collectif de fin d'année, nous n'aurons pas de paiement sur 2017. Or nous voulons et sommes contraints de faire un remboursement dès 2017. Le projet de loi de finances rectificative de fin d'année sera promulgué le 30 décembre, soit postérieurement à la date limite du 20 décembre, à respecter pour que les sommes soient encaissées en 2017. Je réponds de manière très détaillée à la question de Gilles Carrez parce qu'elle est très importante. Nous devons engager des remboursements avant la date limite du 20 décembre.

Ils seront validés, ce qui nous permettra de comptabiliser 4,8 milliards d'euros pour l'exercice 2017 et de respecter nos engagements européens. Si nous avions attendu le projet de loi de finances rectificative déposé le 15 novembre, qui sera promulgué le 30 décembre, ces paiements n'auraient pas été enregistrés au titre de 2017. Les déficits publics seraient donc supérieurs à 3 % du PIB en 2017, et nous ne sortirions pas de la procédure pour déficit public excessif dès 2018, la décision de mettre fin à cette procédure s'appliquant pleinement en 2019 seulement.

Il est vraiment important de prendre le temps de bien comprendre le sens des décisions que le Gouvernement vous propose. C'est l'objet d'un travail jour et nuit depuis une dizaine de jours. Nous avons vraiment pesé le pour et le contre de chacune des décisions. Il n'est pas simple, pour nous, de convoquer la commission des finances un 2 novembre pour présenter un projet de loi de finances rectificative. Je m'en excuse, à nouveau, mais c'était cela ou « sortir des clous » au regard des règles européennes. Tel est le sens de notre décision, qui nous permet de comptabiliser et d'enregistrer 4,8 milliards d'euros de recettes pour l'exercice 2017, de rester dans les clous et de respecter la décision du Conseil constitutionnel.

Des remboursements importants seront donc effectués dès 2017.

Oui.

Quant aux contentieux, je le répète, le ministère de l'économie et des finances est à votre disposition pour vous donner toutes les réponses nécessaires – votre rapporteur général a déjà fait un certain nombre de demandes. Il me paraît d'ailleurs de bonne politique que cela se passe dans le cadre de votre commission comme vous l'avez proposé : il s'agit aussi de respecter le secret fiscal, auquel je suis attaché. Respectons la légalité, respectons le droit, et une mission constituée au sein de votre commission nous permettrait sans doute de vous donner le maximum d'informations tout en préservant le secret fiscal.

Chaque groupe aura la parole, mais cette première salve de questions très techniques appelait des réponses précises. C'est pourquoi M. le ministre y a répondu aussitôt.

Comme vous l'avez dit, monsieur le ministre, à situation exceptionnelle, décision exceptionnelle. Il fallait oser proposer un impôt sur les sociétés à 38,33 % et 43,33 % à titre exceptionnel. C'est effectivement courageux, et cela me semble bien plus susceptible d'être conforme à la légalité.

Je m'interroge toutefois sur l'impact de cet impôt exceptionnel sur le développement des entreprises concernées. Par ailleurs, ne risque-t-il pas d'éroder le produit du prélèvement forfaitaire unique ? Ne doit-on pas craindre un « effet domino » ?

Rassurons aussi les grandes entreprises concernées en soulignant la pérennité de la baisse du taux de l'IS. Il faut espérer qu'elles récupéreront cette contribution exceptionnelle grâce à cette baisse du taux de l'IS dont l'ensemble de notre économie pourra bénéficier.

Monsieur le ministre, j'ai écouté avec attention votre intervention mais nous en restons persuadés : ce qui nous est demandé aujourd'hui n'est ni plus ni moins que de remplacer une taxe illégale par une taxe arbitraire. Nous sommes donc réservés sur le dispositif proposé, qui soulève à la fois des problèmes de forme et des problèmes de fond.

Sur la forme, je comprends la nécessité d'aller vite, que vous avez maintes fois rappelée. Cependant, vu l'importance de l'enjeu – 10 milliards d'euros ! –, vous auriez gagné à ne pas faire avancer le Parlement à marche forcée et les yeux bandés : dépôt du texte aujourd'hui, examen en commission demain, examen en séance lundi. Ce calendrier particulièrement contraint, alors même que la fragilité juridique de la taxe sur les dividendes est connue depuis 2012, me semble peu respectueux du travail des parlementaires.

Quant au fond, le message délivré par ce projet de loi de finances rectificative contredit votre volonté de créer un environnement fiscal stable, gage de confiance pour les entreprises. Je pense tout particulièrement à celles qui n'ont pas versé de dividendes à leurs actionnaires pour 2017. Que le Gouvernement ait annoncé que cette mesure ne serait pas compensée me semble une erreur. L'État a commis une faute qui a nui et continuera à nuire à notre compétitivité ; il devrait s'engager en contrepartie à faire davantage pour nos entreprises. Êtes-vous prêt à travailler avec nous dans ce sens ?

Le fiasco causé par la non-conformité de cette taxe au droit européen et son inconstitutionnalité aurait pu être évité si le Gouvernement n'avait pas légiféré dans l'urgence en 2012. Nous devons être prudents pour que les mêmes causes ne produisent pas les mêmes effets. Monsieur le ministre, vous avez diligenté une enquête de l'Inspection générale des finances sur ce que vous-même avez qualifié de « scandale d'État ». Les conclusions en seront connues le 10 novembre... quatre jours après la fin de l'examen du texte en séance publique à l'Assemblée nationale ! Dès lors, comment considérer que nous sommes suffisamment éclairés et garantir à nos entreprises que nous ne retomberons pas dans les mêmes travers avec un dispositif bancal, également promis à la censure ? Pourquoi, monsieur le ministre, avoir écarté l'hypothèse d'une reconnaissance de créances et d'une émission d'obligations du Trésor, solution préférable, juridiquement plus fiable et non préjudiciable à nos entreprises ?

Je souhaiterais, madame la présidente, que les règles habituelles s'appliquent. Dans un premier temps, les représentants de tous les groupes s'expriment, pas seulement ceux des groupes Les Républicains et La République en Marche.

La manière dont nous avons procédé répond à une demande du ministre que je trouvais parfaitement légitime au vu du nombre et de l'aspect très technique des questions. Nous souhaitions une réponse précise du ministre, mais vous avez maintenant tout le temps de vous exprimer.

Je vais le faire, mais les représentants de certains groupes sont partis. Quand nous sommes convoqués de manière précipitée, il faut au minimum respecter les règles de fonctionnement de cette commission, et je ne crois pas que le ministre doive vous dicter, madame la présidente, comment la présider.

Le ministre n'a rien dicté. Nous avons besoin de réponses précises et vous avez maintenant tout le loisir et tout le temps de vous exprimer.

Je défends mes collègues d'autres groupes, qui ont dû partir.

Je remercie notre ancien président, Gilles Carrez, et le rapporteur général d'avoir posé les questions qu'ils ont posées, et je vous remercie, monsieur le ministre, de vos réponses.

J'en ajoute trois, très précises.

Parmi les entreprises qui vont se voir rembourser la taxe de 3 % sur les dividendes, combien ne paieront pas la surtaxe de l'impôt sur les sociétés, car leur chiffre d'affaires est inférieur au seuil prévu ?

Me demandez-vous en somme le nombre de « bénéficiaires nets » ?

Appelons-les ainsi. Combien sont-ils et quel montant net récupéreront-ils ?

Ensuite, combien d'entreprises n'ayant pas acquitté la taxe de 3 %, car elles n'y étaient pas soumises, paieront la surtaxe ? En somme, quel est le nombre de « perdantes nettes » ? Et quel montant perdront-elles ?

Enfin, je m'interroge sur les possibilités d'arbitrage et d'étalement. L'impôt sur les sociétés peut s'étaler sur trois exercices – c'est la mécanique de l'impôt sur les sociétés. Comment vous prémunissez-vous du risque que le montant du produit de cette surtaxe s'en trouve amputé ?

Je vous remercie par ailleurs d'avoir bien précisé, dans l'exposé des motifs, que cette taxe de 3 % avait été créée après le fiasco de la retenue à la source sur les OPCVM. Nous avons là une réaction en chaîne qui n'est à la gloire de personne. Pour ma part, j'appelle votre attention sur le fait que le Conseil constitutionnel, saisi au mois de juillet 2012 par ce qui était alors le groupe de l'Union pour un mouvement populaire (UMP), n'avait rien trouvé à redire à l'article de la loi de finances rectificative instaurant la taxe sur les dividendes. Cinq ans plus tard, il a une autre vision des choses. J'entends bien que l'on puisse changer d'avis, mais 10 milliards d'euros... cela fait cher le changement d'avis ! Les archives du Conseil constitutionnel ne peuvent être consultées qu'au bout de vingt-cinq ans. Il faudra donc attendre pour en savoir plus sur les débats qu'a pu susciter cet article.

Cela vous explique aussi pourquoi il était assez raisonnable de ne provisionner que 5,7 milliards d'euros et de ne pas craindre une annulation totale. Que voulez-vous, ce sont les mystères du droit...

Monsieur le ministre, nous regrettons pour notre part toute cette précipitation, toute cette impréparation mais aussi tous ces mystères qui entourent le remboursement des 10 milliards d'euros. Nous apprenons que le Conseil constitutionnel avait dit non dans un premier temps et qu'il demande maintenant le remboursement de 9 milliards auxquels s'ajoute 1 milliard au titre des intérêts alors que les entreprises en question sont des grands groupes qui ont versé pas moins de 300 milliards d'euros de dividendes en cinq ans, après bénéfice.

« Cas de force majeure », « défense de l'intérêt général de la Nation française », ces bien belles formules que vous avez prononcées dans votre intervention liminaire, nous pourrions penser qu'elles renvoient à la pauvreté dans notre pays, aux difficultés de vie des Français, aux problèmes de logement et de santé. Eh bien non ! Elles s'appliquent au remboursement rapide de milliards d'euros à des grands groupes.

Nous nous posons des questions.

D'abord, pourquoi y a-t-il des intérêts à rembourser ? 1 milliard d'euros, c'est une somme énorme.

Ensuite, pourquoi ne voulez-vous pas pérenniser cette taxe ? Je rappelle que nous avions proposé il y a quelques semaines de créer une taxe portant sur les grands groupes, dont le produit aurait permis de répondre au problème de déficit budgétaire de notre pays. Notre idée avait été balayée d'un revers de main et, aujourd'hui, vous créez une taxe analogue pour répondre à titre exceptionnel à un problème exceptionnel, ce qui montre bien qu'une telle mesure est possible.

Pérenniser cette taxe serait d'autant plus souhaitable que son caractère exceptionnel pourrait pousser les grands groupes à faire de l'optimisation fiscale afin de payer le moins possible. Alors qu'ils versent des milliards de dividendes, ils refuseraient de contribuer au redressement des comptes de la Nation. Mais dans quel monde vit-on !

Attaquons-nous donc aussi à l'évasion fiscale, délit qui plombe les comptes de la Nation en les privant de 60 milliards d'euros, voire 80 milliards d'euros, soit l'équivalent du déficit total de notre pays.

Enfin, vous demandez que le budget de la Nation soit mis à contribution à hauteur de 5 milliards, à parts égales avec les grands groupes. Cela va conduire à aggraver le déficit, donc augmenter les intérêts, ce qui aboutira pour les Français à payer une facture encore plus lourde.

Il y a deux justices dans notre pays. Lorsqu'il s'agit de l'intérêt des grands groupes, le Gouvernement réagit vite ; lorsqu'il s'agit de répondre aux attentes des Français pour lutter contre la pauvreté et défendre leur pouvoir d'achat, les solutions se font attendre. Nous le regrettons.

À la suite d'Amélie de Montchalin, je saluerai la méthode choisie par le Gouvernement : méthode chirurgicale d'exérèse d'un corps étranger destinée à éviter la contamination de l'organisme tout entier, à savoir la loi de finances et la loi de programmation des finances publiques.

Pour les deux catégories d'entreprises concernées par la mesure, êtes-vous en mesure de nous indiquer quelles sommes leur seront reversées au titre du remboursement ? Par ailleurs, quels bénéfices retireront-elles en 2019, année double, du CICE et des baisses de cotisations patronales ?

Monsieur le ministre, j'imagine aisément la difficulté qu'a eue le Gouvernement à prendre cette décision que j'estime équilibrée et mesurée. Je tiens à vous remercier pour la vitesse avec laquelle vous l'avez prise. Arrivant très tard dans l'année, elle réduit les possibilités d'optimisation fiscale mais intervient à temps pour permettre aux entreprises de se préparer.

J'aimerais savoir si elle se limitera véritablement à un seul exercice. Nous avons à effectuer un lourd travail pour rétablir la confiance des entreprises et de nos partenaires européens et il nous faut lutter contre le travers français des changements de législation. Comment s'assurer de son caractère exceptionnel ?

Enfin, il y a un double écart entre l'ancienne taxe et la nouvelle. Vont être taxées les entreprises qui ne gagnaient pas d'argent et qui en gagnent aujourd'hui et celles qui versaient peu de dividendes. Pouvez-vous nous donner des précisions sur les grands perdants de cette mesure ?

M. Mattei s'interroge sur notre choix de recourir à l'impôt sur les sociétés. Cela nous a paru être la solution la plus simple, la plus robuste et la plus efficace au regard des intérêts des finances publiques.

Nous avons considéré que d'autres options auraient eu un impact économique plus négatif sur les entreprises. Je pense en particulier à une augmentation de la contribution sociale de solidarité des sociétés (C3S), solution à laquelle je me suis opposé pour deux raisons. D'une part, la C3S est l'une de ces impositions dont on dit, année après année, qu'elle doit disparaître.

D'autre part, elle est assise sur le chiffre d'affaires des entreprises. Des entreprises dont le chiffre d'affaires est très important auraient donc été très lourdement taxées alors même qu'elles font peu ou pas de bénéfices, comme celles de la grande distribution. Cette décision aurait fragilisé des secteurs entiers de production de notre pays.

Je ne dis pas que je suis heureux de prendre la décision que je prends aujourd'hui, bien au contraire, mais je pense que c'est la plus responsable parce qu'elle porte sur les bénéfices des entreprises, donc sur des entreprises qui, par définition, se portent correctement.

Certains s'interrogent sur la pérennité de la baisse de l'impôt sur les sociétés. Elle n'est nullement remise en cause par cette taxe exceptionnelle : vous avez voté une trajectoire budgétaire et fiscale qui prévoit la baisse de cet impôt sur cinq ans et elle reste le cap de ce gouvernement.

Madame Magnier, vous affirmez que je réponds à une taxe illégale par une taxe arbitraire. Non, je réponds à un risque budgétaire majeur par une solution responsable qui n'a rien d'arbitraire. La nécessité absolue de bien tenir les comptes de la Nation et de respecter nos engagements européens contraint le calendrier : la rentrée fiscale doit être faite avant le 20 décembre 2017.

L'environnement fiscal sera-t-il stable ? Oui, je vous le confirme. Cette décision exceptionnelle ne change rien au cadre fiscal que nous avons défini avec le Président de la République et le Premier ministre.

Vous nous appelez à la prudence au sujet du dispositif juridique et vous avez raison car c'est une question majeure. Sachant qu'il y aurait de gros perdants, nous avons réfléchi à la solution consistant à fixer un plafond. Le Conseil d'État, que nous avons saisi au début de la semaine, a rendu un avis dans lequel il indique qu'il n'y a aucune difficulté pour augmenter le taux de l'IS – décision souveraine du Gouvernement – mais qu'un plafonnement risque de créer une rupture de l'égalité devant les charges publiques entre les entreprises, puisqu'il bénéficiera uniquement à celles qui auront été les plus pénalisées. Je le dis très sincèrement : je ne prendrai absolument aucun risque juridique. Dieu sait le nombre de personnes qui prennent d'assaut mon téléphone pour essayer de me convaincre de faire autrement ! L'intérêt général, notre intérêt, votre intérêt, l'intérêt de la représentation nationale comme du Gouvernement est d'éviter de reproduire les erreurs juridiques et fiscales du passé. Nous les payons trop cher, et politiquement et financièrement. J'assume totalement cette décision de ne pas instaurer de plafond.

Parmi les options que nous avons passé des centaines d'heures à étudier, il y avait aussi la possibilité d'une reconnaissance de créances avec un financement par obligations d'État. Elle présentait des avantages, je le reconnais bien volontiers, mais elle avait l'inconvénient ne pas constituer une recette définitive pour l'État. Elle créait donc de la dette, ce qui n'est pas conforme à notre politique de réduction de l'endettement de l'État et de la dépense publique.

Madame Rabault, je vais vous préciser l'impact de notre mesure sur les 318 entreprises concernées par les deux types de surtaxe, selon que leur chiffre d'affaires est compris entre 1 et 3 milliards d'euros ou qu'il dépasse ce dernier montant.

Sur la base de l'impôt sur les sociétés de 2016, 223 entreprises seront perdantes et 95 entreprises seront gagnantes. J'ajoute que quelques entreprises – environ une dizaine – seront fortement perdantes. J'ai eu les chefs d'entreprise concernés au téléphone encore ce matin, je continuerai à discuter avec eux dans les jours qui viennent.

Nous avons fait le choix politique de concentrer cette surtaxe sur les grandes entreprises. Toutes les entreprises dont le chiffre d'affaires est inférieur à 1 milliard d'euros seront par définition gagnantes.

Je ne peux le faire maintenant, mais je demanderai au directeur de la législation fiscale de vous les communiquer ultérieurement. Je tiens d'ailleurs à le remercier, lui et ses équipes, pour la qualité du travail qu'ils ont fourni nuit et jour ces derniers temps.

En matière de chronologie, vous faites bien de rappeler la décision du Conseil constitutionnel de 2012. Je ne commenterai pas les évolutions de la jurisprudence jusqu'en 2017, la seule chose que je soulignerai, c'est qu'en avril 2015, la France a été mise en demeure par la Commission européenne et que nous avons alors maintenu la taxe plutôt que de corriger le tir, ce qui me gêne à titre personnel.

Une correction partielle a été opérée dans le projet de loi de finances rectificative à la fin de l'année 2016.

Oui, monsieur Roussel, nous sommes bien en face d'un cas de force majeure. Nous sommes dans un État de droit et c'est le droit qui nous dicte, à nous tous, notre comportement. À partir du moment où il y a une décision du Conseil constitutionnel, notre responsabilité à vous comme à moi est de la respecter.

Il est par ailleurs hors de question de pérenniser cette contribution, car cela reviendrait à augmenter le niveau de l'impôt sur les sociétés alors que le Gouvernement a choisi de le baisser.

Quant à l'évasion fiscale, je rappelle qu'un certain nombre de parlementaires sont favorables à un durcissement des sanctions et que le ministre de l'action et des comptes publics, Gérald Darmanin, a formulé des propositions que j'appuie totalement. Priver de ses droits civiques une personne qui triche avec la loi fiscale de son pays me paraît une excellente idée.

Monsieur Alauzet, en matière de compensation, la seule chose que je peux indiquer, c'est que la politique fiscale globale qui sera maintenue est celle d'un allégement des charges qui pèsent sur l'investissement dans notre pays.

Permettez-moi un aparté : les derniers chiffres de croissance sont très bons. La croissance cumulée pour 2017 atteint déjà 1,7 %. Ce qui la tire, c'est d'abord la consommation des ménages, d'où les choix que nous avons faits de mieux payer le travail et de supprimer partiellement la taxe d'habitation. C'est ensuite l'investissement, ce qui justifie pleinement la politique fiscale que vous avez adoptée, qui vise à alléger la fiscalité sur l'investissement. Un seul moteur reste malheureusement éteint, c'est celui du commerce extérieur. Il ne redémarrera que lorsque nous aurons à offrir des produits de meilleure qualité et que nous aurons financé l'innovation à la hauteur nécessaire.

Enfin, monsieur Cazeneuve, je le redis avec la plus grande fermeté, cette taxe a un caractère exceptionnel. Notre objectif est de nous débarrasser le plus rapidement possible de cette difficulté budgétaire pour regarder l'avenir selon les perspectives que vous avez retenues en matière de politique fiscale et économique et qui restent inchangées.

Membres présents ou excusés

Réunion du jeudi 2 novembre 2017 à 13 heures

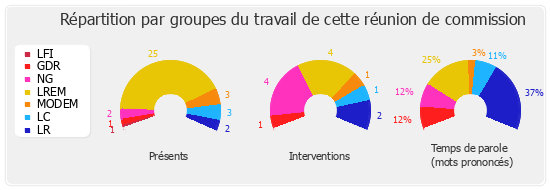

Présents. - M. Éric Alauzet, Mme Émilie Bonnivard, M. Jean-Louis Bricout, Mme Émilie Cariou, M. Gilles Carrez, M. Jean-René Cazeneuve, M. Éric Coquerel, Mme Dominique David, Mme Sarah El Haïry, M. Olivier Gaillard, M. Joël Giraud, Mme Perrine Goulet, M. Romain Grau, M. Stanislas Guerini, Mme Nadia Hai, M. Christophe Jerretie, M. Daniel Labaronne, M. Mohamed Laqhila, M. Michel Lauzzana, M. Vincent Ledoux, M. Gilles Le Gendre, M. Fabrice Le Vigoureux, Mme Lise Magnier, M. Jean-Paul Mattei, Mme Amélie de Montchalin, Mme Cendra Motin, Mme Catherine Osson, M. Hervé Pellois, M. Pierre Person, Mme Bénédicte Peyrol, Mme Valérie Rabault, M. Xavier Roseren, M. Fabien Roussel, M. Laurent Saint-Martin, M. Jacques Savatier, Mme Marie-Christine Verdier-Jouclas, M. Philippe Vigier

Excusés. - M. Jean-Louis Bourlanges, M. François Jolivet, M. Olivier Serva, M. Éric Woerth