Commission d'enquête sur l'impact économique, industriel et environnemental des énergies renouvelables, sur la transparence des financements et sur l'acceptabilité sociale des politiques de transition énergétique

Réunion du mardi 26 mars 2019 à 17h15

La réunion

La séance est ouverte à dix-sept heures vingt.

Nous commençons cette séance avec retard et je vous prie de nous en excuser. C'est évidemment à mettre sur le compte du Gouvernement et de la majorité, qui n'ont pas su maîtriser l'ordre du jour !

Nous sommes très heureux d'accueillir aujourd'hui des responsables du ministère de l'économie et des finances : MM. Matthieu Deconinck et Michel Giraudet, qui représentent la direction de la législation fiscale (DLF), et MM. Sylvain Durand et Olivier Dufreix, du bureau du développement durable à la direction du budget (DB).

Les thématiques fiscales et parafiscales relèvent sans conteste du champ de réflexion de notre commission d'enquête, qui examine actuellement le chapitre des recettes, autour d'une question principale : que prélève-t-on au nom de la transition énergétique ?

Les montants et affectations de la « taxe carbone », ou plus précisément de la contribution climat énergie, ont été à l'origine du mouvement social que nous connaissons et dont les impacts vont sans doute bien au-delà de la seule expression des « gilets jaunes ».

Nous avons déjà auditionné des représentants d'EDF, puis d'Enedis. Dans le cadre de nos échanges, ont notamment été évoquées les questions de la contribution au service public de l'énergie (CSPE) et du tarif d'utilisation des réseaux publics d'électricité (TURPE), mais aussi des recettes et dépenses transitant par le compte d'affectation spéciale (CAS) « Transition énergétique », ainsi que la question des mécanismes de compensation par l'État des charges de service public de l'énergie à EDF.

Créé par la loi de finances rectificative pour 2015, le CAS « Transition énergétique », que j'ai eu le plaisir de rapporter en commission des finances, se décompose en deux programmes : les programmes 764 « Soutien à la transition énergétique » et 765 « Engagements financiers liés à la transition énergétique ». Il sert principalement de support budgétaire au soutien aux énergies renouvelables (EnR) électriques : 5,3 milliards d'euros leur sont ainsi consacrés, soit les trois quarts de la dotation du CAS pour 2019.

Par ailleurs, d'importantes dépenses fiscales sont à prendre en compte, qu'il s'agisse du crédit d'impôt pour la transition énergétique (CITE) ou de l'éco-prêt à taux zéro (éco-PTZ).

La Cour des comptes, dont nous entendrons également des représentants, a émis des appréciations critiques sur différents aspects de cette politique fiscale. Je ne doute pas, messieurs, que vous allez nous apporter des précisions d'ordre technique sur le fonctionnement d'une construction budgétaire et fiscale dont, pour reprendre les termes de la Cour des comptes, la lisibilité n'est pas toujours évidente.

L'une des premières préoccupations de la commission d'enquête est d'évaluer les résultats de la politique fiscale dans leur dimension économique, mais aussi sociale. Vous nous direz, je l'espère, comment la trajectoire fiscale s'inscrit en cohérence avec les grandes lignes de la prochaine programmation pluriannuelle de l'énergie (PPE).

L'exercice semble a priori compliqué s'il s'agit d'engager une mutation de la fiscalité de l'énergie, traditionnellement fondée sur le volume de consommation des produits fossiles, vers une fiscalité dite « climatique et environnementale » en révisant les actuelles modalités de financement des énergies renouvelables tout en accentuant les moyens de lutte contre la pollution de l'air.

Nous allons, messieurs, commencer par écouter votre exposé liminaire. Celui-ci ne doit pas dépasser quinze minutes. Cependant, nous sommes toujours déférents vis-à-vis de l'État et si vous avez besoin, pour la bonne compréhension des représentants de la Nation que nous sommes, de dépasser cette durée, nous accéderons avec plaisir à votre demande.

Puis Mme Meynier-Millefert, en sa qualité de rapporteur, vous posera les questions qui la préoccupent, et enfin les membres de la commission d'enquête vous interrogeront. Nous terminerons cette audition par mes propres questions.

Avant de vous laisser la parole, je vous demande, conformément aux dispositions de l'article 6 de l'ordonnance du 17 novembre 1958, de prêter serment.

MM. Deconinck, Giraudet et Durand prêtent successivement serment.

Je vous propose de commencer par une brève présentation des impôts qui frappent l'énergie. Nos collègues de la direction du budget cibleront plus spécifiquement les affectations, en particulier en matière d'électricité.

Le point essentiel sur lequel je tiens à appeler votre attention est que la fiscalité énergétique, notamment celle qui touche la consommation d'électricité, est harmonisée au niveau européen. Les deux impôts indirects les plus importants, y compris en termes de rendement, sont donc encadrés par des directives du Conseil européen. Ce sont, d'une part, le système commun de la taxe sur la valeur ajoutée (TVA) et, d'autre part, le régime général d'accise, qui définit un cadre commun pour les tabacs, les alcools, les produits énergétiques et l'électricité.

Ce cadre harmonisé emporte trois conséquences principales. La première est l'obligation pour les États membres, au regard du droit européen, de prévoir des impôts sur ces différentes matières. La deuxième est que la mécanique de l'impôt – le fait générateur, l'exigibilité, les assiettes, les règles de déductibilité, etc. – est intégralement harmonisée et intangible. La troisième, enfin, est que le pouvoir de taux des États membres est limité, et ce de plusieurs manières : pour le nombre de tarifs différents, mais aussi pour les activités et les produits éligibles au tarif réduit. Des minimums de taxation sont également prévus. Ces différentes limitations valent pour la TVA et le régime général d'accise, notamment pour la taxation de l'énergie, produits pétroliers et électricité. Sauf exceptions minimes, sur lesquelles je reviendrai si vous le souhaitez, le produit des recettes de ces impôts n'est pas, quant à lui, encadré par le droit européen.

L'exigence de compatibilité avec le droit européen est une source de contentieux particulièrement importante et d'une jurisprudence abondante de la Cour de justice de l'Union européenne, qu'il s'agisse du droit dérivé, donc des règles spécifiques que je viens de mentionner, ou du droit primaire, à savoir les aides d'État, les impositions discriminatoires et les grandes libertés. Parmi les questions soumises à la direction de la législation fiscale, celle de savoir s'il est possible de prévoir tel tarif réduit en faveur de tel produit ou de tel usage, prévaut donc généralement.

Dans le cadre du droit européen harmonisé, l'état du droit national est, comme vous l'avez souligné, monsieur le président, quelque peu complexe puisqu'il existe, en matière de fiscalité énergétique, une multiplicité d'outils fiscaux visant à le transposer.

Pour les carburants et les combustibles, ce sont les fameuses taxes intérieures de consommation (TIC), au nombre de quatre : la taxe intérieure de consommation sur les produits énergétiques (TICPE), la taxe intérieure de consommation sur les houilles, lignites et cokes, dite taxe intérieure de consommation sur le charbon (TICC), la taxe intérieure de consommation sur le gaz naturel (TICGN) et la taxe incitative relative à l'incorporation des biocarburants (TIRIB), cette dernière ayant le mérite de l'originalité, si l'on s'intéresse au soutien aux énergies renouvelables, du fait d'une technique de taxation tout à fait particulière.

En matière d'électricité, l'imposition « maîtresse » est la taxe intérieure sur la consommation finale d'électricité (TICFE), qui continue d'apparaître sur les factures sous le nom de contribution au service public de l'électricité (CSPE). En effet, lorsque la CSPE a été transformée en TICFE, on a maintenu l'ancienne dénomination pour éviter tout choc visuel aux usagers, au détriment d'une certaine clarté et d'une bonne compréhension des outils juridiques.

Trois autres taxes existent en matière d'électricité, avec la même assiette. Ce sont la taxe départementale sur la consommation finale d'électricité (TDCFE), la taxe communale sur la consommation finale d'électricité (TCCFE) et la contribution au Fonds d'amortissement des charges d'électrification (FACÉ).

Au-delà de ces impositions qui frappent la consommation d'électricité, pour un total d'environ 10 milliards d'euros de recettes en cumulé, il existe une taxe sur l'abonnement au réseau électrique, la contribution tarifaire d'acheminement (CTA). Je passe sur l'ensemble des tarifs réglementés, qui ne relèvent pas du domaine de la fiscalité, notamment le TURPE et l'accès régulé au nucléaire historique (ARENH).

Sur le plan strictement fiscal, c'est-à-dire indépendamment des affectations, le soutien aux énergies renouvelables au sein de ces impôts se traduit, tout d'abord pour les carburants et les combustibles, par des tarifs réduits, notamment de TICPE pour les biocarburants, et par l'existence de la fameuse TIRIB, que j'ai mentionnée tout à l'heure.

Pour l'électricité, il n'existe pas de disposition spécifique dans le droit national afin de favoriser explicitement les énergies renouvelables, mais un dispositif de simplification administrative, d'exonération des petits producteurs, relativement fragile sur le plan juridique et régulièrement dénaturé quant à sa finalité. Des travaux sont en cours, en lien avec nos collègues du ministère de l'environnement et les professionnels, pour rendre ce dispositif conforme au droit européen.

Enfin, s'agissant de la TVA, il faut savoir que, pour les carburants et les combustibles, un verrou européen s'applique, avec un taux de 20 % sur l'intégralité du prix de vente, incluant évidemment les taxes intérieures que je viens de mentionner. Pour l'électricité, nous avons la possibilité de recourir à un taux réduit, possibilité que nous activons partiellement en droit national pour les abonnements au réseau électrique, mais pas pour les consommations. Pour un coût total de 400 millions d'euros, un taux de 5,5 % est appliqué aux abonnements à la fourniture d'électricité, les consommations étant quant à elles taxées à 20 %.

Je précise qu'à la suite d'une clarification de la jurisprudence par la Cour de justice de l'Union européenne (CJUE), le fait d'appliquer deux taux différents à une seule et même offre soulève des questions sur le plan juridique au regard du fonctionnement de la TVA.

Pour conclure sur les grands principes, et avant de laisser la parole à mon collègue pour un bref historique de la fiscalité de l'électricité, je rappellerai que le principe de neutralité fiscale de la TVA s'oppose, en théorie, à recourir à des taux différenciés pour favoriser l'énergie à raison de son origine renouvelable ou non. Le principe de neutralité fiscale impose en effet de traiter de manière identique des produits qui répondent aux mêmes besoins directs pour l'acheteur.

Je vous propose de prendre l'histoire en marche en 2003. Cette année-là, avec l'adoption de la directive « Énergie » 200396CE, le législateur communautaire a donné à la France jusqu'au 1er janvier 2009 pour mettre sa fiscalité de l'électricité en conformité avec le droit européen. Quelle était la fiscalité française de l'électricité à l'époque ? Jusqu'en 2009, elle consistait essentiellement dans les taxes locales sur l'électricité, départementale et communale, et le FACÉ. La CSPE, créée au mois de janvier 2003 et présentée à la Commission européenne comme une taxe à finalité spécifique, n'était pas intégrée au paysage fiscal. Elle se trouvait en dehors du champ de l'accise harmonisée communautaire.

En 2009, comme l'on pouvait s'y attendre, la fiscalité française de l'électricité n'était toujours pas conforme au droit européen. Seule la menace d'un contentieux communautaire a conduit le Gouvernement, à l'occasion de la loi sur la nouvelle organisation du marché de l'électricité, dite « loi NOME », à procéder, en juillet 2010, à la mise en conformité du droit français. Pour la petite histoire, la France a été condamnée par un arrêt en manquement de la Cour de justice du 25 octobre 2012 pour non-transposition des dispositions de l'article 18 de la directive.

Dans la loi NOME, un article a donc été adopté pour appliquer les normes communautaires aux deux taxes locales, départementale et communale, en termes de fait générateur, d'exigibilité, de champ, de redevables et d'exonération. Cet article ne touche pas à la taxe FACÉ, dont il n'est même pas question de la mettre en conformité, et oublie la CSPE.

Pour les deux taxes mises en conformité, la loi NOME trouve toutefois opportun de maintenir aux collectivités locales un pouvoir de délibération. Ce faisant, elle crée une fragilité juridique assez forte au regard du droit communautaire puisqu'en matière de fiscalité de l'énergie la directive impose un taux par produit. Or, si l'on laisse un pouvoir de délibération aux collectivités locales, pour la consommation des ménages comme pour la consommation des entreprises, il y a autant de tarifs que de collectivités locales délibérantes.

Pour le moment, la Commission a accepté de ne pas regarder ce sujet de trop près, dans la mesure où la France est capable de lui garantir l'égal accès des fournisseurs au marché, car la question sous-jacente est bien celle-là. Plus l'accès des fournisseurs étrangers est difficile, plus la Commission considère les dispositifs nationaux d'un mauvais oeil. Plus l'accès au marché est facile, au contraire, plus elle a tendance, dès lors que les consommateurs sont captifs sur le réseau national, à admettre les délicatesses avec la directive.

La loi NOME a eu une deuxième conséquence. Elle a créé, à côté des deux taxes locales, une petite taxe nationale appliquée uniquement sur l'électricité consommée sous une puissance de 250 kilovoltampères (kVA).

Tel était l'état du droit après la mise en conformité communautaire. L'évolution suivante a porté sur la CSPE. Cette taxe souffrait d'une fragilité juridique très forte dans la mesure où elle a été affectée au soutien de la solidarité territoriale et de la Caisse des dépôts et consignations après avoir servi à financer les énergies renouvelables. Elle a donc été attaquée et fait l'objet de nombreux contentieux, le dernier ayant porté sur sa conformité à la directive. L'arrêt de la Cour du 2 juillet 2018 a validé, dans la CSPE, la fraction relative aux énergies renouvelables, mais l'a invalidée pour les autres charges de service public exposées, notamment l'interconnexion et la cohésion territoriale.

Anticipant cet arrêt, le Gouvernement a décidé en 2015 de supprimer la CSPE dans le code de l'énergie et de créer à la place la TICFE. La taxe nationale sur l'électricité a été étendue à toutes les consommations d'électricité. Son champ a ainsi été mis en parfaite conformité avec la directive, au regard du redevable, du fait générateur, de l'exigibilité, des exonérations et même des tarifs réduits, puisqu'on a intégré dans la taxe un grand nombre de tarifs réduits au profit des entreprises intensives en énergie.

Depuis 2016, la fiscalité nationale de l'électricité se base sur l'addition de deux dispositifs qui n'en font qu'un en droit européen : d'une part, les taxes locales, communale et départementale, sur l'électricité, dont le tarif maximum est d'environ 9 euros par mégawattheure ; d'autre part, la TICFE, dont le tarif est de 22,50 euros par mégawattheure (MWh). Pour un consommateur français, le tarif total de la taxe sur l'électricité s'élève donc à une trentaine d'euros par mégawattheure.

Les autres taxes sur l'électricité, qui portent directement ou indirectement sur la consommation finale d'électricité, n'ont pas été mises en conformité. La survie de la taxe FACÉ dépend d'un éventuel dépôt de plainte, qui ne manquerait pas d'entraîner son annulation par la Cour de justice.

Afin de vous présenter les financements en faveur de la transition énergétique, je vais devoir sans doute solliciter un léger dépassement des quinze minutes réglementaires.

J'aimerais rappeler, avant de détailler le fonctionnement du CAS « Transition énergétique », que le budget du ministère de la transition écologique et solidaire – environ 34 milliards d'euros en incluant le budget des transports – recouvre un grand nombre de financements qui concourent, de façon directe ou indirecte, au financement de la transition énergétique.

Outre le financement des charges de service public de l'énergie, dont nous allons parler dans quelques instants et qui atteint 8 milliards d'euros en 2019, un grand nombre de dispositifs constituent des leviers pour agir. Je pense notamment à la prime à la conversion, portée par le budget général, qui représente 600 millions d'euros en 2019, mais aussi au bonus-malus automobile et à la prime à la casse, soit 264 millions d'euros, ou encore à l'intervention de plusieurs opérateurs, tels que l'Agence de l'environnement et de la maîtrise de l'énergie (ADEME), dont le budget s'élève à 650 millions d'euros. D'autres ministères concourent enfin à cet objectif, notamment le ministère du logement et l'Agence nationale de l'habitat (ANAH). Il faut enfin mentionner un grand nombre de dépenses fiscales, dont l'une des plus emblématiques est le CITE.

Le financement de la transition énergétique, assez vaste et fourni, est synthétisé de manière transversale dans un « jaune » budgétaire dédié et annexé au projet de loi de finances. Conformément à la volonté de la représentation nationale exprimée lors de l'examen du projet de loi de finances pour 2019, ce jaune a vu ses ambitions revues à la hausse et il a été étendu. Dès le projet de loi de finances pour 2020, vous disposerez donc non seulement d'une revue complète des dépenses afférentes à la transition énergétique, mais un accent nouveau sera porté sur les impacts de la fiscalité écologique vis-à-vis des ménages et des entreprises.

Sans revenir dans le détail sur la CSPE, appliquée entre 2003 et 2015, j'aimerais souligner que ce mécanisme présentait quelques écueils, de notre point de vue. Outre les difficultés qui viennent d'être rappelées s'agissant de sa conformité au droit européen, sources d'incontestables fragilités juridiques, ses dépenses, par un mécanisme d'auto-compensation réalisée directement par les opérateurs, étaient complètement extra-budgétaires. De ce fait, elles échappaient au contrôle et à l'information du Parlement, qui ne votait pas les moyens de cette politique.

Deuxième écueil, le dispositif s'est caractérisé à partir de 2009 par un déficit de compensation chronique pour EDF. La dette, qui a atteint 5,8 milliards d'euros en 2015, a été consolidée dans le déficit public. Son remboursement par l'État a commencé en 2016 et s'achèvera en 2020.

Ces risques juridiques et l'absence de transparence dans le financement des dépenses ont conduit le Gouvernement à réformer le dispositif et à inscrire l'intégralité des dépenses en faveur du service public de l'énergie dans les lois de finances. Il y a donc, d'une part, le soutien aux énergies renouvelables, dont les dépenses figurent au CAS « Transition énergétique », et, d'autre part, le remboursement sur cinq ans de la dette historique à EDF. Dans le même temps, comme cela vient d'être rappelé, la CSPE a été supprimée et la TICFE revue à la hausse.

En 2017, une seconde réforme est intervenue. Alors que la TICFE, mal nommée CSPE sur les factures d'énergie, finançait le CAS, un risque d'interprétation juridique de la part de l'Union européenne, qui pouvait considérer cette affectation de la TICFE aux énergies renouvelables comme un droit de douane, a conduit le Gouvernement à mettre en place une nouvelle affectation. La TICFE a ainsi été affectée au budget général de l'État et à due proportion de la TICPE a été affectée au CAS. La réforme a été parfaitement équilibrée. Le CAS « Transition énergétique » est aujourd'hui financé par des énergies dites carbonées, c'est-à-dire par de la TICPE et par la TICFE affectée au budget général de l'État.

J'insiste sur le fait que cette réforme a permis d'introduire beaucoup plus de transparence dans la budgétisation et dans la programmation des dépenses de soutien aux EnR, et de donner une visibilité annuelle et pluriannuelle au Parlement.

S'agissant des aspects financiers, on ne peut que constater la très forte hausse des dépenses en faveur des énergies renouvelables au cours des dernières années. De 1,5 milliard d'euros en 2011, elles sont passées à 5,4 milliards d'euros en 2019. Elles devraient atteindre environ 7 milliards d'euros en 2022 en fonction des prix de l'énergie.

Cette réforme a par ailleurs permis de stabiliser la fiscalité portant sur l'électricité puisque la TICFE a un tarif fixe depuis 2016, alors qu'il avait très fortement crû au cours des périodes précédentes.

Le Gouvernement a mis en place plusieurs mesures de soutien notables pour les ménages les plus précaires. C'est logique puisque la TICPE, qui porte sur des dépenses des ménages, vient financer la forte hausse des EnR. Le dispositif du chèque énergie a été étendu et concerne désormais près de 6 millions de ménages. La prime à la conversion a été doublée pour les Français les plus touchés par la hausse des prix du pétrole.

J'aimerais, pour finir, expliciter le rôle de la direction du budget. Les compensations de charges pour le soutien aux énergies renouvelables sont fixées par la Commission de régulation de l'énergie (CRE). La direction du budget est évidemment attentive au suivi des dépenses en matière de transition énergétique. En témoignent les renégociations des éoliennes offshore qui ont eu lieu l'année dernière. Le Gouvernement veille par ailleurs à ce que, dans le cadre de la PPE, l'accent soit mis sur les filières les plus matures. Enfin, il souhaite que l'on recoure de façon plus systématique aux appels d'offres, ces derniers permettant de garantir une efficience accrue de la dépense dans le domaine du développement des énergies renouvelables.

Je vous remercie pour ces présentations. L'avalanche de sigles et de chiffres laisse quelque peu pantois quand on n'est pas spécialiste !

Je commencerai par une question générale. Nous cherchons, dans cette commission, à établir les coûts de l'action publique en matière de transition énergétique, et à savoir comment on prélève et comment on redistribue. Cependant, il me semble nécessaire de nous interroger aussi sur notre capacité à chiffrer les coûts de l'inaction. Parmi les études actuellement menées à différentes échelles, certaines avancent que la pollution de l'air représenterait un coût de 19 milliards d'euros. Une étude américaine a démontré que les problèmes de ventilation dans les bâtiments avaient un effet sur la productivité des personnes qui y travaillent. En matière de rénovation énergétique, l'inaction aurait donc un impact sur la productivité. Une autre étude, celle-là européenne, a montré que laisser vivre des gens dans des logements non rénovés, et donc inadéquats, aurait un coût annuel total de 194 milliards d'euros, sachant qu'il faudrait 295 milliards d'euros pour éradiquer le mal-logement en Europe.

Comme vous le voyez, je tente d'établir des liens entre des éléments que l'on n'a pas l'habitude de recouper. Ce thème de l'inaction m'intéresse tout particulièrement, mais nous pourrons probablement l'aborder lors d'une autre audition. Vous ne disposez sans doute pas de tous les chiffres aujourd'hui.

La question des filières mérite également d'être soulevée. Plus les filières sont vigoureuses en matière d'EnR, plus les retours pour l'État sont importants en termes de taxes. Est-il pertinent, sur le plan budgétaire, de réfléchir sur l'année, sachant que la transition énergétique s'inscrit davantage dans une logique de retour sur investissement que dans une logique d'investissement sec ?

Sur les externalités négatives, je me permets de vous renvoyer à la direction générale du Trésor et au Conseil général de l'environnement et du développement durable (CGEDD), dont l'activité consiste en grande partie à effectuer ce type de chiffrage. À la DLF, comme je pense à la direction du budget, ce n'est absolument pas notre métier.

Quant à votre seconde question, j'y répondrai en soulignant l'importance qu'accordent aux trajectoires les fiscalistes et les « budgétaires ». Une vision court-termiste n'est pas adéquate. Pour des raisons politiques évidentes, il est souvent compliqué de se projeter à plus de cinq ans, mais il arrive que cela soit possible. Le dernier projet de loi de finances a ainsi permis d'adopter une trajectoire particulièrement ambitieuse en matière de taxe générale sur les activités polluantes (TGAP). La modification de la fiscalité qui a été décidée ne doit d'ailleurs pas entrer en vigueur immédiatement. La hausse des taxes intérieures de consommation, qui comprend la hausse de la composante carbone et le rattrapage de la fiscalité du gazole sur celle de l'essence, sera également appliquée dans la durée.

De manière générale, pour des impôts aussi lourds et aussi essentiels pour l'orientation des comportements, le message que nous essayons de faire passer est celui de la visibilité et de la lisibilité pour les acteurs économiques. Ce principe a d'ailleurs été repris par la représentation nationale lors de l'adoption, dans le cadre du dernier projet de loi de finances, de la taxe sur les gaz réfrigérants contenant des hydrofluorocarbures (HFC), puisque celle-ci n'entrera en vigueur qu'à compter de 2021.

Pourriez-vous revenir sur le passage de la CSPE à la TICFE et préciser les montants et les transferts correspondant à cette opération ? Nous avons compris que la CSPE revenait pour partie dans le budget général et que la TICFE avait été créée pour respecter la jurisprudence de la Cour de justice de l'Union européenne, mais je vous remercie de bien vouloir nous apporter des explications supplémentaires.

Vous avez peu abordé la contribution climat énergie (CCE) dans vos interventions. Il me paraît important, dans cette commission d'enquête, de comprendre quel est son suivi dans le budget de l'État. On sait que la TICPE est un véhicule pour porter cette mesure fiscale, mais quelle est la part de la contribution climat énergie dans le budget de l'État ? Nous devons nous poser la question, même si nous avons d'ores et déjà compris qu'il est difficile d'y répondre, les organisations non gouvernementales (ONG) ne disposant pas des mêmes chiffres que les parlementaires. Le suivi de la contribution climat énergie est compliqué car on la calcule en proportion des émissions de dioxyde de carbone (CO2) propres aux différentes énergies. Comment donc, au sein du budget de l'État, parvenez-vous à en assurer le suivi et à obtenir des chiffres clairs ?

Sur les dépenses, les Français qui suivent cette audition, et je sais qu'ils sont nombreux, doivent éprouver quelques difficultés à comprendre. Il est compliqué d'être pédagogue et intelligible sur ce sujet. J'aimerais, pour ma part, revenir sur le jaune « Financement de la transition énergétique ». Ce document est très intéressant, mais il ne permet pas de donner une vision claire des financements. Or, l'objectif de notre commission d'enquête est de rendre acceptable à la fois la fiscalité et les dépenses. Ne serait-il pas possible de disposer d'un tableau synthétique sur les recettes et les dépenses ? L'amendement que j'ai déposé sur le suivi des dépenses de la transition écologique poursuivait précisément cet objectif de simplification. Nous voulons que les Français puissent se référer facilement aux différents documents.

J'aimerais, je vous l'avoue, comprendre comment vous travaillez. Êtes-vous venus avec des chiffres ? Vous avez donné quelques éléments sur le CAS « Transition énergétique » et sur le budget du ministère de la transition écologique, mais pourriez-vous entrer dans le détail, à l'occasion de cette audition, et préciser les dépenses que vous identifiez comme expressément destinées à la transition écologique ?

Le passage de la CSPE à la TICFE s'est déroulé en deux étapes, l'une fiscale et l'autre budgétaire. Je laisse la parole à Michel Giraudet pour la première. La direction du budget pourra ensuite revenir sur la seconde, qui concernait purement les affectations.

La CSPE était inscrite dans le code de l'énergie, qui contenait d'ailleurs très peu de chose. Le mécanisme de la taxe – le fait générateur, l'exigibilité, le redevable – était exposé dans un décret du Conseil d'État. Le dispositif posait de graves questions au plan constitutionnel comme au plan européen. Excepté l'assiette du mégawattheure, la CSPE n'avait rien de commun, en effet, avec la directive « Énergie ».

Quand le Gouvernement a pris la décision d'abandonner la CSPE en raison des risques qu'elle présentait, son montant s'élevait à 19,50 euros. Comme l'ont rappelé nos collègues du budget, la CSPE augmentait automatiquement tous les ans de 3 euros, et ce pour une seule et simple raison : l'arrêté proposé par la CRE pour augmenter les prix en fonction de l'évolution réelle des charges n'était jamais signé par le ministre. Le tarif augmentait donc mécaniquement, afin d'éviter un écart trop important entre le montant des charges à financer et le montant des recettes perçues.

Vous nous expliquez donc que cette quasi-taxe augmentait naturellement sans que l'exécutif n'intervienne.

La CRE proposait une augmentation de la taxe en fonction du calcul des charges exposées par les opérateurs. Le chiffre proposé devait faire l'objet d'un arrêté. À défaut de signature, la taxe augmentait mécaniquement de 3 euros.

La proposition de la CRE était-elle supérieure ou inférieure à ces 3 euros ? Pendant combien de temps cette situation a-t-elle duré ?

Je ne saurais répondre à votre seconde question. À la DLF, nous ne sommes pas gestionnaires de la CSPE. Quant aux charges calculées par la CRE, elles auraient certainement été supérieures au montant de l'augmentation automatique, celle-ci ne faisant que limiter la créance de certains opérateurs vis-à-vis de l'État, en particulier la créance d'EDF.

En 2016, le Gouvernement a décidé de transformer la CSPE, dont on ne comprenait plus très bien son fonctionnement juridiquement, en une accise conforme au droit communautaire. La mécanique de la taxe a été intégralement harmonisée et mise en conformité, et le tarif a été augmenté de 3 euros. Le montant de la CSPE en 2015 aurait été strictement le même que celui de la TICFE en 2016 si la TICFE n'avait pas remplacé la CSPE. On est ainsi passé de 19,50 euros à 22,50 euros. Depuis, le tarif de la TICFE n'a plus bougé.

Je tiens tout d'abord à dire que je souscris entièrement aux propos qui ont été tenus sur la nécessité d'une plus grande lisibilité. La complexité des différents financements en matière de transition énergétique est réelle. Avant l'amendement de l'année dernière, il n'existait pas moins de trois jaunes budgétaires et un document de politique transversale, soit quatre documents budgétaires qui, mis bout à bout, rendaient difficilement compte de l'ensemble des financements dans ce secteur.

Cette lisibilité que nous appelons de nos voeux est difficile à obtenir pour plusieurs raisons, et tout d'abord parce que les financements sont variés. Il est compliqué d'additionner des soutiens aux énergies renouvelables, des aides directes, et des aides à l'achat de véhicule. Les périmètres varient. Certaines dépenses sont directement en faveur de la transition énergétique, d'autres l'accompagnent et peuvent paraître de prime abord anti-écologiques. Il est donc difficile d'obtenir un montant consolidé et, malheureusement, le diable se cache souvent dans les colonnes et les chiffres en milliards.

Notre principal objectif, après la loi de finances pour 2019, est d'aboutir à un document jaune unique, et je peux vous garantir que nous déployons tous les efforts possibles pour obtenir un document consolidé et lisible.

Quant aux chiffres, je vous remercie de bien vouloir nous préciser lesquels vous intéressent plus particulièrement. Nous disposons en effet d'un grand nombre de données, sur de nombreux périmètres et des années différentes. Je précise toutefois que j'ai additionné, dans mon exposé liminaire, les dépenses en faveur du service public de l'énergie, la prime à la casse, l'ADEME et le CITE, qui me paraissent, dans les grandes masses, les principaux dispositifs que l'on peut labéliser « transition énergétique » dans le périmètre du ministère de la transition écologique et solidaire.

De manière générale, nous constatons que les dispositifs inscrits en loi de finances au titre du budget général de l'État, sont plus lisibles pour les citoyens. Nous l'avons vu avec la réforme de la CSPE. Auparavant, ses montants échappaient complètement au Parlement et aux citoyens, qui ne retrouvaient aucune trace de ce financement dans les documents budgétaires et les débats parlementaires. Les énergies renouvelables se finançaient un peu comme par magie.

Nous aimerions comprendre comment l'État comptabilise ce que rapporte la contribution climat énergie. Je sais que ce n'est pas chose simple, mais pouvez-vous nous expliquer le calcul arithmétique auquel vous procédez ?

La contribution climat énergie n'a aucune existence juridique et budgétaire, et ceci à dessein.

La taxe intérieure de consommation sur les produits énergétiques correspond en réalité au cumul de trois taxes, la TICPE, la TICC et la TICGN. Pour chacune d'elles existent seize catégories de produits, qui répondent aux seize catégories fiscales définies par le droit de l'Union européenne. Les États membres disposent d'une liberté totale pour la fixation du tarif de chaque catégorie. En revanche, ils sont extrêmement limités dans la mise en place de tarifs différenciés au sein de chacune d'elles.

Prenons un exemple. Le gazole à usage routier est une catégorie. Le gazole à usage non routier en est une autre. Au sein de chacune de ces deux catégories existent plusieurs produits, tels que, pour le gazole à usage routier, le B100, le B95 ou d'autres carburants encore d'origine plus ou moins renouvelable. La règle de principe est que l'on ne peut pas différencier, au sein d'une catégorie, les tarifs des différents produits, sauf exception. Ce que l'on appelle la contribution climat énergie, ou tout du moins les hausses de taxe intervenues depuis 2014, correspondent aux hausses de taxe uniformes pour chacune des seize catégories.

Or, comme chaque catégorie réunit une diversité de produits aux émissions de CO2 différentes, il n'existe pas de taxe directement proportionnelle au contenu en CO2 des produits. Le tarif de chacune des grandes catégories est donc augmenté de manière régulière depuis 2014 à hauteur de l'émission de CO2 à la combustion - telle que mesurée dans les derniers règlements du système d'échange de quotas d'émission – Emission Trading Scheme (ETS) – du principal produit de la catégorie.

Dans la catégorie des gazoles à usage routier, on prend ainsi le gazole traditionnel B7 et on regarde combien il émet à la combustion. Rappelons que les émissions de CO2 à la combustion sont très différentes des émissions sur l'ensemble du cycle de vie du produit. On ne produit pas seulement du CO2 à la combustion, sinon les biocarburants n'auraient absolument aucun intérêt. La mesure de l'émission à la combustion permet de dégager un coefficient de proportionnalité, attribué à chacune des catégories dans la hausse générale des taxes actée dans le cadre d'un processus distinct.

Au gré des politiques mises en oeuvre, des dérogations à ce principe général peuvent être apportées. Ainsi, lors de la hausse de taxe votée l'année dernière, puis annulée, le gaz naturel ne faisait pas l'objet d'une mesure similaire. De même, le rattrapage gazole-essence constitue une dérogation au principe selon lequel la hausse de fiscalité doit être répartie entre les grandes catégories de produits au prorata des différents coefficients.

La composante carbone fait donc l'objet d'une démarche systématique adoptée par le législateur depuis 2014 pour répartir la hausse des tarifs entre des catégories de produits. Il peut y être dérogé selon les circonstances.

À ce dispositif vient s'ajouter la TIRIB, qui vise à créer une discrimination fiscale au sein de ces catégories pour favoriser ceux des biocarburants qui émettent le moins de dioxyde de carbone. Cette deuxième taxe a une structure tout à fait particulière, qui lui permet d'échapper à la règle de la taxation en seize catégories découlant du droit européen. La niche fiscale de la finalité spécifique a donné lieu au fameux contentieux « Messer » sur l'électricité, que vous connaissez sans doute.

Je n'en suis pas certain. Pour résumer et simplifier vos explications, l'harmonisation de la fiscalité sur les carburants au niveau européen conduit donc, lorsque sont décidées des hausses de taxe politiquement liées au combat pour la planète, à discriminer non pas sur le critère du CO2, mais en fonction des seize catégories fiscales de l'Union. Au sein d'une même catégorie fiscale, on ne fait pas de différence entre le produit qui consomme plus de CO2 et le produit qui en consomme le moins. Il existe néanmoins des limites à ce dispositif : premièrement, avec de possibles dérogations, dont vous n'avez pas expliqué comment elles pouvaient être obtenues auprès de l'Union européenne ; deuxièmement, avec la TIRIB, qui vient transversalement et légèrement corriger l'uniformisation via l'impératif CO2.

Ai-je bien résumé vos explications ?

À deux nuances près. Tout d'abord, la répartition entre catégories prend bien en compte les émissions de CO2 à la combustion. Il s'avère que pour le principal représentant de chaque catégorie, les émissions de CO2 à la combustion sont relativement proches des émissions de CO2 au niveau réel. Des différences plus nettes apparaissent dès lors qu'il s'agit des énergies renouvelables.

Le deuxième élément correctif que je voudrais apporter concerne la TIRIB. Elle ne fonctionne pas aujourd'hui pour toutes les catégories fiscales, mais uniquement pour les catégories gazole routier, gazole non routier et essence. La TIRIB ne fait pas que corriger, elle a un impact incitatif et économique absolument considérable, beaucoup plus important que celui de la TICPE. La plus belle preuve de réussite de la TIRIB, s'agissant des comportements, est son rendement : il est de zéro million d'euros, puisque l'on taxe exactement les opérateurs à hauteur de la non-atteinte de l'objectif qu'on leur a fixé.

Concomitamment à la hausse de la TICPE, afin d'être cohérent, on augmente les objectifs d'incorporation fixés aux opérateurs. L'une des principales évolutions du dernier projet de loi de finances a d'ailleurs été de réarticuler ces deux impôts et notamment d'inscrire la tarification du CO2 dans la TIRIB. À ce stade, la mesure n'a été prise que pour deux ans, les acteurs n'ayant pas exprimé le souhait d'une visibilité plus longue, mais un tarif de 100 euros par hectolitre, bien supérieur à celui de la TICPE, existe désormais. Il augmente proportionnellement à la hausse de la composante carbone.

Je vous avoue que je n'ai pas entièrement compris votre explication. Je suis sans doute moins expert que certains dans cette salle…

Je voudrais vous remercier pour vos présentations, qui confirment la complexité de la fiscalité de la transition énergétique et justifient la mission de notre commission d'enquête : apporter un peu de lisibilité et de simplification dans ce domaine.

Vos exposés se sont centrés sur la fiscalité et ont d'emblée écarté le TURPE de la discussion. Serait-il possible d'y revenir quelques instants, puisqu'il a un impact budgétaire, notamment sur les exonérations ? La question des autoconsommateurs, en particulier, fait l'objet de discussions incessantes et aura des conséquences en volume et en masse financière.

Je soutiens la demande que ma collègue vous a faite d'un tableau clair et complet de l'ensemble des chiffres de la fiscalité de la transition énergétique.

Pourrions-nous par ailleurs, monsieur le président, disposer, dans un document synthétique, des principales données qui viennent de nous être exposées ? En quelques minutes, il n'est pas facile de tout noter.

Pour les prochaines auditions, nous demanderons que les interventions soient systématiquement accompagnées de supports, voire de diapositives.

J'ai écarté d'emblée le TURPE car nous n'avons aucune compétence en la matière à la DLF. Il est intégralement suivi par la direction générale de l'énergie et du climat (DGEC).

Compte tenu de ma méconnaissance des sujets que nous abordons aujourd'hui, je ne suis pas en mesure de tirer pleinement les fruits des différentes informations qui nous ont été données. Vos explications sont extrêmement pointues et sans doute pertinentes, mais une commission d'enquête telle que la nôtre aurait besoin d'éléments explicatifs sur les taux appliqués et les différents types de taxe. Si vous me permettez cette expression, je dois dire que j'en perds un peu mon latin.

Je m'étonne, par exemple, de la classification des carburants sur la base des émissions de CO2 à la combustion. Si je vous ai bien compris, une taxe permet un rattrapage sur le cycle de vie des produits, mais je n'ai pas noté son nom.

En tout état de cause, un document synthétique sur ces différents éléments nous permettrait de travailler en amont et de mieux vous interroger à l'occasion d'une nouvelle audition. Je vous en fais la demande, tout comme au président et à la rapporteure de cette commission.

Je ressens également le besoin de disposer de documents écrits sur les informations que vous nous avez données aujourd'hui. Une seconde audition me semble nécessaire pour nous permettre d'entrer véritablement dans le sujet.

Je vous propose de procéder par étapes et de poser quelques questions afin de clarifier les choses. Il se trouve que je suis rapporteur spécial sur le budget de l'énergie et que je suis familier du CAS « Transition énergétique ».

Je commencerai par un commentaire sur le jaune. Il est très intéressant, mais n'en disposer que deux heures avant la séance n'est pas acceptable. Je l'ai dit au ministre.

Commençons par une question très simple. D'après vous, combien la France consacre-t-elle à la transition énergétique ?

La question est difficile, et pour une raison simple : la transition énergétique est pilotée avec de la fiscalité écologique, donc des recettes, mais aussi avec des exceptions à cette fiscalité, donc de moindres recettes, et des dépenses, de natures très variées. Contracter ces différents montants est fort complexe.

Je vous propose de mettre de côté les dépenses et de ne parler pour commencer que de la fiscalité écologique, dont nous sommes certains que ce sont des recettes. Combien prélève-t-on aux Français au titre de la fiscalité énergétique ?

De mémoire, la TICPE représente un peu plus de 25 milliards d'euros de recettes. Elles sont de 7 milliards d'euros pour l'électricité.

Je corrige : les recettes de la fiscalité sur l'électricité, hors TVA, s'élèvent historiquement à 10 milliards d'euros, mais elles ont crû. Ces recettes se décomposent de la manière suivante : 8 milliards pour la TICFE, près de 2 milliards pour les taxes locales sur la consommation finale de l'électricité, et un solde de 400 millions d'euros pour la contribution FACÉ.

Par fiscalité énergétique, vous entendez donc toute la fiscalité basée sur l'énergie, mais toute la fiscalité basée sur l'énergie ne va pas à la transition énergétique.

En effet. Inversement, il existe une fiscalité non énergétique qui va à la transition énergétique.

Dans la fiscalité énergétique, quels sont les prélèvements effectués au nom de la transition énergétique ? Les 25 milliards d'euros de recettes de la TICPE ne sont pas dans leur intégralité affectés à cette thématique.

C'est exact. Dans la loi de finances, de manière juridiquement contraignante, une part de la TICPE est affectée au CAS « Transition énergétique ». Elle s'élevait à 6,6 milliards d'euros en 2018. Il y a aussi le malus automobile, qui finance les bonus automobile, mais je ne dispose pas du chiffre exact. C'est à peu près tout s'agissant des dispositifs que nous suivons.

Mes chers collègues, soyons prudents dans nos questions. La TICPE, à l'origine, est une taxe de rendement. Elle a toujours été présentée ainsi depuis les années 1960, ce qui signifie qu'elle n'a pas été construite pour accompagner la transition énergétique. C'est la contribution climat énergie qui a justifié le financement de la transition énergétique par la TICPE, d'où l'importance de la question que j'ai posée tout à l'heure.

Il est par ailleurs nécessaire de distinguer, dans vos interventions, ce qui relève de la fiscalité locale. Une partie de la TICPE, environ 10 milliards d'euros, est perçue par les régions. Rappelons en outre que la TICPE « Grenelle » finance la politique de transport, dans l'optique de la transition énergétique. En revanche, je ne suis pas certaine que les taxes communales et départementales soient pensées en lien avec la transition écologique. La question de l'échelon local est de toute évidence importante. Il me semblait utile de le rappeler, monsieur le président.

Nous pouvons évidemment débattre entre nous, mais pour les bons travaux de cette commission, il serait préférable qu'on me laisse dérouler mon raisonnement.

Je ne le crois pas, mais on peut en débattre.

Dès lors qu'une partie de la TICPE est affectée à la contribution climat énergie, cette part est politiquement présentée comme le financement de la transition énergétique. C'est pourquoi, dans les 25 milliards d'euros de recettes de la TICPE, nous nous intéressons aux montants officiellement affectés à la politique de transition énergétique, d'où la nécessité de procéder par étapes car, comme vous le dites, il peut y avoir des affectations diverses et variées.

Revenons donc à la répartition de la TICPE.

Le montant global de la TICPE s'élevait en 2018 à 33,3 milliards d'euros. La part revenue au budget général, soit 13,7 milliards d'euros, est complètement fongible. On ne peut donc pas retracer les dépenses auxquelles elle a donné lieu. Comme je l'ai indiqué, 6,6 milliards d'euros ont été affectés au CAS « Transition énergétique ». Enfin, 12 milliards d'euros ont été versés aux collectivités territoriales et 1 milliard d'euros à l'Agence de financement des infrastructures de transport de France (AFITF).

La part affectée à la transition énergétique s'élève donc à 6,6 milliards d'euros. S'agissant des recettes de TVA qui partent au budget général, les considérez-vous comme prélevées au titre du même périmètre ?

Vous avez dit travailler actuellement à l'élaboration d'un jaune budgétaire plus lisible par les citoyens. Il est donc important que nous comprenions quelles sont vos catégories. Pour la direction du budget, qu'est-ce qui relève de la politique de transition énergétique ?

J'ai bien peur que la meilleure manière de répondre à cette question soit d'examiner les dépenses en faveur de la transition énergétique. Si l'on se penche uniquement sur les affectations, on risque de perdre la fiscalité énergétique, à visée écologique ou non, qui ne serait pas affectée de façon juridiquement contraignante aux dépenses en faveur de la transition énergétique. Par ailleurs, on manque, ce faisant, les montants somme toute assez considérables des dispositifs portés par le budget général de l'État en faveur de la transition écologique.

Si la question est de savoir combien de TICPE est affecté à la transition énergétique, il est possible de répondre. Cela ne donnera toutefois qu'une vision extrêmement réduite.

Quant au jaune budgétaire, nous nous posons actuellement des questions sur le périmètre et la présentation à adopter. Avoir des chiffres n'est pas très compliqué. Toute la difficulté est de savoir les présenter de manière lisible et facile à interpréter.

Vous en conviendrez, la direction du budget peine aujourd'hui à nous donner les chiffres que nous demandons. On comprend que les députés soient eux-mêmes embarrassés quand ils doivent répondre aux citoyens.

Finalement, la contribution climat énergie n'a pas de tangibilité budgétaire et fiscale. Quant à la CSPE, dont on continue à parler, elle n'existe plus. Entre le débat politique sur la fiscalité et la réalité budgétaire, il y a une nette distorsion.

En ce qui concerne la TVA, vous la prélevez non seulement sur les accises, mais aussi sur les certificats d'économies d'énergie (CEE), puisqu'ils sont incorporés au prix de l'électricité.

Dans ce cas, elle est généralement déductible.

Pouvez-vous nous donner quelques explications sur les CEE ? Comment les considérez-vous juridiquement ? Vous avez regretté avec conviction que la CSPE échappe au contrôle et à l'information du Parlement, mais les CEE y échappent tout autant.

Les CEE ne sont pas une « imposition de toute nature » au sens de l'article 34 de la Constitution. Ils n'ont pas non plus le caractère d'une redevance pour service rendu. Ils correspondent à une obligation législative et réglementaire ad hoc. Le dispositif est piloté par la DGEC, qui pourra vous apporter des précisions sur son mécanisme et son fonctionnement. Il a toutefois eu des conséquences en matière de fiscalité.

La vente d'un certificat d'économies d'énergie est assimilable à une prestation de service entre deux opérateurs économiques. À ce titre, conformément au droit européen, elle est donc assujettie à la TVA. Généralement, la personne qui achète le certificat, c'est-à-dire la prestation de service, est elle-même assujettie à la TVA pour l'ensemble des ventes qu'elle effectue. Elle peut donc déduire cette TVA.

Excepté les cas résiduels dans lesquels une entreprise soumise à une obligation d'achat de quotas ne serait pas soumise à la TVA - par exemple, parce qu'il s'agirait d'une banque, d'une assurance, ou dans le cadre du régime de franchise en base de TVA - la TVA sur les CEE n'est pas une charge, mais un élément de trésorerie qui participe au fonctionnement de la TVA.

Tout à fait.

Exactement.

On prélève de la TVA sur la facture d'électricité, que le consommateur final ne peut pas défalquer. Il y a donc bien une TVA calculée par rapport aux CEE que les Français paient.

Oui, en tant qu'elle est répercutée dans le prix au consommateur final.

Avez-vous une idée du montant de TVA produit par l'augmentation du prix de l'électricité liée à l'inclusion des CEE dans le tarif de l'électricité ?

Je ne connais pas ce montant, mais je suis certain que la DGEC saura vous le donner. Il représenterait 20 % du montant desdits certificats dans le prix de l'électricité.

Pour la direction du budget, ce surcroît de TVA fait-il partie du périmètre de la fiscalité énergétique au sens global et de celui la transition énergétique au sens particulier ?

S'il est aujourd'hui difficile de déterminer comment le CEE contribue à la fixation des coûts de l'énergie, nul doute qu'il le sera aussi demain de prévoir et d'exécuter la part de TVA au titre de ce dispositif.

De même, un grand nombre de dispositions réglementaires pèsent sur la fixation des coûts des biens et services. Il serait bien difficile de dire quelle est la part de fiscalité engrangée du fait de leur application.

La décision de normaliser la CSPE fait penser à la vignette automobile. On a créé un dispositif ad hoc basé sur la facture d'électricité pour financer les énergies renouvelables et on l'a transformé en taxe affectée au budget de l'État, celui-ci alimentant le CAS.

Puisque l'on augmentait la « taxe carbone » sur le fossile afin de financer les énergies renouvelables, a-t-on envisagé, au ministère des finances, de diminuer d'autant la CSPE, qui taxe des énergies décarbonées ? « Le prix de l'électricité baisse, celui du carburant augmente, je vais peut-être acheter une voiture électrique » : voilà ce qu'auraient pu se dire les Français.

La création du CAS, adoptée en loi de finances rectificative pour 2015 et entrée en vigueur à partir du 1er janvier 2016, a répondu à la logique suivante. Il s'agissait de supprimer la CSPE et de la remplacer par une hausse de TICFE. Celle-ci a donc été affectée, avec quelques autres taxes minoritaires, au CAS « Transition énergétique ». Déjà à l'époque, l'idée était d'établir un tarif fixe de TICFE – de mémoire, 22,50 euros par mégawattheure – et de faire supporter par la TICPE les futures hausses de dépenses induites par le soutien aux énergies renouvelables.

Le principe était par conséquent d'affecter de la TICFE fixe au CAS et de faire porter la hausse des dépenses de ce CAS par de la TICPE. En 2017, lorsque l'on a substitué à la CSPE de la TICPE, l'idée était de substituer cette part fixe. Il n'y a donc pas eu, dans la logique de long terme, de substitution.

Aujourd'hui, dès lors que la TICFE est affectée au budget général de l'État, on peut lui faire porter ce que l'on veut. En tout état de cause, la réforme qui a consisté à débrancher la TICFE pour l'affecter au budget général et, en contrepartie, à due concurrence, à brancher de la TICPE au CAS, s'est faite de manière complètement neutre.

Cette réforme s'est faite de manière neutre pour l'État, mais pas pour le citoyen, qui a vu augmenter ses taxes sur le fossile et se stabiliser sa facture d'électricité après une augmentation qui serait intervenue même sans la réforme.

Il y a eu, en effet, une hausse de la TICPE. La TICFE est certes affectée au budget général, mais celui-ci porte une part conséquente des charges de service public de l'énergie : les tarifs sociaux, le chèque énergie, les péréquations territoriales et le soutien à la cogénération.

Si l'on met en regard la TICFE et les montants de charges de service public, on constate un déficit chronique jusqu'en 2015. Aujourd'hui encore, la TICFE ne couvre pas toutes les dépenses au titre des services publics de l'énergie. Il n'y a donc pas de TICFE supplémentaire qui viendrait abonder d'autres dépenses au budget général. Ce raisonnement est de toute façon purement intellectuel puisque tout est fongible dans le budget général de l'État.

J'aimerais revenir sur la TICPE et les seize catégories que vous avez mentionnées. Un taux de carbone à la combustion est donc calculé pour chacune d'elles mais, comme vous nous l'avez expliqué, ce calcul n'est pas tout à fait juste pour les énergies renouvelables. Qu'en est-il exactement ? Comment fait-on la valuation des biais en matière de fiscalité pour une bonne orientation de la politique énergétique ? Le système est si complexe que je me demande comment vous réussissez, avec les autres ministères, à évaluer l'efficacité des choix de fiscalité. Dans quel organe en discutez-vous ?

Dans le cas des biocarburants, bien que cela soit probablement fortuit, le dispositif actuel n'est pas complètement absurde dans ses fondements. Des contraintes juridiques imposent de traiter l'objet juridique TICPE comme un objet de grosse masse. La TIRIB, en revanche, est un outil beaucoup plus fin, qui permet d'entrer dans le détail. Cette différence justifie une logique en deux temps : d'une part, une gestion des grandes catégories par la TICPE et, d'autre part, une gestion des différences intra-catégories par la TIRIB.

Un biocarburant, quand on le brûle, émet autant de CO2, qu'un carburant fossile. D'ailleurs, le taux d'émission du B100 est à peu près équivalent à celui du pétrole. De fait, les biocarburants ont à peu de chose près la même composante carbone que les carburants fossiles. Les tarifs réduits dont ils font l'objet ne portent pas sur la contribution climat énergie, mais sur la TICPE.

Si les biocarburants sont intéressants sur le plan environnemental, c'est parce qu'ils ont capté du CO2 lors de leur production, qu'ils ont réémis ensuite. La prise en compte des captations des émissions de CO2 des biocarburants pendant leur cycle de vie est particulièrement complexe et donne lieu à des débats passionnants au niveau européen. Elle est au coeur du dispositif de la TIRIB.

Pouvez-vous donner un exemple concret, dans l'une des catégories, d'application de cette logique en deux temps, TICPE et TIRIB ?

Prenons le B7, le gazole traditionnel. Il peut contenir jusqu'à 7 % d'énergie renouvelable, ce qui signifie, dans la pratique, que l'on ne peut savoir quel est le taux réel d'énergie renouvelable du B7 à la pompe. Ce taux se situe entre 7 % et 0 %. La TICPE ne sait pas faire la différence entre les différents types de B7. Son taux est identique pour celui qui contient 7 % d'énergie renouvelable et celui qui en contient 0 %.

Tous les ans, les opérateurs pétroliers comptabilisent le total d'énergie renouvelable dans leurs biocarburants. Ils sont taxés sur la différence entre un taux de 8 % et le taux d'énergie renouvelable dans l'ensemble des énergies fossiles mises sur le marché.

En flux tendu, tous les B7 sont donc traités de la même manière au regard de la TICPE, mais l'opérateur pétrolier calcule annuellement combien d'énergie renouvelable il a mise sur le marché. Selon les cas, cela peut être 7 % dans le B7, 100 % dans le B100 ou 5 % dans l'essence E10. Après comptabilisation globale, si le montant est inférieur à 8 %, s'il s'élève par exemple à 7,5 %, l'opérateur est taxé sur 0,5 %.

Il s'agit de la TIRIB pour différencier au sein des gazoles et des essences, mais de la TICPE pour différencier le gazole et l'essence, ou l'essence et le kérosène. La vraie « taxe carbone » est un cumul des deux mécanismes : l'accise normale conforme au droit européen que constitue la TICPE ; et une taxe à finalité spécifique, si particulière dans sa structure qu'elle peut déroger au cadre harmonisé, la TIRIB.

Vous n'avez pas répondu sur l'évaluation de l'efficacité des choix en matière de fiscalité.

Notre principale préoccupation est de parvenir à rationaliser le paysage fiscal, en effet fort complexe, pour y voir plus clair. Un groupe de travail commun à la DLF, à la direction générale des douanes et des droits indirects (DGDDI), au ministère de l'agriculture et au ministère de l'environnement, se réunit régulièrement sur le sujet spécifique des biocarburants. Il est à l'origine de la proposition faite aux parlementaires de mieux articuler la TIRIB avec la TICPE et de corriger ses malfaçons communautaires et rédactionnelles. Le travail se poursuit, car le droit européen évolue et les besoins en énergie renouvelable sont croissants. Les objectifs sont également revus à la hausse pour prendre en compte l'évolution des technologies. Les quatre administrations engagées dans l'entreprise d'amélioration du dispositif de la TIRIB ont des échanges quasi hebdomadaires.

Quand on parle de « taxe carbone », vous avez raison, monsieur le président, on devrait en toute logique prendre en compte le cumul de la TICPE et de la TIRIB, mais aussi le fait que la TIRIB s'applique aux carburants et non aux combustibles. La présence d'énergie renouvelable dans les carburants devrait apparaître dans le calcul de la composante carbone du gazole et de l'essence.

Il n'existe pas de TIRIB sur les combustibles. Le fuel domestique s'apparente au gazole, mais il ne contient pas d'énergie renouvelable. L'un et l'autre affichent pourtant la même composante carbone, alors que, grâce à la TIRIB, il peut y avoir jusqu'à 7 % d'énergie renouvelable dans le gazole.

Si l'on voulait finaliser l'articulation entre les deux impôts engagée l'année dernière, il faudrait prendre en compte, y compris dans le calcul de la hausse de la composante carbone, l'existence de la TIRIB. À défaut, un effet cumulatif intervient.

Pour résumer, il existe une différence d'approche fiscale entre les carburants et les combustibles de chauffage, la TIRIB n'existant pas pour ces derniers. On est donc moins fin dans la politique de transition décarbonée pour le chauffage que pour le transport.

Ce qui s'explique par la réticence à autoriser l'incorporation d'huiles dans le fuel domestique, pour des raisons de sécurité. Je vous renvoie également, sur ce point, à la DGEC.

Pour être tout à fait complet, la TIRIB s'applique aux essences-carburants, aux gazoles carburants et au gazole non routier. En revanche, elle ne s'applique pas au GPL carburant, au gaz naturel carburant et aux combustibles de chauffage.

Parmi les sujets qui font aujourd'hui l'objet des réflexions interservices, figurent les conditions dans lesquelles la TIRIB pourrait être élargie à d'autres assiettes, afin de renforcer l'articulation entre les deux taxes et d'aboutir à une véritable « taxe carbone ».

Dans une optique de transition énergétique, et sur des grandes masses, la TICPE et la TICFE tentent donc de limiter la consommation finale en matière de carburant et d'électricité, indépendamment du mode de production de ces énergies. Que l'électricité provienne de l'éolienne, de la méthanisation, de la cogénération, d'un barrage ou du nucléaire, la taxe est la même. Est-ce bien cela ?

Oui, mais comme rien n'est jamais simple, il me faut signaler deux petites subtilités. La première est qu'il existe des tarifs réduits de TICPE pour les biocarburants. Ils ne sont pas pris sur la contribution climat énergie, mais sur la part purement budgétaire de la TICPE, sa part historique. Ces tarifs réduits sont encadrés par le droit européen dans leurs montants. Or, le droit européen interdit strictement qu'ils dépendent des émissions de CO2 sous-jacentes.

En matière d'électricité, il n'y a pas, en effet, de prise en compte de l'origine renouvelable de l'énergie. Il existe toutefois, et c'est ma seconde remarque, un dispositif de simplification administrative pour les petits producteurs qui autoconsomment : quand l'électricité ne rentre pas dans le réseau, une exonération de TICFE est appliquée. Dans la majorité des cas, cette exonération concerne de l'énergie solaire, les petits producteurs d'énergie étant généralement des particuliers avec des panneaux solaires. Ce dispositif existe tant pour la TICPE que pour TICFE et consiste à octroyer des avantages fiscaux, sur une base qui n'est pas, comme dans le cas de la contribution climat énergie, paramétrée en fonction des émissions de CO2.

J'insiste sur la nécessité d'un tableau des taxes par catégories. À l'exception de la TIRIB, on taxe donc sur la consommation finale et non sur le mode de production. Les modes de production des énergies renouvelables sont uniquement encouragés par des tarifs de rachat pour l'électricité ou par des subventions à l'installation de tel ou tel équipement, mais il n'existe pas de taxe différenciée sur le mode de production.

En France, ce n'est pas le cas en effet. En revanche, nous essayons d'améliorer le dispositif d'exonération de l'électricité solaire autoconsommée. Il s'agit d'une mesure importante pour les acteurs économiques, comme d'ailleurs pour le Parlement. Les débats sont toujours très animés quand on évoque la possibilité de toucher à cette exonération, qui conduit à rendre nul le tarif de l'électricité quand elle est autoconsommée.

Pourquoi cette exonération s'applique-t-elle uniquement quand l'électricité est autoconsommée ? Par principe, la TICFE est perçue en bout de chaîne. L'électricité est fongible dans l'électricité. Dès lors que de l'électricité rentre dans le réseau, on ne sait plus la distinguer à la sortie. En revanche, quand elle est autoconsommée, le lien entre la production et la consommation est direct. On sait alors appliquer un tarif réduit en fonction du mode de production.

Nous venons par ailleurs de découvrir que le B7 contenait au maximum 7 % d'énergie renouvelable, dans le meilleur des cas. En tant qu'agriculteur, si je choisis le B7 parce qu'il intègre des biocarburants, je ne suis pas certain, en réalité, d'utiliser un carburant qui en contient. Il s'agit quasiment d'une duperie sur l'information.

De même, quand je fais le choix de l'essence E10, malgré sa différence de prix, je pense utiliser un carburant qui contient 10 % d'éthanol. Or, vous nous dites qu'elle en contient 10 % au mieux, et non en moyenne. Le principe même est choquant.

Chers collègues, vous avez bien fait de venir dans cette commission d'enquête, qui montre que l'acceptabilité de la transition énergétique n'est pas aussi simple qu'on le pense.

Je vais essayer à mon tour de comprendre. La TICPE est une taxe versée dans les grandes masses au budget général. Une partie de cette taxe est reversée à la transition énergétique. On peut donc l'utiliser, non pour financer la transition énergétique, mais pour influer sur les aspects comportementaux de la consommation, ce qui n'est pas négligeable. Les comportements sont un volet important de la transition énergétique, qui ne doit pas être oublié. La TICPE est payée par le consommateur final.

La TIRIB, quant à elle, correspond à une taxation de sanction, mais elle n'est pas payée par le consommateur final. Je peux entendre que vous additionniez la TICPE et la TIRIB sur le plan budgétaire, mais la TIRIB est payée par le producteur ou le fournisseur, et non par le consommateur final. Vous ai-je bien compris ?

Pas tout à fait. Pour commencer, il est possible d'additionner les deux taxes sur le plan budgétaire, la TIRIB rapportant zéro euro. Elle induit elle-même le comportement recherché : on fait peser économiquement une charge sur le fossile ; l'opérateur, pour se libérer de cette charge, doit mettre une charge financière équivalente sur les énergies renouvelables, ce qui a un impact sur les prix. Pour se libérer de l'impôt, quand il incorpore de l'énergie renouvelable, l'opérateur augmente ses charges, c'est-à-dire qu'il augmente le prix auquel il vend le carburant.

Le mécanisme est fondamentalement le même pour la TICPE. Le redevable est le pétrolier et non le consommateur final. La TICPE constituant pour lui une charge, l'opérateur augmente ses coûts afin de pouvoir la couvrir. De même, dans le cas de la TIRIB, l'opérateur augmente ses prix pour couvrir les charges liées à l'incorporation de biocarburant.

Au total, ces taxes ont un impact sur le prix final payé par le consommateur. Elles correspondent à une imposition indirecte : les redevables sont des personnes différentes de celles qui supportent leur coût économique.

La TIRIB, en conduisant à une augmentation des prix, permet donc de jouer sur les aspects comportementaux, tout en assurant un soutien financier aux énergies renouvelables ?

Disons plutôt qu'elle permet d'incorporer de l'énergie renouvelable. Or il s'avère que celle-ci est plus chère que l'énergie fossile.

Elle l'est beaucoup plus, en effet, que la TICPE. Sur ce point, il n'y a aucun doute.

Il est actuellement envisagé de transformer le CITE en prime. Où en êtes-vous de la réflexion ? Avez-vous des recommandations sur ce sujet ?

Les discussions sont en cours au niveau interministériel. Je n'y ai pas encore pris part, je ne peux donc pas me prononcer. L'objectif poursuivi par le Gouvernement et retranscrit dans les lois de finances pour 2018 et 2019, est de recentrer le CITE sur les dépenses à la plus forte efficacité énergétique par euro investi, c'est-à-dire les travaux les plus pertinents. La loi de finances votée il y a quatre mois permet l'installation d'équipements à chaleur renouvelable pour les ménages aux revenus modestes et très modestes. La dépose des cuves à fioul et les coûts de main-d'oeuvre sont désormais éligibles au CITE.

Le grand débat qui se déroule actuellement en France est une réponse au mouvement des « Gilets jaunes », lui-même né du refus de la taxe carbone. J'ai participé récemment à un colloque sur les différentes expériences de taxe carbone de par le monde. Aux échecs de la France et de l'Australie s'opposent les succès de la Suède et de la Suisse. Ces deux pays ont réussi à avancer sur la fiscalité écologique en mettant en avant des flux financiers clairs et fléchés. Le citoyen comprend ce qui est prélevé et voit le retour direct ou indirect sur les infrastructures.

Nous sommes un peu perdus aujourd'hui, et nous serions bien en peine d'expliquer aux Français quels sont les flux de la fiscalité énergétique et l'usage qui est fait de leur argent. Vous avez sans doute un rôle à jouer pour aider les responsables politiques à lancer la remise à plat des flux financiers et à répondre aux attentes de transparence et de clarté des citoyens s'agissant des taxes prélevées sur leurs consommations.

Ce sujet est difficile. Au nom de la lisibilité d'un financement, on peut défendre l'affectation pure et simple d'un impôt à une politique ou, à l'inverse, la nécessité de couper les liens d'affectation de l'impôt aux dépenses, de manière à examiner d'une part la fiscalité et d'autre part les dépenses.

Au-delà du débat sur la fiscalité énergétique, il me semble très difficile de construire une politique fiscale qui concoure à la fois aux objectifs d'égalité, de justice fiscale et d'optimisation économique des comportements. Il est tout aussi ardu de construire une politique budgétaire et de s'assurer de la bonne utilisation des deniers publics comme de l'efficience de la dépense. Indubitablement, dans ces équations très compliquées, les affectations créent un lien de rigidité et un degré de contrainte qui ne concourent pas, de notre point de vue, à la lisibilité de l'ensemble.

Pour un certain nombre de sujets, dont la transition énergétique fait partie, à force de créer de la tuyauterie, on en est venu à s'intéresser davantage aux tuyaux qu'aux flux. Nous entendons néanmoins la demande d'une plus grande clarté et nous mettons à disposition les instruments. Nous soulignons la simplicité qu'offre le passage par le budget général, mais il revient à la puissance publique et au Parlement de décider.

Ce n'est pas ce que j'ai dit. De manière générale, l'objectif est d'obtenir un système lisible et qui fait sens, en recettes et en dépenses. Dans certaines situations de déséquilibre entre les recettes et les dépenses, on ne s'attend pas à une dépense considérable, la taxe rapportant beaucoup. À l'inverse, on n'envisage pas de supprimer une taxe au seul motif que la dépense associée est faible. Le débat va bien au-delà de la fiscalité de la transition énergétique.

La création du CAS « Transition énergétique », en affectant de la fiscalité, a permis d'évaluer ce qui était consacré au financement des énergies renouvelables et quelle était la part de TICPE qui concourait directement à ce financement. En ce sens, elle a constitué un grand pas.

Faut-il, selon vous, créer de nouveaux CAS pour d'autres politiques qui concourent à la transition énergétique ? Quelle est la position de la direction du budget sur ce sujet ?

La loi organique relative aux lois de finances impose l'existence d'un lien clair entre les recettes et les dépenses auxquelles elles vont concourir. On ne peut pas affecter n'importe quelle fiscalité à n'importe quelle dépense, ce qui a des incidences en termes de gestion budgétaire en cours d'année. Si l'on crée un CAS sans recettes disponibles, on court le risque de devoir arrêter la dépense en cours d'année, ou d'avoir à amender le CAS par des mécanismes réglementaires, voire par une loi de finances rectificative.

Nous en avons eu l'illustration l'année dernière avec la prime à la conversion, dont le succès a dépassé les attentes, ce qui a conduit à des tensions de trésorerie en cours d'année. Il fallait attendre que les recettes issues du malus financent la prime. Sa rebudgétisation a permis de la financer dans son intégralité et d'éviter que le problème ne se reproduise.

Ma prochaine question n'appelle pas de réponse immédiate. La logique actuelle veut que l'on cherche à faire peser sur les pollueurs toutes sortes de taxes et de contraintes supplémentaires pour financer la transition énergétique. Êtes-vous en mesure d'évaluer les effets de l'ensemble des dispositifs qui répondent à cette logique du « pollueur-payeur » ? Nous serons certainement amenés à nous revoir lors d'une prochaine audition. Je vous remercie par avance de bien vouloir nous apporter alors des éléments sur cette question.

L'ancienne CSPE avait à la fois le caractère d'une taxe et d'une dépense publique. Pour les CEE, qui ne répondent à la définition ni de l'une ni de l'autre, on parle d'obligation réglementaire. Dans le droit actuel, ils ne constituent donc pas un mécanisme extrabudgétaire. Il n'en reste pas moins important, en effet, de disposer de données rendant compte de ce dispositif.

Je vous remercie de vos réponses. Cette audition aura permis de montrer la disjonction qui existe entre le débat politique et le débat fiscal et budgétaire.

Notre commission d'enquête arrêtera ses travaux au mois de juillet. Vous nous avez annoncé un jaune pour septembre ou octobre, mais vous comprendrez que nous aimerions en disposer avant. Nous attendons par ailleurs des informations précises sur les coûts de la transition énergétique, le périmètre que vous retenez et, pour reprendre la question intéressante de Mme le rapporteur, le champ de la fiscalité comportementale, qu'elle soit incitative ou punitive.

Merci de votre participation. Nous aurons peut-être l'occasion de nous revoir.

Un dernier mot, si vous me le permettez, monsieur le président. Vous avez souligné l'intérêt d'un nouveau CAS, mais il serait bon que notre commission vérifie que la transition énergétique n'est pas le « CAS du siècle » !

La séance est levée à dix-neuf heures.

Membres présents ou excusés

Réunion du mardi 26 mars 2019 à 17 h 15

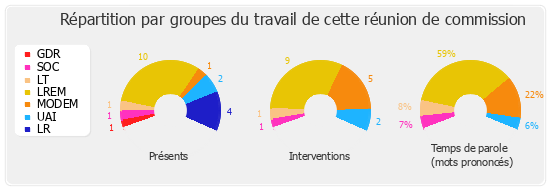

Présents. - M. Julien Aubert, Mme Sophie Auconie, Mme Marie-Noëlle Battistel, M. Xavier Batut, M. Anthony Cellier, M. Vincent Descoeur, Mme Danièle Hérin, M. François-Michel Lambert, Mme Laure de La Raudière, Mme Véronique Louwagie, M. Emmanuel Maquet, Mme Marjolaine Meynier-Millefert, Mme Claire O'Petit, M. Hervé Pellois, Mme Bénédicte Peyrol, Mme Claire Pitollat, M. Vincent Thiébaut, M. Nicolas Turquois, M. Hubert Wulfranc, Mme Hélène Zannier

Excusé. - M. Christophe Bouillon