Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du vendredi 3 novembre 2017 à 12h00

La réunion

La commission examine, sur le rapport de M. Joël Giraud, rapporteur général, le projet de loi de finances rectificative pour 2017 (n° 363).

Ce projet de loi de finances rectificative (PLFR) pour 2017 nous a été présenté en urgence, afin de tirer les conséquences financières de la décision du Conseil constitutionnel relative à la taxe sur les dividendes. Je vous rappelle que nous avons voté l'annulation de cette taxe, qui posait des problèmes d'une part de compatibilité avec le droit communautaire, d'autre part de constitutionnalité. Hier, M. Bruno Le Maire, ministre de l'économie et des finances, est venu nous présenter l'objectif du projet, son fonctionnement, les redevables des nouvelles contributions additionnelles à l'impôt sur les sociétés (IS) et la période visée.

La commission examine les articles du projet de loi.

Article liminaire : Prévision de solde structurel et de solde effectif de l'ensemble des administrations publiques pour l'année 2017

La commission adopte l'article liminaire sans modification.

PREMIÈRE PARTIE

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE FINANCIER

TITRE Ier

DISPOSITIONS RELATIVES AUX RESSOURCES

Article 1er : Instauration d'une contribution exceptionnelle sur l'impôt sur les sociétés pour les sociétés réalisant plus d'un milliard d'euros de chiffre d'affaires et d'une contribution additionnelle à cette dernière pour les sociétés réalisant plus de trois milliards d'euros de chiffre d'affaires.

La commission examine l'amendement CF14 de M. Philippe Vigier.

Nous sommes face à une décision arbitraire. Pour solder le remboursement du contentieux relatif à la taxe sur les dividendes, le Gouvernement a choisi une solution qui fait porter la moitié de la somme à rembourser sur les grandes entreprises, en créant une nouvelle surtaxe à l'IS qui devrait rapporter 5 milliards d'euros en 2017.

Je présenterai concomitamment deux amendements, le CF14 et le CF13, qui porte sur l'article 3. Le CF14 vise à supprimer le présent article, qui est en contradiction avec la politique du Gouvernement en faveur de l'économie, mais également avec les engagements de campagne du Président de la République. Il risque d'envoyer un signal négatif aux acteurs économiques. De plus, cette surtaxe fait porter l'effort sur des entreprises qui ont « joué le jeu » en ne versant pas de dividendes à leurs actionnaires en 2017. Cela créera des gagnants nets – les entreprises qui ne rentrent pas dans le cadre de la surtaxe –, et des perdants nets – celles qui ont limité les dividendes et devront acquitter cette surtaxe.

Nous comprenons bien l'objectif du Gouvernement de ne pas alourdir la charge des futurs exercices budgétaires en soldant rapidement ce contentieux, tout en évitant d'accumuler les intérêts moratoire, de 4,8 % par an. Mais est-ce vraiment la meilleure façon pour l'État français de montrer qu'il prend ses responsabilités ? Nos entreprises ne doivent pas payer les erreurs de l'État !

Dans le second amendement, CF13, nous proposons de faire porter cette mesure par l'État, par le biais de l'émission d'obligations assimilables du Trésor (OAT), à hauteur de 5 milliards d'euros pour l'année 2017. Le taux d'intérêt moyen de ces OAT sur 10 ans est d'environ 0,84 %. Cette solution permettrait de ne pas reproduire les conditions qui ont conduit à ce désastre financier et d'assurer la continuité de la responsabilité de l'État.

Ces amendements accroîtraient la dette de 5 milliards d'euros ce qui, en comptabilité nationale, constituerait une charge qui nous empêcherait de sortir de la procédure de déficit excessif. Mon avis est donc défavorable.

Certaines conséquences de ce projet de loi de finances rectificative n'ont pas été mesurées par le Gouvernement. On comprend bien qu'il s'agit de trouver une compensation à hauteur de cinquante pour cent de la restitution de la taxe sur les dividendes. Mais, en procédant de la sorte, des entreprises françaises vont se trouver dans une situation très délicate. Vont être pénalisés les groupes dont le résultat est très largement imposé en France et qui ont développé une stratégie financière de long terme, en privilégiant le renforcement de leurs fonds propres et l'investissement en croissance au lieu de distribuer des dividendes. J'ai échangé sur ce point avec le président du groupe Eiffage, qui se trouve précisément dans cette situation.

En réalité, l'effet combiné d'un faible remboursement de la taxe sur les dividendes et de la surtaxe à l'IS constituera un impôt additionnel pour ces entreprises... Nous sommes face à un problème d'équité devant l'impôt, voire de constitutionnalité auquel j'invite la représentation nationale à être d'autant plus attentive que le Gouvernement n'a apporté aucune précision à ce propos.

Je n'ai pas cosigné cet amendement de suppression de l'article car j'estime que la proposition du Gouvernement est la moins mauvaise solution, qui a le mérite – je réponds ainsi à Patrick Hetzel – d'être balisée au plan constitutionnel, puisqu'elle a été utilisée à plusieurs reprises dans le passé : la « surtaxe Juppé » en 1995, la « surtaxe Strauss-Kahn » en 1997, la « surtaxe Fillon » fin 2011. Nous sommes donc sur un terrain juridiquement solide.

Certes, d'un point de vue budgétaire, cette surtaxe est liée au contentieux relatif à la taxe sur les dividendes, mais elle est ici juridiquement autonome. C'est une nouvelle surtaxe à l'IS. C'est aussi la moins mauvaise solution parce que nous n'allions pas faire payer aux ménages un contentieux qui concerne exclusivement la fiscalité d'entreprise.

En revanche, Patrick Hetzel a raison lorsqu'il dit que, parmi les 320 entreprises concernées, il y aura des gagnants et des perdants. Le ministre a même admis qu'il y aura une dizaine de très gros perdants : des entreprises dont les résultats en France sont importants – elles vont donc payer l'intégralité de la surtaxe – et qui disposent de peu de filiales, donc, de peu de remontées de dividendes, ce qui fait qu'elles seront donc peu ou pas remboursées au titre du contentieux. Pour autant, ceci n'est pas inconstitutionnel.

Je réitère ma demande tendant à ce que nous disposions le plus rapidement possible d'une analyse précise, par décile, des gagnants, des perdants et des gains. J'ai déposé un amendement en ce sens.

Nous connaissons en effet déjà ces mécanismes de surtaxes et de taxes additionnelles. Je partage l'analyse de M. Carrez quant à la sécurité juridique du dispositif. Par ailleurs, il vient de le dire, il y aura des gagnants et des perdants – et sûrement de gros perdants. Mais la taxe sur les dividendes ne touchait déjà pas les mêmes entreprises que celles qui avaient payé l'impôt sur les organismes de placement collectif en valeurs mobilières (OPCVM)...

J'ai oublié un point très important : dans le texte initial, la contribution exceptionnelle à l'IS proposée était plafonnée. Cela a été disjoint par le Conseil d'État et le Gouvernement a décidé de ne pas reprendre ce dispositif. Je pense qu'il a eu raison car il y avait là un véritable risque de rupture d'égalité, et donc d'inconstitutionnalité.

Cette taxe n'est pas plus arbitraire que la taxe sur les dividendes, qui ne touchait qu'un certain nombre d'entreprises. Je suis d'accord avec M. Carrez et le ministre : c'est la moins mauvaise solution.

Le choix était complexe mais nous avons évité deux écueils. Le premier aurait consisté à vouloir récupérer intégralement les 10 milliards d'euros : nous aurions mis en péril un certain nombre d'entreprises. Le second aurait été de ne rien récupérer, en mettant un mouchoir – enfin plutôt un drap... – sur ces 10 milliards. Nous aurions alors mis en péril notre objectif de redressement des finances publiques. Le choix du Gouvernement a consisté à couper la poire en deux...

Je suis un peu surprise qu'on se précipite pour nous proposer cette mesure, sans qu'aucune réflexion ait été menée en amont. Nous savions tous, depuis des années, qu'il y avait un risque, mais on l'a complètement occulté !

On nous parle maintenant de 10 milliards, alors qu'on évoquait jusqu'à maintenant 5,7 milliards. Par quel processus la note d'origine a-t-elle pratiquement doublé ?

Sur le fond, on nous demande de traiter un problème fiscal par une nouvelle mesure fiscale. Cela me pose problème : on nous dit que le nouveau dispositif est sécurisé, mais je crains que l'on se trouve rapidement dans une situation similaire.

Comme le disait Gilles Carrez, nous n'avons par ailleurs pas la moindre idée des grands perdants, des gagnants, voire des grands gagnants. Nous devons impérativement disposer d'un tableau qui récapitule, par décile, les conséquences de cette mesure.

L'amateurisme est au pouvoir ! Notre Président de la République ne pouvait pas ignorer cette situation : il était conseiller économique auprès de M. Hollande. Je ne dis pas qu'il est à l'origine du problème, mais si lui, qui est ensuite devenu ministre de l'économie, n'était pas informé, qui l'était ? Quand vous avez connaissance d'un risque contentieux, vous anticipez !

Ce sujet a été abondamment abordé hier. Nous avons refait l'histoire de la taxe, l'histoire de la jurisprudence et le point de la situation actuelle. Vous n'êtes pas sans savoir qu'une enquête a été diligentée.

Avec tout le respect que je dois à notre collègue Gilles Carrez, son raisonnement quant à la sécurisation juridique tient dans l'absolu, mais il ne faut pas négliger la spécificité de la situation, qui pourrait être retenue par le juge constitutionnel. Les ministres ont tiré argument de la corrélation : nous adoptons une fiscalité du fait de l'annulation d'une première mesure. Ce lien de causalité me semble contrarier la sécurisation de la mesure – en tout cas la question mérite d'être débattue.

Madame Dalloz, ne revenons pas sur le passé, nous en avons déjà beaucoup parlé hier. Mais nous ne remplaçons pas une complication fiscale par une autre, vous le savez très bien, puisque la notion de surtaxe est connue et sécurisée. Elle a été utilisée à moult reprises, notamment par François Fillon lorsqu'il était Premier ministre.

Nous savons que la mesure que nous prenons n'est pas idéale, mais elle ne court pas le risque d'être jugée incompatible avec le droit européen par la Cour de justice de l'Union européenne (CJUE) ou d'être censurée par le Conseil constitutionnel. Ayez au moins l'honnêteté de dire que nous proposons une solution sécurisée juridiquement et financièrement, réserve faite de l'assiette de l'IS.

Enfin, il y a urgence et nous sommes ici pour proposer des solutions. Celle-ci est la moins mauvaise solution que nous ayons trouvée ; si vous en avez d'autres, nous sommes prêts à en débattre.

Non, nous ne nous attendions pas à une annulation complète.

Et nous devons faire vite pour tenir nos objectifs et ne pas être à nouveau en déficit au sens maastrichtien. Il fallait donc instituer cette taxe rapidement.

Je vous donne acte que vous considérez que votre solution est sécurisée. Je maintiens toutefois que c'est une décision arbitraire. D'autres solutions existaient : faire peser cette imposition sur les entreprises françaises est donc votre choix.

Qui plus est, c'est une décision injuste : elle ne portera que sur 320 entreprises, le ministre l'a rappelé hier. Prenons les mutuelles d'assurance dont le chiffre d'affaires dépasse 1 milliard d'euros, et qui ne versent pas de dividendes mais réinvestissent leurs bénéfices en fonds propres pour garantir leur solvabilité et leur capacité de développement. Bien qu'elles aient choisi de ne pas privilégier la rémunération d'actionnaires, la surtaxe jouera au détriment de leurs sociétaires et adhérents. À l'inverse, un certain nombre d'entreprises dont le chiffre d'affaires est inférieur à 1 milliard d'euros n'auront pas à acquitter cette contribution, alors même qu'elles bénéficieront, le cas échéant, d'un remboursement assorti d'intérêts moratoires.

Cette mesure pourrait en outre créer un effet d'aubaine pour les entreprises réalisant plus de 1 milliard d'euros de chiffre d'affaires. Elles bénéficieront le cas échéant d'un remboursement assorti d'intérêts moratoires mais, si leur résultat fiscal est déficitaire, elles ne seront pas soumises à cette contribution. Cette mesure est donc complètement injuste.

J'entends bien qu'il existe de multiples solutions, mais les obligations d'État sont une dette. Or, nous sommes ici pour résorber la dette et le déficit : telle est notre priorité.

Je ne suis pas aussi experte en finances publiques que M. Carrez ou Mme Dalloz, mais je suis historienne et, si l'on regarde l'histoire, les responsabilités sont multiples et partagées : le problème ne date ni de 2012, ni de 2015, vous le savez aussi bien que moi et le ministre l'a rappelé hier.

Enfin, une de nos urgences est de ne pas laisser courir des taux d'intérêt excessifs : c'est aussi ce qui justifie le calendrier de cette mesure.

La commission rejette l'amendement CF14.

Elle est saisie des amendements CF9, CF8 et CF10 de M. Fabien Roussel.

Ces amendements participent de la même idée. Vous avez dit qu'avec cette proposition, il y aurait des gagnants et des perdants parmi les entreprises. Pour les députés communistes, les perdants seront d'abord les Français puisque, dans le projet qui nous est soumis, 5 milliards d'euros pèseront sur le budget de l'État en 2018, que les Français devront prendre à leur charge.

Nous parlons de ces grands groupes qui ont distribué 300 milliards d'euros de dividendes en cinq ans, après bénéfice : BNP, Société Générale, Axa, Total, et autres. L'État, avec une taxe de 3 % sur les dividendes, a prélevé neuf malheureux milliards sur ces 300 milliards. Il ne nous paraît pas inconcevable de demander à ces grands groupes de participer au redressement des comptes de la nation et à la solidarité nationale.

C'est pourquoi votre proposition d'instaurer une taxe exceptionnelle en relevant l'impôt sur les sociétés de ces grands groupes nous paraît une bonne idée, à la condition qu'elle ne soit pas exceptionnelle. Nous proposons donc, par l'amendement CF10, de pérenniser cette nouvelle forme d'imposition sur les grandes entreprises. Nous voulons même aller plus loin en en élargissant l'assiette pour imposer les entreprises dès 500 millions d'euros de chiffre d'affaires – c'est l'amendement CF8 –, et en instaurant une nouvelle tranche d'impôt afin d'offrir un meilleur rendement – c'est l'objet de l'amendement CF9.

Je rappelle que si ces entreprises arrivent à distribuer 300 milliards d'euros de dividendes en cinq ans, c'est qu'elles vont bien. Elles n'ont donc pas souffert d'un taux d'imposition prétendument trop élevé. Nous sommes les champions d'Europe de la distribution de dividendes, il ne nous apparaît donc pas incongru de réévaluer leur taux d'imposition et de demander à ces entreprises de participer, comme tout un chacun, à l'effort de redressement des comptes de la nation.

Si l'on assujettissait à la taxe les entreprises dont le chiffre d'affaires est compris entre 500 millions et 1 milliard d'euros, beaucoup d'entreprises de taille intermédiaire seraient concernées, ce que ne serait pas conforme au but poursuivi par le Gouvernement et sa majorité.

Par ailleurs, nous apportons une réponse ponctuelle à un problème ponctuel, pérenniser cette taxe sur les entreprises serait orthogonal à la volonté du Gouvernement.

Avis défavorable à l'ensemble des amendements.

Monsieur Roussel, nous n'allons évidemment pas contredire toute notre politique économique en pérennisant une hausse durable de l'impôt sur les sociétés, après avoir annoncé que nous abaisserions progressivement à 25 % le taux de cet impôt d'ici à 2022.

Il faut toujours prendre garde à ne pas trop élargir l'assiette. Vous devriez plutôt nous accompagner quand nous proposons de faire participer les plus grandes entreprises, qui gagnent le plus d'argent en numéraire.

Enfin, il faut se méfier du chiffre d'affaires : il ne reflète en rien la rentabilité des entreprises.

Notre stratégie est de baisser le taux de l'IS mais, nous l'avons dit en séance publique lors de la discussion de l'article 14 du projet de loi de finances pour 2018, il sera nécessaire d'assainir l'assiette de l'impôt sur les sociétés et de mettre fin aux mécanismes d'optimisation fiscale. Ce travail servira mieux vos objectifs, monsieur Roussel.

Je ne partage pas la logique qui voudrait que les taux d'IS soient alignés à 25 % dans toute l'Europe. Une fois cet objectif atteint, il faudra rejoindre le taux de l'Irlande, qui est à 12,5 %, et ainsi de suite... Nous allons appauvrir les États de l'Union européenne en réduisant leurs recettes.

Vous dites que nous devrions vous rejoindre pour surtaxer ces grands groupes. Cela participe effectivement de nos propositions, mais pas de manière exceptionnelle, car cela favoriserait l'optimisation et l'évasion fiscales. En pérennisant cette taxe, nous redresserions les comptes publics.

On parle d'entreprises qui vont bien, qui font des bénéfices, qui distribuent beaucoup de dividendes – 300 milliards d'euros en cinq ans. C'est seulement si cette taxe était pérennisée que nous pourrions voter cette mesure. Si elle est exceptionnelle, 5 milliards seront supportés par les Français. Cela, nous ne l'acceptons pas !

La commission rejette successivement les amendements CF9, CF8 et CF10.

Elle est saisie de l'amendement CF1 de M. Gilles Carrez.

C'est un amendement technique. Outre que faire porter cette contribution exceptionnelle sur un seul exercice serait une première – les trois contributions exceptionnelles à l'IS qui ont été créées ces vingt dernières années ont toutes porté sur plusieurs exercices –, cela nous rendrait très vulnérables aux stratégies d'optimisation du résultat par la maximisation des dotations aux provisions – tous ceux qui ont fait de la comptabilité le savent.

Donc, faire porter la contribution sur deux exercices permettrait d'en limiter l'impact. Je devine l'argument du rapporteur général, reprenant les propos du ministre, pour qui il faut se débarrasser sans tarder de ce litige ; mais si c'est pour se retrouver avec, à la clef, un rendement qui ne sera pas de 5 milliards d'euros mais seulement de 2 ou 3, cela signifie que la différence, et je rejoins sur ce point M. Roussel, sera payée par les ménages.

Je ne vais toutefois pas aussi loin que nos collègues communistes qui souhaitent pérenniser la contribution puisque, je le répète, j'entends qu'elle soit étendue sur deux exercices seulement au lieu d'un seul.

Ma proposition présente en outre l'avantage que les taux sont divisés par deux. Car, comme nous l'a fait remarquer hier notre collègue Magnier, les taux prévus par le texte sont monstrueux, quand bien même ils ne vaudraient que pour une seule année. J'ignore du reste comment cette mesure sera appréciée à l'étranger : elle est en effet en totale contradiction avec la politique du Gouvernement qui consiste à baisser l'impôt sur les sociétés – nous sommes en pleine schizophrénie !

Je suis sensible à l'argument du risque d'optimisation, mais écoutons le rapporteur général...

Pour 2017, la mesure que vous proposez ferait baisser le rendement de la contribution de 4,8 à 2,4 milliards d'euros, ce qui ne nous permettrait pas de sortir de la procédure de déficit excessif. Ne serait-ce que pour cette raison, je donne un avis défavorable à cet amendement.

En ce qui concerne l'éventuelle optimisation, le versement anticipé sera dans la plupart des cas estimé sur la base du compte de résultat prévisionnel, révisé dans les quatre mois suivant l'ouverture du second semestre de l'exercice, soit, pour la majorité des entreprises, révisé jusqu'en octobre. Les possibilités d'optimisation seront donc très limitées pour une contribution créée en novembre, soit après cette révision. Nous ne serions pas en novembre, je comprendrais l'argument mais, la Toussaint passée, il me semble moins pertinent.

Le rapporteur général a évoqué la comptabilisation des remboursements, qui fait l'objet de considérations très intéressantes du Haut Conseil des finances publiques (HCFP) dans son avis : « […] le montant retenu en déficit public 2017 dépendra in fine du calendrier de traitement des dossiers individuels par l'administration fiscale ». Autrement dit, le ministre – et il ne l'a pas infirmé hier quand j'ai évoqué la question – a la possibilité de gérer le montant effectif de remboursement et en comptabilité budgétaire et en comptabilité nationale – au sens où l'entend le traité de Maastricht – ; il peut donc fort bien ne pas dépenser 4,5 milliards d'euros mais seulement la moitié.

La commission rejette l'amendement.

Puis elle en vient à l'amendement CF4 de M. Éric Coquerel.

Partons du fait que nous sommes obligés de rembourser ces 10 milliards d'euros. Pour notre part, malgré la décision du Conseil constitutionnel, nous trouvons cela totalement injuste puisque, de fait, on nous affirme qu'il est impossible de taxer les filiales d'entreprises françaises à l'étranger dont on sait qu'elles participent de l'optimisation fiscale. C'est donc bien un mauvais coup qui est porté à ceux qui, comme nous, estiment qu'il faut redistribuer l'argent, en particulier taxer le capital.

Je remarque que ceux à qui vous faites beaucoup de cadeaux – suppression de l'impôt de solidarité sur la fortune (ISF), instauration d'une flat tax (prélèvement forfaitaire unique – PFU) – ont une curieuse manière de vous signifier que les investissements productifs ne sont pas leur priorité. Ils auraient pu par exemple accepter les 10 milliards d'euros et proposer au Gouvernement de les placer auprès de la Banque publique d'investissement. Non, ils demandent que les dividendes leur reviennent pour grossir le flot déjà énorme de ceux qu'ils ont reçus.

Voilà qui en dit long sur les préoccupations du monde de la finance, des actionnaires, par rapport à la politique que vous voulez mener. Je ne vois dès lors pas pourquoi nous leur ferions des cadeaux, pourquoi la nation paierait par le biais d'un déficit supplémentaire – déficit que vous n'êtes pas gênés d'aggraver dès lors qu'il s'agit de rembourser immédiatement les détenteurs de capitaux.

C'est pourquoi nous proposons de doubler la taxation des entreprises de façon que la contribution reste indolore pour les Français.

Dans votre propos, il s'agissait moins d'une défense de l'amendement que d'un propos général sur l'architecture du présent texte. Vous souhaitez doubler les taux des contributions, qui passeraient de 15 à 30 %, et, de fait, imposer plus de la moitié du bénéfice des entreprises, ce qui me paraît excessif. Les contributions visent à garantir le respect des engagements de la France. L'amendement va très au-delà et son adoption fragiliserait les entreprises les plus importantes du pays. Avis défavorable.

La commission rejette l'amendement.

Elle examine ensuite l'amendement CF15 du rapporteur général.

Le présent amendement vise à étendre le report de cinq jours pour effectuer les versements anticipés des nouvelles contributions, actuellement réservé aux entreprises qui clôtureront leur exercice le 31 décembre 2017, à toutes les entreprises qui paieront le dernier acompte d'IS le 15 décembre 2017, c'est-à-dire aux entreprises dont l'exercice sera clos jusqu'au 19 février 2018.

Ces entreprises sont en effet placées dans la même situation que celles qui clôturent leur exercice le 31 décembre, au regard du calendrier de paiement des acomptes d'IS sur lequel est adossé le paiement des contributions.

Le ministre a favorablement accueilli cette suggestion hier, lors de son audition, et a proposé de la concrétiser par voie d'instruction fiscale. Néanmoins, dans un souci d'intelligibilité et de clarté du droit, il semble préférable que cette consécration se fasse par la loi.

La commission adopte l'amendement.

Puis elle examine l'amendement CF16 du rapporteur général.

Afin de lever toute ambiguïté éventuelle, je propose de préciser que les nouvelles contributions ne sont pas admises parmi les charges déductibles pour l'établissement de l'IS, et de s'aligner ainsi sur ce qui est expressément prévu pour les autres contributions additionnelles telles que la contribution sociale de 3,3 % et la surtaxe Fillon de 10,7 %.

Est-il bien entendu, monsieur le rapporteur général, que les réductions d'impôt, les crédits d'impôt, les créances fiscales ne peuvent pas s'imputer sur cette contribution exceptionnelle ?

La commission adopte l'amendement.

Puis elle en vient à l'amendement CF7 de M. Fabien Roussel.

Le présent amendement concerne le remboursement de 1 milliard d'euros d'intérêts à verser au titre de la contribution exceptionnelle de 10 milliards d'euros. C'est énorme. Non seulement les entreprises qui vont en bénéficier distribuent 300 milliards d'euros de dividendes à leurs actionnaires, n'investissent pas dans l'appareil productif, dans la transition écologique, dans les salaires, dans le développement de l'économie nationale, mais, qui plus est, elles réclament l'argent avec les intérêts, autrement dit « le beurre et l'argent du beurre ». Nous proposons donc un moratoire sur le versement de ces intérêts que nous n'aurions de ce fait pas à rembourser.

Je ne filerai pas la métaphore fermière... Votre amendement ne pouvant en aucun cas avoir un effet rétroactif, on est bien obligé d'appliquer le droit. Avis défavorable.

Le versement d'intérêts ne résulte pas d'une décision de l'État : c'est le Conseil constitutionnel qui précise que des intérêts doivent être versés sur les sommes prélevées à partir de 2012, à un taux de 4,8 %. Donc, j'y insiste, il ne s'agit pas d'une décision politique mais de l'application d'une décision du Conseil constitutionnel. Pouvons-nous, en tant que législateurs, ne pas la respecter ? Ou alors il faut réviser la Constitution...

Si je comprends bien Mme de Montchalin, il s'agit du droit et nous ne pouvons pas faire autrement. Je viens de la séance publique où l'on nous explique qu'on ne peut pas trouver 1,5 milliard d'euros pour compenser la baisse des aides personnalisées au logement (APL) ! Voyez-vous à quel point il est choquant de rembourser 1 milliard d'euros d'intérêts à des gens qui depuis des années s'engraissent de la richesse du pays...

En tout cas les richesses partent de plus en plus de leur côté, au détriment des autres. Quand on nous parle du mammouth, il est bien de ce côté-là. Comprenez-vous à quel point tout cela est indécent ?

J'entends bien que c'est le droit, mais j'espère que vous allez accepter un amendement qui conduira, puisqu'ils exigent leur dû, à ce que vous leur fassiez un peu moins de cadeaux cette année. Il est incompréhensible de leur faire des milliards d'euros de cadeaux d'un côté et, de l'autre, de leur rembourser rubis sur l'ongle une somme qui dépasse l'entendement en matière de moralité et de justice.

J'espère bien qu'il y aura un jour une enquête approfondie sur ce tour de passe-passe, en particulier sur ce milliard d'euros qui va être rendu au titre des intérêts. Je rappelle qu'en 2012, le Conseil constitutionnel avait validé la taxe sur les dividendes, avant de la trouver inconstitutionnelle aujourd'hui, demandant même, avec le remboursement des intérêts, d'aller plus loin que ce que le Gouvernement avait prévu en provisionnant 5 milliards d'euros. Ce revirement du Conseil constitutionnel paraît suspect.

Soit : remboursons ce que le Conseil nous demande de rembourser mais, au moins, que votre proposition de relever l'IS aille plus loin afin que, précisément, ce milliard d'euros d'intérêts ne leur soit pas versé et que nous le récupérions.

En 2012, le Conseil constitutionnel n'avait pas été saisi de cette disposition : c'est une décision de la CJUE qui est à l'origine du contentieux.

Le Conseil constitutionnel nous demande de rembourser 10 milliards d'euros à 5 000 entreprises. La moitié de cette somme est financée par les plus grandes entreprises et l'autre moitié par l'État – à hauteur des provisions que nous avons votées lors de l'examen du projet de loi de programmation des finances publiques pour les années 2018 à 2022. Sur les 320 entreprises qui vont être mises à contribution, le ministre a indiqué hier que 220 contribueraient plus qu'elles ne seront remboursées. Aussi prononcez-vous des mots, que je ne répéterai pas, qui ne correspondent pas à la réalité de l'activité des entreprises en faveur de l'emploi.

Nous n'incriminions pas les entreprises mais les détenteurs du capital. Les entreprises, ce sont aussi les salariés.

C'est bien pourquoi vos propos ne peuvent pas s'appliquer aux salariés qui, tous les jours, travaillent pour produire la richesse sur laquelle se fonde notre économie.

Quand M. Roussel parle de tour de passe-passe, il faut avoir en tête que nous remboursons 10 milliards d'euros et que nous demandons à 320 entreprises de nous aider à en financer la moitié.

J'ai rédigé le recours auprès du Conseil constitutionnel dirigé contre la deuxième loi de finances rectificative pour 2012. Il est exact que nous n'avions pas développé d'argument sur l'article relatif à la création de cette taxe.

Vous le savez, lorsque le Conseil constitutionnel est saisi, il regarde tous les articles. En l'occurrence il n'a pas soulevé de problème. C'est d'ailleurs une réponse à l'observation de Patrick Hetzel : cette taxe de 3 % venait compenser une perte de recettes liée à l'annulation par la CJUE de la retenue à la source sur les OPCVM, François Pupponi s'en souvient.

Le Gouvernement avait pris la précaution, dans son exposé des motifs, de dire que cette taxe de 3 % sur les bénéfices n'était pas une mesure de rendement, visant à remplacer le dispositif précédent, mais d'incitation à ne pas distribuer de dividendes, à des fins d'autofinancement des entreprises. Et le Conseil constitutionnel n'a donc rien dit.

Pourquoi a-t-il annulé le 6 octobre dernier ? Parce que, en mai 2017, la CJUE a jugé cette taxe de 3 % contraire à la réglementation européenne puisqu'elle s'assimile à une double imposition des bénéfices de filiales qui, implantées dans l'Union européenne, ont déjà été taxés dans un autre pays. C'est imparable, même si nous ne l'avions pas vu.

Les entreprises françaises en ont tiré l'argument que leurs filiales en France se trouvent dans une situation d'inégalité par rapport aux filiales implantées ailleurs dans l'Union européenne, par exemple en Allemagne, et ont donc déposé une question prioritaire de constitutionnalité (QPC) au motif d'une rupture d'égalité.

Cette démarche était connue dès le mois de juin. C'est pourquoi j'ai dit hier au ministre que je n'étais pas content : il aurait pu nous informer quand il a présenté les décrets d'avance et d'annulation. De même, lorsque fin 2016, dans le projet de loi de finances rectificative, on avait étendu l'exonération de la taxe sur les dividendes aux groupes non fiscalement intégrés mais présentant les mêmes caractéristiques, Christian Eckert ne nous avait pas informé de l'évolution du contentieux. Il y a un vrai problème d'information de notre commission !

Dès lors que la QPC est lancée, en juillet, et que le Conseil d'État la transmet, le Conseil constitutionnel a alors pour seul choix de constater la rupture d'égalité et d'annuler la contribution frappant les dividendes qui viennent de filiales. En effet, même si eux-mêmes sont traçables, les dividendes sont distribués chaque année en partie à partir des réserves, pour lesquelles il n'y a pas de traçabilité. Le Conseil était donc obligé de tout annuler, ce qu'il a fait.

Mais on ne peut pas reprocher au Conseil constitutionnel d'avoir changé de position entre 2012 et 2017 : s'il a annulé en 2017, c'est à cause de la décision de la CJUE.

Effectivement, le Conseil constitutionnel aurait pu dire quelque chose à l'époque, mais il ne l'a pas fait. À l'avenir, si la loi de finances fait l'objet d'un avis conforme du Conseil constitutionnel, mais que certaines dispositions sont remises en cause par la CJUE, il me semble que – quitte à modifier la loi –, l'État devrait se voir appliquer intérêts et pénalités de retard uniquement s'il est de mauvaise foi, comme n'importe quel contribuable.

Monsieur Carrez, nous sommes nous aussi animés de la même volonté d'effectuer un travail sérieux, rigoureux, précis et complet. Avec Jean-Noël Barrot et d'autres, nous réfléchissons aux moyens d'évaluation et de contrôle de l'Assemblée, qu'il convient absolument de renforcer car on voit que bien des informations nous font défaut.

Le processus budgétaire, dans son ensemble, pose question au regard des délais, mais aussi de la qualité et du détail des données dont nous avons besoin pour nous prononcer de manière indépendante. Je sais que notre présidente de séance s'interroge comme moi sur la possibilité de disposer de moyens d'expertise externes, en recourant à de grands professionnels de la fiscalité internationale et européenne, qui connaissent très bien les pratiques des entreprises. Il serait intéressant que la commission des finances ou la mission d'évaluation et de contrôle (MEC) disposent pour cela du financement nécessaire car il nous faut de vrais experts pour pouvoir juger de la conformité au droit européen de ce qui nous est proposé par les services du Gouvernement.

La première fois, le Conseil constitutionnel s'était prononcé sur les filiales qui étaient placées dans la même situation que les filiales intégrées, c'est-à-dire détenues à plus de 95 %. Cette situation-là avait été réglée par un premier aménagement du texte. La portée de la décision européenne de mai 2017 est beaucoup plus large et le Conseil a dû en tirer les conséquences.

C'est en 2008 qu'a été instituée la QPC. Depuis, le Conseil constitutionnel considère qu'il faut laisser vivre le droit et ne soulève plus d'office de question de fond qui peut être traitée par une QPC.

La difficulté tient, comme le souligne le HCFP, aux incertitudes quant au chiffrage. Gilles Carrez l'a dit : on ne sait pas qui sont les gagnants et les perdants. Il n'est pas satisfaisant de travailler ainsi : le Gouvernement ne traite pas le Parlement comme il devrait l'être.

Par ailleurs, alors que le HCFP évoque des effets importants sur les finances publiques en 2018, le Gouvernement n'en tient pas compte. Il va bien falloir faire le parallèle avec le projet de loi de finances pour 2018 que nous sommes en train d'examiner.

Vous renvoyez la responsabilité à l'Union européenne, dont la décision se fonderait sur le droit et l'égalité entre différentes filiales d'un même groupe. Les Français vont ainsi constater une fois encore que l'Union est aux ordres des grandes multinationales, qui savent très bien utiliser le jeu entre les filiales et la maison mère pour faire de l'optimisation fiscale, du reporting...

À la demande de ces multinationales, l'Union européenne demande aujourd'hui à la France de rembourser l'intégralité de la somme en jeu, augmentée de 1,5 milliard d'euros d'intérêts. C'est énorme et complètement injuste.

J'y insiste : pourquoi, pour rembourser 10 milliards d'euros, ne faire contribuer les grandes entreprises qu'à hauteur de 5 milliards ?

Même depuis 2008, le Conseil constitutionnel peut encore s'autosaisir : c'est ce qu'il a fait, il y a trois ans, à propos des fameux arrêtés Miot. Et il ne s'agissait pas d'un cavalier budgétaire, mais d'un sujet fiscal pur !

Sans doute conviendrait-il par ailleurs de demander au ministre de nous donner l'état de toutes les QPC engagées sur des sujets similaires et, surtout, de chiffrer le risque budgétaire pour l'État. S'il est élevé, nous aurions intérêt à adopter des dispositions nous protégeant des éventuelles conséquences budgétaires des QPC en cours.

Christine Pires Beaune est rapporteure spéciale pour les remboursements et dégrèvements : qu'elle étende ses investigations à ces questions me semblerait une très bonne chose.

Monsieur Roussel, pour connaître un peu la CJUE, je puis vous assurer que, lorsqu'elle condamne la France pour des questions liées à la pollution ou aux droits des migrants, elle n'est pas la représentante d'un lobby mais elle dit le droit.

La commission des finances aurait en effet intérêt à disposer d'un regard sur l'ensemble des QPC, au-delà des contentieux en cours, car elles peuvent avoir des conséquences budgétaires et financières non négligeables.

Madame de Montchalin, la décision 2017-660 QPC du Conseil constitutionnel ne fait pas état d'intérêts moratoires à 4,8 %. Ce n'est pas elle qui les définit, mais la loi.

En se penchant sur les arrêtés Miot, le Conseil constitutionnel s'est saisi d'une question de procédure, en vertu de la règle de l'entonnoir.

L'importance des enjeux financiers sous-jacents justifie notre longue discussion. Nous convenons tous que nous devons avoir une meilleure visibilité des QPC et des contentieux, ainsi que de leurs conséquences.

La commission rejette l'amendement.

La commission examine l'amendement CF2 de M. Gilles Carrez.

Il faut absolument que nous disposions d'informations sur la distribution des gains et des pertes. Pour être sûrs que nous les ayons et parce que le ministre n'a pas répondu de manière précise hier, je demande qu'un rapport nous soit remis pour le 1er décembre prochain. Le ministre nous a semblé assez pressé et la loi devrait donc être promulguée avant cette date.

Le ministre a indiqué hier qu'il serait en mesure d'apporter des précisions très rapidement. Vous aurez cette discussion avec lui en séance ; dans l'attente, j'émets un avis défavorable sur votre amendement.

Les nouvelles contributions répondent à des impératifs budgétaires. Nous ne sommes pas dans un système gagnant-perdant. Si c'était le cas, cela poserait un problème au plan constitutionnel. Je rappelle, de manière presque perfide, pardonnez-moi, que, lorsque la surtaxe Fillon a été créée, cela a été perdant-perdant – et aucun rapport n'a été demandé.

L'amendement est retiré.

La commission adopte l'article 1er modifié.

Après l'article 1er

La commission est saisie de l'amendement CF3 de M. Gilles Carrez.

Cet amendement traite des intérêts moratoires. Depuis 2004, ils sont fixés au taux de 4,8 % par an, ce qui est tout à fait excessif compte tenu du niveau général des taux d'intérêt. Je propose de réduire ce taux de moitié, pour les seuls intérêts moratoires de l'État.

C'est un sujet qui aurait sa place dans le PLFR traditionnel de fin d'année pour examiner le sujet de manière plus globale que dans le présent PLFR, qui répond à une situation exceptionnelle.

J'ai justement rédigé l'amendement de façon qu'il ne concerne que l'État et trouve sa place dans le présent texte.

Ouvrir ce débat serait en effet très sain car il faut que les intérêts moratoires que paie l'État soient liés à la conjoncture économique et au niveau des taux d'intérêt. Je serais ravie, monsieur Carrez, de réfléchir aussi, avec vous, à une formule, car si tous les taux d'intérêt bougent, pourquoi ceux que paie l'État seraient-ils fixés dans la loi, par un chiffre arbitraire ?

La commission rejette l'amendement.

TITRE II

RATIFICATION DE DÉCRETS RELATIFS À LA RÉMUNÉRATION DE SERVICES RENDUS

Article 2 : Ratification d'un décret relatif à la rémunération de services rendus

La commission adopte l'article 2 sans modification.

TITRE III

DISPOSITIONS RELATIVES À L'ÉQUILIBRE DES RESSOURCES ET DES CHARGES

Article 3 et état A : Équilibre général du budget, trésorerie et plafond d'autorisation des emplois

L'amendement CF13 de M. Charles de Courson est devenu sans objet.

La commission adopte l'article 3 et l'état A sans modification.

Elle adopte ensuite la première partie du projet de loi, modifiée.

SECONDE PARTIE

MOYENS DES POLITIQUES PUBLIQUES ET DISPOSITIONS SPÉCIALES

TITRE Ier

AUTORISATIONS BUDGÉTAIRES POUR 2017. - CRÉDITS DES MISSIONS

Article 4 et état B : Budget général : ouvertures de crédits

La commission est saisie de l'amendement CF5 de M. Éric Coquerel.

Dans la continuité de ma précédente intervention, dès lors que nous sommes contraints de rembourser cette somme pharamineuse, non pas aux entreprises mais aux détenteurs de capitaux, il nous paraît incongru que ce soit l'État, la nation qui l'acquitte. C'est pourquoi nous demandons la suppression de l'article 4. Les entreprises qui ont versé 300 milliards de dividendes en cinq ans devraient se faire elles-mêmes ce cadeau somptueux.

Avis défavorable. En supprimant l'article 4, cet amendement supprimerait les crédits nécessaires au remboursement de la contribution de 3 % sur les montants distribués, ce qui reviendrait à ignorer la décision du Conseil constitutionnel.

Je reviens sur l'amendement précédent de M. Carrez. Il faisait économiser 500 millions d'euros à l'État et on l'a refusé ?

La commission rejette l'amendement CF5.

Elle adopte ensuite l'article 4 et l'état B sans modification.

TITRE II

RATIFICATION D'UN DÉCRET D'AVANCE

Article 5 : Ratification d'un décret portant ouverture et annulation de crédits à titre d'avance

La commission adopte l'article 5 sans modification.

Après l'article 5

J'avais déposé un amendement après l'article 5 mais il a été déclaré irrecevable et je ne comprends pas pourquoi dans la mesure où il était gagé. Nous débattons d'une loi de finances rectificative et mon amendement avait pour objectif de corriger une anomalie créant un déséquilibre concernant le financement des actions de formation des dirigeants des entreprises artisanales de la région Grand Est, où il existe un droit local et où il fallait donc procéder à une harmonisation. J'aimerais qu'on m'explique l'irrecevabilité de cet amendement, rédigé clairement et gagé.

Votre amendement destinait à une charge précise une majoration de recettes et créait à ce titre une charge. Il a donc été jugé irrecevable. Vous pouvez y retravailler et le rendre recevable d'ici à la séance.

La commission examine l'amendement CF6 de M. Éric Coquerel.

La logique de votre budget, c'est, pour reprendre les termes de M. Le Maire, mettre de l'argent dans le capital pour l'investissement de demain. Les cadeaux que vous faites à cet égard s'élèvent à quelque 9 milliards d'euros. C'était prévu, mais il se trouve qu'il faut aussi rembourser 10 milliards. De sorte que les détenteurs de capitaux recevront 10 milliards, auxquels vous ne vous attendiez pas, en plus des 9 milliards.

Une solution simple pour éviter cette inflation de cadeaux au capital serait de revenir sur les décisions que vous avez prises en matière d'ISF – 3,5 milliards – et de flat tax – 1,5 milliard –, ce qui, ajouté à l'impôt spécial sur les entreprises, permettrait d'atteindre 10 milliards. Ce serait même une bonne action en faveur de votre budget car, selon de nombreux économistes, la flat tax pèsera bien plus que 1,5 milliard en raison de l'effet d'aubaine qui conduira certains à transférer leurs revenus salariaux, ou leurs honoraires vers les dividendes. Votre budget risque donc d'être insincère et il vous manquera de l'argent en milieu d'année.

L'effet en 2017 de l'annulation d'un article du projet de loi de finances (PLF) pour 2018 n'a rien d'évident... Je ne peux rectifier des mesures qui ne sont pas encore en vigueur ! Qui plus est, vous proposez de supprimer l'impôt sur la fortune immobilière (IFI) et le PFU. Avis défavorable.

Nous pourrions amender le PLF 2018 par le biais du PLFR, en fonction de ce qui vient de se passer.

La commission rejette l'amendement.

Elle examine ensuite l'amendement CF11 de M. Fabien Roussel.

Si nous débattons aujourd'hui, c'est en raison d'une décision de l'Union européenne, que le Gouvernement est étrangement pressé d'appliquer.

La Commission européenne a, depuis 2015, multiplié des décisions de justice à l'encontre d'États qui ont accordé des aides illégales à de grandes entreprises comme Starbucks aux Pays-Bas ou Fiat au Luxembourg. Elle a aussi multiplié des décisions de justice à l'encontre de multinationales qui n'ont pas payé leurs impôts, comme Apple en Irlande.

Or, la Commission s'étonne que l'Irlande ne réclame pas ces impôts qui lui manquent ! Certains États font donc preuve de laxisme quand il s'agit d'appliquer les décisions de la Commission ; en France, en une semaine, on pond un projet de loi de finances rectificative pour rendre 10 milliards d'euros à quelques grandes entreprises financières qui ont distribué 300 milliards d'euros de dividendes !

L'amendement vise à ne pas faire payer ces milliards aux Français. Nous proposons donc de suspendre pour un an, dans le projet de loi de finances pour 2018 qui devrait bientôt revenir en nouvelle lecture devant l'Assemblée nationale, le PFU et l'IFI. Cela rapporterait 5 milliards d'euros et résoudrait le problème.

Avis défavorable. Même motif, même punition... Cet amendement manque son but ; il doit être déposé comme amendement au projet de loi de finances pour 2018, mais nous ne pouvons pas rectifier par ce collectif budgétaire des dispositions qui ne sont pas en vigueur. Et, sur le fond, vous proposez simplement le report du PFU et de l'IFI…

Je rappelle enfin que la Commission européenne ne rend pas de décisions de justice – celles-ci sont rendues par la CJUE – et que, si nous sommes réunis aujourd'hui, c'est en raison d'une décision du Conseil constitutionnel. Ce n'est pas du tout la même chose.

La commission rejette l'amendement.

Puis la commission adopte la seconde partie du projet de loi, sans modification.

Enfin, elle adopte l'ensemble du projet de loi, modifié.

Membres présents ou excusés

Réunion du vendredi 3 novembre 2017 à 12 heures

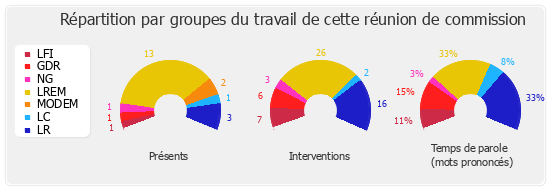

Présents. - M. Jean-Noël Barrot, Mme Émilie Cariou, M. Gilles Carrez, M. Jean-René Cazeneuve, M. Éric Coquerel, Mme Marie-Christine Dalloz, Mme Dominique David, Mme Stella Dupont, Mme Olivia Gregoire, M. Patrick Hetzel, M. Mohamed Laqhila, M. Michel Lauzzana, M. Fabrice Le Vigoureux, Mme Lise Magnier, Mme Amélie de Montchalin, Mme Cendra Motin, Mme Catherine Osson, M. François Pupponi, M. Fabien Roussel, M. Laurent Saint-Martin, Mme Marie-Christine Verdier-Jouclas

Excusés. - M. Jean-Louis Bourlanges, M. Jean-Louis Bricout, M. François Jolivet, Mme Véronique Louwagie, M. Olivier Serva, M. Éric Woerth