Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mardi 6 octobre 2020 à 9h00

La réunion

La commission examine la première partie du projet de loi de finances pour 2021 (n° 3360) (M. Laurent Saint-Martin, rapporteur général).

Mes chers collègues, notre ordre du jour appelle l'examen de la première partie du projet de loi de finances (PLF) pour 2021.

Je rappelle que nous avons commencé nos travaux sur ce texte le lundi 28 septembre, jour de sa présentation en Conseil des ministres, en auditionnant le président du Haut Conseil des finances publiques, puis les ministres Bruno Le Maire et Olivier Dussopt.

L'examen en séance publique de la première partie est prévu du lundi 12 au lundi 19 octobre, le vote solennel étant prévu pour le mardi 20, après les questions au Gouvernement.

Je me permets, par ailleurs, de devancer les interrogations que vous pourriez avoir quant à la mise en ligne des évaluations préalables des articles du PLF – vous savez qu'elles les accompagnent pour permettre de mieux les comprendre : cette année, les évaluations préalables n'ont pas été disponibles très rapidement, en tout cas pas avant l'expiration du délai de dépôt des amendements en commission, puisqu'elles n'ont été mises en ligne que samedi dernier. On peut le regretter, car cela a rendu l'analyse des articles moins évidente. Cela vaut également pour le rapport économique, social et financier.

Au total, 1 468 amendements ont été déposés en commission, contre 1 576 l'an dernier et 1 467 il y a deux ans. Une fois soustraits les amendements irrecevables et ceux retirés avant discussion, il reste un peu moins d'amendements que l'année dernière : 1 070 contre 1 139 – et 1 124 en 2018.

Le nombre très élevé d'amendements en discussion n'inclut pas, naturellement, les 340 amendements que j'ai été contraint de déclarer irrecevables en application des dispositions de l'article 40 de la Constitution et de la loi organique relative aux lois de finances (LOLF).

Je vous rappelle toutefois que vous pourrez redéposer avec succès – ce qui ne préjuge pas du vote… – bon nombre de ces amendements, soit en commission à l'occasion de l'examen des articles de la seconde partie, soit pour l'examen en séance. Dans ce deuxième cas, la fonction « redépôt » de l'interface Eloi facilite beaucoup les choses.

Le fait que des amendements soient irrecevables en première partie de la loi de finances ne veut pas dire qu'ils le soient également en seconde partie. C'est le cas en particulier de tous les amendements portant sur des impositions de toute nature qui ne sont pas affectées à l'État mais à la sécurité sociale, aux collectivités territoriales ou à des organismes exerçant des missions de service public. Cela vaut notamment pour les amendements, assez nombreux, portant sur la taxe d'enlèvement des ordures ménagères (TEOM), la taxe foncière sur les propriétés bâties, la taxe d'aménagement. C'est également le cas, par exemple, d'amendements proposant de modifier des garanties de l'État.

N'ont pas plus leur place en première partie des amendements qui n'ont pas d'incidence sur l'équilibre budgétaire de l'État en 2021. Cela concerne notamment des amendements réformant ou créant des crédits d'impôt ou des réductions d'impôt à compter du 1er janvier prochain. En effet, dans la mesure où le bénéfice de ces dispositions ne se traduira pour le contribuable qu'avec une année de retard, ces amendements ont leur place en deuxième partie. En revanche, lorsqu'une proposition de réforme d'un crédit d'impôt ou d'une réduction d'impôt s'accompagne d'un effet d'aubaine, pour des dépenses engagées en 2020, cela permet à l'amendement d'avoir sa place en première partie – même si cela est sans doute de nature à l'affaiblir aux yeux du rapporteur général…

Le placement par erreur en première partie d'amendements qui auraient eu toute leur place en seconde partie a concerné cette année 254 amendements. Cela fait beaucoup, mais vous aurez tout loisir de les redéposer en seconde partie.

Cela ne sera en revanche pas possible pour les amendements – en nombre heureusement assez limité : trente-six au total – qui n'avaient aucun rapport avec la loi de finances, dont le domaine est strictement protégé par la LOLF et par la jurisprudence du Conseil constitutionnel.

J'ai également dû déclarer irrecevables des amendements qui n'étaient pas gagés mais qui, s'ils l'avaient été correctement, auraient trouvé leur place en première partie du PLF. Vous pourrez donc les redéposer, assortis du bon gage, en vue de la séance publique. Leur nombre est également limité – vingt-huit au total.

Enfin, quelques amendements se sont heurtés à la jurisprudence habituelle, qui n'est pas propre aux lois de finances, de l'article 40 de la Constitution, à savoir l'impossibilité d'augmenter une charge publique. Par exemple, on ne peut pas proposer d'élargir le champ d'application de la disposition MaPrimeRenov'sans encourir cette irrecevabilité, car il s'agit d'une prime, et non d'un crédit d'impôt. Ces amendements ne peuvent pas être corrigés pour être rendus recevables. Heureusement, leur nombre est faible : seulement vingt-deux.

Au total, la plus grande partie des amendements que j'ai dû déclarer irrecevables – 282 sur 340 – pour la première partie du PLF pourront bénéficier rapidement, à un titre ou à un autre, d'une « seconde chance ».

Je souhaite aborder un dernier point, qui est la discipline devant présider à nos débats. Nous disposons de six séances pour examiner les amendements portant sur la première partie. L'an dernier, nous avions six séances et demie, pour un nombre d'amendements légèrement supérieur. Il est possible de tenir les délais que nous nous sommes impartis, c'est-à-dire de ne pas aller au delà de demain soir, si le temps de présentation des amendements est respecté et si l'on évite les redondances pour des amendements identiques. Sans oublier que bon nombre d'entre eux ont déjà été examinés les années précédentes ou lors des trois collectifs de cette année, et se verront réserver la même réponse… Ajoutons que certaines collègues ignorent la discipline, mais ne restent pas jusqu'au bout des débats, ce qui est un peu gênant pour ceux qui la respectent, et qui sont là du début à la fin.

Je souscris en tout point à vos propos, monsieur le président. Je suis ravi de tous vous retrouver pour mon premier PLF en tant que rapporteur général. Un certain nombre d'amendements sont ce que nous appelons dans notre jargon des marronniers : nous en avons déjà discuté les années précédentes ou dans le cadre d'autres textes parfois récemment. Je me bornerai à des réponses assez courtes – n'en prenez pas ombrage –, car mon avis sur ces marronniers n'a pratiquement jamais changé. Vous pourrez éventuellement relancer le débat de fond sur une politique fiscale en séance, avec le ministre.

Je vais vous donner les chiffres dans quelques minutes – le temps de faire une décomposition du total.

Article liminaire : Prévisions de solde structurel et de solde effectif de l'ensemble des administrations publiques de l'année 2021, prévisions d'exécution 2020 et exécution 2019

La commission examine en discussion commune les amendements I-CF1426 de Mme Valérie Rabault, I-CF223 et I-CF222 de Mme Marie-Christine Dalloz.

Comme tous les ans, cet amendement I-CF1426 revient sur les soldes structurel et conjoncturel : il s'agit de minorer le solde conjoncturel et, à l'inverse, de majorer le solde structurel.

Nos amendements I-CF223 et I-CF222 sont l'occasion d'appeler l'attention du Gouvernement et de la majorité sur le fait que ce PLF ne règle rien en ce qui concerne le déficit structurel. On comprend que le déficit conjoncturel soit affecté par la crise, mais la dégradation structurelle par rapport à la trajectoire prévue par la loi de programmation des finances publiques me paraît dangereuse. Je crois que je n'ai pas besoin de revenir sur le niveau du déficit et ses conséquences pour l'avenir… Nous le disons depuis longtemps : rien n'a été fait, en réformes de fond, pour régler le problème du déficit structurel.

Le deuxième amendement vise à alerter le Gouvernement sur la trop forte dégradation du solde structurel annoncé pour 2021.

Nous débattons des soldes conjoncturel et structurel au début de chaque texte financier. S'agissant de l'exercice 2021, les prévisions macroéconomiques sont forcément très incertaines compte tenu de la crise sanitaire – il faut avoir l'humilité de le reconnaître. Dans son avis, le Haut Conseil des finances publiques a néanmoins jugé sincères, crédibles, plausibles celles du Gouvernement.

Je partage totalement la vigilance de Mme Dalloz en ce qui concerne le solde structurel, mais il est normal qu'il se dégrade aussi en temps de crise – beaucoup moins, heureusement, que le solde conjoncturel. En pareil contexte, les économies de structure et la baisse de la dépense publique ne sont pas une priorité : je l'assume totalement. En revanche, nous aurons besoin, au premier semestre 2021, d'une trajectoire de redressement des finances publiques aussi claire que possible, dans le cadre d'une loi de programmation. Comme je l'ai dit lors de l'audition de M. Moscovici, nous ne pourrons le faire que lorsque la crise sanitaire sera derrière nous ; sinon, nous serons en permanence en train de revoir certaines prévisions conjoncturelles et structurelles.

Par conséquent, avis défavorable.

La commission rejette successivement les amendements I-CF1426, I-CF223 et I‑CF222.

Elle est saisie des amendements I-CF1302 et I-CF1307 du président Éric Woerth.

Ces deux amendements ont d'abord pour vocation de susciter un débat en séance publique, avec le Gouvernement, sur le niveau de l'endettement et le financement des dépenses liées à la crise. Les ratios d'endettement et de déficit marquent un réel décrochage, en pourcentage de recettes fiscales de l'État, et nous n'avons pas de véritables perspectives de financement dans les trois ou quatre ans à venir. Mais c'est davantage un débat de séance qu'un débat de commission…

Les amendements I-CF1302 et I-CF1307 sont retirés.

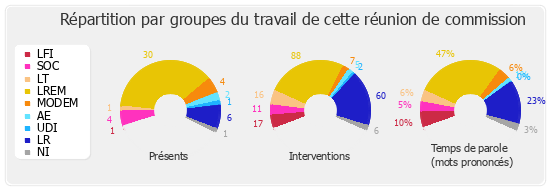

Je peux maintenant répondre à la question de Mme Rouaux. Sur les 1 468 amendements déposés, outre les dix amendements de la commission du développement durable, 108 amendements ont été déposés par des députés du groupe AGIR ensemble, 63 par des députés du groupe Écologie Démocratie Solidarité, 61 par des députés du groupe Gauche démocrate et républicaine, 81 par des députés du groupe La France insoumise, 163 par des députés du groupe La République en Marche, 681 par des députés du groupe Les Républicains – ce qui témoigne d'une grande créativité –, 161 par des députés du groupe Libertés et Territoires, 82 par des députés du groupe Mouvement démocrate et Démocrates apparentés, 35 par des députés du groupe Socialistes et apparentés, et 23 par des députés du groupe UDI & Indépendants.

La commission adopte l'article liminaire sans modification.

PREMIÈRE PARTIE :

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE FINANCIER

TITRE PREMIER

DISPOSITIONS RELATIVES AUX RESSOURCES

I.– IMPÔTS ET RESSOURCES AUTORISÉS

A.– Autorisation de perception des impôts et produits

Article 1er : Autorisation de percevoir les impôts et produits existants

La commission adopte l'article 1er sans modification.

B.– Mesures fiscales

Article 2 : Indexation sur l'inflation du barème de l'impôt sur le revenu pour les revenus 2020 et des grilles de taux par défaut du prélèvement à la source

La commission examine en discussion commune les amendements I-CF1191, I‑CF1173 et I-CF1208 de Mme Christine Pires Beaune.

L'article 2 tend à revaloriser le barème de l'impôt sur le revenu (IR) pour tenir compte de l'inflation, comme nous le faisons chaque année. Pour 2021, le Gouvernement prévoit une évolution de 0,2 %. À la lumière d'une récente publication de l'Institut national de la statistique et des études économiques (INSEE) sur l'évolution du niveau de vie, l'amendement I-CF1191 propose plutôt une revalorisation de 0,8 %.

Ce budget est marqué par un déséquilibre entre les réductions d'impôt, notamment ceux de production, et les mesures concernant les ménages. L'article 2 vise à neutraliser les effets de l'inflation s'agissant de l'impôt sur le revenu. C'est plutôt une bonne mesure, mais les 1 % de Français les plus riches pourraient contribuer un peu plus aux efforts dans la situation assez exceptionnelle que nous connaissons. Tel est l'objet de l'amendement I-CF1173.

Depuis la présentation du projet de loi de financement de la sécurité sociale (PLFSS), le 29 septembre dernier, nous savons que les assurances complémentaires santé seront mises à contribution pour le remboursement des dettes résultant du plan de relance. Dans le même esprit – faire participer les mieux lotis à l'effort national de reconstruction –, l'amendement I-CF1208 tend à créer pour 2021 et 2022, c'est-à-dire le temps du plan de relance, une nouvelle tranche d'impôt sur le revenu, supérieure de quatre points à la dernière tranche actuelle et applicable uniquement aux plus hauts revenus – les derniers 0,1 %.

Il faut regarder précisément qui souffre de la crise. Il faut concentrer, comme nous le faisons depuis le début de la crise, les efforts de soutien sur les ménages les plus fragiles. Au demeurant, l'augmentation de 0,2 % prévue suit l'inflation hors tabac, comme de coutume. Je rappelle aussi que nous avons réduit de 5 milliards d'euros l'impôt sur le revenu des ménages en 2020, ce qui était inédit. Nous avons démontré notre capacité à réduire la fiscalité des ménages, il faut s'y tenir. Je vous propose de retirer ces amendements, à défaut de quoi j'émettrai un avis défavorable.

La commission rejette successivement les amendements I-CF1191, I-CF1173 et I-CF1208.

Elle examine en discussion commune les amendements I-CF224 de Mme Marie-Christine Dalloz et les amendements identiques I-CF186 de M. Marc Le Fur, I-CF345 de Mme Véronique Louwagie et I-CF389 de Mme Émilie Bonnivard.

L'amendement I-CF224, comme l'amendement I‑CF186, propose de revenir sur une mesure profondément injuste adoptée par le Gouvernement précédent : le plafonnement du quotient familial, dispositif que le groupe Les Républicains considère comme essentiel à une politique d'encouragement de la natalité, et donc au remplacement des générations – question qu'on élude systématiquement, bien à tort. Cette réforme adoptée dans le cadre du PLF pour 2013 a durement touché les familles aux revenus moyens.

Avis défavorable. Nous avons chaque année ce débat de fond sur la fiscalité familiale : je ne crois pas qu'il faille revenir sur ce qui a été fait au cours du quinquennat précédent. Nous avons démontré, je l'ai dit, notre volonté de réduire la fiscalité des familles et de l'ensemble des ménages. Nous voulons le faire prioritairement pour ceux qui souffrent davantage de la crise. Or j'ai fait un calcul sur Leximpact : il faudrait que les revenus d'un ménage ayant trois enfants soient supérieurs à 7 000 euros pour que le foyer fiscal bénéficie d'une baisse d'impôt grâce à votre amendement. Je ne pense pas que ce soit notre cible prioritaire, même si j'entends bien que c'est davantage un débat de fond, d'idées et de principes qu'un débat fiscal. J'ajoute que la majorité a contribué à la politique de natalité depuis le dernier PLF : M. Holroyd et Mme Peyrol ont agrandi leurs familles respectives (Sourires).

(Sourires.)

Ce n'est pas seulement une question de fond, idéologique ou de principe, même si je pourrais vous taquiner sur ce point : La République en Marche ayant dérivé à droite, nous saurons le jour où vous voterez pour ce type d'amendement que vous êtes prêts à adhérer aux Républicains… Il s'agit aussi d'une question économique. On parle beaucoup de la faiblesse de la croissance potentielle. Or la démographie, selon le modèle néoclassique de Solow, est essentielle pour la croissance. La question n'est pas uniquement de savoir s'il faut aider les familles – vous aurez compris ce que j'en pense : il faut aussi avoir une réflexion économique sur la croissance potentielle. À cause du déficit démographique, on va chercher ailleurs les travailleurs, ce qui implique évidemment des coûts induits. Peut-être vaudrait-il mieux investir dans notre croissance naturelle que dans une croissance externe.

La commission rejette successivement l'amendement I-CF224 et les amendements identiques I-CF186, I-CF345 et I-CF389.

La commission adopte l'article 2 sans modification.

Après l'article 2

La commission examine les amendements identiques I-CF196 de M. Marc Le Fur et I-CF197 de M. Fabrice Brun.

L'amendement I-CF197 tend à appliquer un abattement temporaire aux revenus fonciers tirés de la location d'un bien à un jeune agriculteur. Cette mesure concrète facilitera la libération du foncier au profit de l'installation d'agriculteurs.

Ces amendements sont régulièrement redéposés chaque année, et reviendront sans doute en séance. Mon avis n'a pas changé : défavorable.

La commission rejette les amendements I-CF196 et I-CF197.

Elle est saisie de l'amendement I-CF1042 de Mme Lise Magnier.

Cet amendement permettra de mettre fin à une insécurité juridique relative à la rémunération des fonctions techniques des associés, sans contrat de travail, de sociétés ayant pour objet l'exercice d'une profession libérale soumise à un statut législatif ou réglementaire.

Cela me paraît une bonne idée. Afin de bien sécuriser juridiquement l'amendement, je vous propose néanmoins de le retirer et de le retravailler de concert, si possible, d'ici à la séance ; je pourrai alors lui donner un avis favorable.

L'amendement I-CF1042 est retiré.

Article additionnel après l'article 2 : Régime fiscal de la prestation compensatoire versée pour partie sous forme de rente et de la contribution aux charges du mariage

La commission examine l'amendement I-CF1013 de Mme Patricia Lemoine.

Le présent amendement a pour objet de tirer les conséquences de deux décisions prises en 2020 par le Conseil constitutionnel, en réponse à des questions prioritaires de constitutionnalité, au sujet du régime fiscal des prestations compensatoires versées en cas de divorce et de la déductibilité de la contribution aux charges du mariage.

Lorsque la prestation compensatoire est versée pour partie sous la forme d'un capital libéré dans les douze mois suivant le jugement ou la convention de divorce et pour partie sous la forme d'une rente, les versements en capital ouvriront droit à une réduction d'impôt.

Il permettra par ailleurs de déduire la contribution aux charges du mariage du revenu imposable de l'époux qui la verse, même lorsque le montant n'a pas été fixé ou homologué par le juge, les sommes admises en déduction étant corrélativement imposables entre les mains de l'époux bénéficiaire dans les conditions prévues à l'article 80 quater du code général des impôts.

C'est une proposition pertinente pour assurer le respect du principe constitutionnel d'égalité. Avis favorable.

La commission adopte l'amendement I-CF1013 ( amendement 1118 ).

Après l'article 2

Elle est saisie de l'amendement I-CF1230 de M. Julien Aubert.

La suppression de l'exonération d'impôt sur le revenu pour les majorations de retraite ou de pension accordées au titre des enfants élevés ou à charge s'est traduite par un alourdissement de l'impôt pour un grand nombre de foyers fiscaux, parfois non imposables jusqu'alors. Nous proposons de revenir en arrière afin d'alléger la charge fiscale de personnes qui ont élevé des enfants.

L'avantage fiscal bénéficiait à hauteur de 40 % du total au dernier décile : je ne suis pas certain que revenir à la situation antérieure soit la priorité en temps de crise, d'autant que cela coûterait 1,4 milliard d'euros à l'État. J'émets un avis défavorable.

Ce sont traditionnellement les gens qui ont de gros revenus qui bénéficient de gros abattements d'impôt : c'est proportionnel… Les derniers déciles ont aussi le droit d'avoir des abattements fiscaux : cela aussi fait partie de la solidarité nationale, et contribue à un meilleur consentement à l'impôt.

La commission rejette l'amendement I-CF1230.

Elle examine l'amendement I-CF1221 de M. Julien Aubert.

Je propose d'exonérer d'impôt sur le revenu la rémunération d'un proche aidant versée grâce à l'allocation personnalisée d'autonomie (APA). Ce sera une mesure de solidarité intergénérationnelle. Dans la situation de crise que nous vivons, nous avons plutôt intérêt à renforcer ce type d'aide. Si elle disparaît, cela finira inévitablement par peser sur les comptes sociaux car il faudra bien faire appel à des dispositifs d'aide de nature publique.

Si je comprends bien, votre amendement concerne un emploi familial qui est rémunéré par l'APA. Personnellement, je ne connais pas beaucoup de situations de ce type, mais il doit s'en trouver, je n'en doute pas. Ce serait un peu fromage et dessert, si vous me permettez l'expression. Je suis d'accord sur le fait que la solidarité intergénérationnelle doit absolument être améliorée et je pense qu'il y a probablement des outils pour le faire, mais je ne crois pas qu'il faille accorder un avantage fiscal en plus de l'aide sociale reposant sur le financement par l'APA de l'emploi, parce qu'il serait intrafamilial : c'est ou l'un ou l'autre. J'émets un avis défavorable.

L'amendement I-CF1221 est retiré.

La commission est saisie de l'amendement I-CF1330 de M. Jean-Noël Barrot.

En vue de renforcer les fonds propres des entreprises, l'amendement I-CF1330 propose d'autoriser le transfert de jours épargnés dans le cadre du compte épargne-temps (CET) ou de jours de repos, en l'absence de CET, vers un plan d'épargne d'entreprise, à condition que les sommes concernées servent à l'acquisition de titres de l'entreprise ou de parts ou actions de fonds d'actionnariat.

Nous avons déjà eu ce débat lors de l'examen des projets de loi de finances rectificative (PLFR). M. Barrot avait lui-même reconnu que la défiscalisation proposée visait essentiellement à rendre l'amendement recevable en loi de finances : la vraie volonté politique était de porter de dix à vingt le nombre de jours pouvant être transférés du CET vers un plan d'épargne d'entreprise. Je vous propose de retirer votre amendement, comme précédemment cette année, et d'en redébattre éventuellement en séance publique.

L'amendement I-CF1330 est retiré.

La commission examine l'amendement I-CF75 de M. Fabrice Brun.

Nous nous sommes demandé comment soutenir à la fois le pouvoir d'achat de nos concitoyens, en particulier les salariés, et le commerce de proximité. L'amendement I-CF75 tend à doubler le plafond dans la limite duquel les bons d'achat et les cadeaux attribués aux salariés peuvent bénéficier d'une exonération – ledit plafond passerait de 169 à 338 euros. Ce sera une prime au pouvoir d'achat, servant à des dépenses dans les commerces de proximité. Tout le monde y gagnera : les salariés, les employeurs et nos commerçants.

Le fait que cet amendement permette de sécuriser juridiquement ces exonérations me paraît intéressant. En revanche, je ne souhaite pas que soient modifiés le champ et les modalités d'application actuels de ces exonérations. Je vous propose donc de retirer votre amendement et de le retravailler ensemble d'ici à la séance, dans le seul objectif de sécuriser le dispositif.

Vous avez raison d'insister sur la sécurisation juridique. Une jurisprudence pourrait mettre en danger ces exonérations. Je suis prêt à retirer mon amendement et à le retravailler en vue de la séance, dans l'espoir d'obtenir alors un avis favorable.

Ce qui est étonnant dans ce dispositif, c'est que ce soit une décision administrative qui définisse l'assiette de l'impôt.

C'est une situation totalement anticonstitutionnelle. On ne peut pas accepter des exonérations sans base législative. Cet amendement est plein de bon sens ; reste à savoir comment le calibrer, et à quel niveau.

L'amendement I-CF75 est retiré.

La commission examine en discussion commune les amendements I-CF346 et I-CF347 de Mme Véronique Louwagie.

Nous avons un réel problème d'attractivité vis-à-vis des professionnels de santé dans nos territoires ruraux. Des dispositifs fiscaux avantageux pour l'installation de médecins libéraux ont été adoptés sous les deux précédentes législatures mais il existe une disparité avec les professionnels hospitaliers. Ces deux amendements, le second étant de repli, visent à appliquer aux praticiens hospitaliers les incitations fiscales dont bénéficient les médecins libéraux. La crise de la covid-19 vient de montrer que nous avons besoin de professionnels de santé dans nos hôpitaux partout sur le territoire national.

C'est un sujet important : on ne peut pas ignorer la question des personnels médicaux exerçant en milieu rural. Mais pourrait-on y répondre grâce à votre amendement ? Je ne le pense pas. L'exonération d'IR a du sens dans le cas des médecins libéraux : ils sont exposés à une prise de risque que ne connaissent pas, par définition, les personnels médicaux salariés – ou alors c'est d'une manière différente. Mais dans le cas de ces derniers, je ne crois pas que la réponse doive passer par une exonération de l'impôt sur le revenu.

Il faudrait, en revanche, mieux mettre en lumière certaines mesures récentes prises spécifiquement pour les zones sous-denses et regarder davantage leur efficacité, qu'il s'agisse de l'exonération de contribution foncière des entreprises (CFE), adoptée grâce à M. Dive, des exonérations de cotisations sociales pour les jeunes médecins introduites par la loi de financement de la sécurité sociale pour 2020, ou encore de celles sur les rémunérations au titre de la permanence des soins. Même si cela concerne davantage la sécurité sociale que le budget de l'État, il faudrait peut-être réaliser un contrôle et une évaluation assez fine du fonctionnement de ces dispositifs dans les zones sous-denses. Nous devrions faire un point d'étape rapidement pour voir si les choses ont commencé à bouger : je rappelle qu'une des priorités de la stratégie Ma Santé 2022 était de lutter contre la désertification médicale en zone rurale. En attendant, avis défavorable sur ces deux amendements.

La commission rejette successivement les amendements I-CF346 et I-CF347.

Elle est saisie des amendements identiques I-CF3 de M. Marc Le Fur, I-CF24 de M. Pierre Cordier et I-CF114 de M. Dino Cinieri.

Ces amendements visent à alléger les cotisations des entreprises sur les heures supplémentaires afin de leur permettre de se relancer dans le contexte actuel.

Nous avons adopté une disposition temporaire de bon aloi dans une loi de finances rectificative cette année : nous avons intérêt à revenir, à partir de 2021, au droit commun, c'est-à-dire aux conditions prévues dans le cadre des mesures d'urgence de la fin de l'année 2018. Avis défavorable.

La commission rejette successivement les amendements I-CF3, I-CF24 et I-CF114 .

Elle examine en discussion commune les amendements identiques I-CF1 de M. Marc Le Fur et I-CF22 de M. Fabrice Brun, ainsi que les amendements identiques I-CF10 de M. Pierre Cordier, I-CF111 de M. Dino Cinieri et I-CF762 de Mme Marie-Christine Dalloz.

Alors que notre pays connaît une relance en accordéon dans de nombreux secteurs, nous gagnerions à faire preuve de davantage de flexibilité et à encourager davantage les acteurs économiques à récompenser les efforts. Dans cet esprit, l'amendement I-CF22 a pour objet d'étendre la défiscalisation des heures supplémentaires. C'est une mesure de soutien du pouvoir d'achat simple, concrète et efficace. L'amendement I-CF10 a le même objet.

La loi de finances rectificative du 25 avril 2020 a modifié l'article 81 quater du code général des impôts en prévoyant que les heures supplémentaires effectuées par les salariés du 16 mars 2020 à la fin de l'état d'urgence sanitaire, soit le 10 juillet au soir, seraient exonérées d'impôt sur le revenu et de cotisations sociales dans la limite de 7 500 euros par an, alors que le plafond était de 5 000 euros depuis le 1er janvier 2019. L'amendement I‑CF111, comme l'amendement I-CF1, vise à prolonger cette mesure jusqu'au 31 décembre prochain.

La reprise d'activité étant très variable selon les secteurs, il convient d'accompagner les entreprises qui ont un besoin ponctuel de main-d'œuvre supplémentaire et qui, n'étant pas enclines à recruter dans le contexte actuel, préfèrent s'appuyer sur le savoir-faire de leurs salariés en poste. Voilà pourquoi notre amendement I‑CF762 tend lui aussi à reconduire le dispositif temporaire précédemment adopté.

La commission rejette les amendements identiques I-CF1 et I-CF22, puis elle rejette les amendements identiques I-CF10, I-CF111 et I-CF762.

Elle examine ensuite, en discussion commune, les amendements I-CF112 de M. Dino Cinieri et I-CF33 de M. Fabrice Brun.

L'amendement I-CF112 vise à mieux reconnaître le rôle de l'ensemble des soignants qui ont été en première ligne pendant la crise du covid-19 en relevant le plafond de l'exonération d'impôt sur le revenu des heures supplémentaires effectuées par les personnels soignants, médicaux, paramédicaux et ambulanciers visés par le décret du 11 juin 2020.

L'amendement I-CF33 vise à améliorer le pouvoir d'achat et cible les soignants, les ambulanciers et les professions paramédicales ayant effectué des heures supplémentaires lorsqu'ils étaient en première ligne face au covid. À cette fin, il relève le plafond de l'exonération d'impôt sur le revenu des heures supplémentaires pour les personnes concernées par le décret du 11 juin 2020.

Même avis défavorable que pour les précédents amendements, non parce que le sujet n'est pas intéressant, mais parce que je ne souhaite pas que nous modifiions les dispositions relatives aux heures supplémentaires pour 2021. Le Ségur de la santé fournit l'occasion d'aborder ces débats. Nous serons attentifs aux avancées en direction de ces publics lors de l'examen du PLFSS.

La commission rejette successivement les amendements I-CF112 et I-CF33.

Puis, suivant l'avis défavorable du rapporteur général, elle rejette l'amendement I‑CF348 de Mme Véronique Louwagie.

Elle en vient ensuite aux amendements identiques I-CF76 de M. Fabrice Brun et I‑CF255 de Mme Marie-Christine Dalloz.

L'objet de l'amendement I-CF255 est de fournir rapidement du travail aux entreprises du bâtiment et des travaux publics tout en s'attaquant au problème des passoires thermiques. En permettant aux bailleurs sociaux de déduire sans limite de leur revenu les déficits fonciers issus de travaux de rénovation thermique, on traiterait la question environnementale chère à la majorité tout en permettant aux entreprises locales de programmer leur activité pour les mois à venir.

En PLFR 3, nous nous étions demandé quels étaient les meilleurs outils fiscaux et d'aide publique pour inciter à la rénovation thermique des bâtiments. C'est l'une des priorités du plan de relance, notamment grâce à l'extension bienvenue de MaPrimeRénov'à de nouveaux foyers, mais aussi aux propriétaires bailleurs, comme le demandait très pertinemment le président de notre commission.

Exclure les dépenses de rénovation énergétique de la limite applicable aux déficits fonciers déductibles du revenu ferait doublon avec ce dispositif. Concentrons nos efforts sur la bonne application de MaPrimeRénov', qui n'est pas une mince affaire – il faudra un gros choc de simplification auquel nous, parlementaires, devrons travailler. De plus, le mécanisme du déficit foncier est déjà très avantageux, puisqu'il échappe notamment au plafonnement global des niches fiscales.

Avis défavorable.

Monsieur le rapporteur général, si vous n'êtes pas favorable à l'amendement, le seriez-vous à un relèvement du plafond de 10 700 euros pour l'imputabilité des déficits fonciers sur le revenu global, qui n'a pas été modifié depuis des années ? Si oui, je déposerai un amendement en ce sens.

Plutôt que d'exclure certains types de travaux du plafond, pourquoi ne pas relever celui-ci, inchangé, de mémoire, depuis au moins quinze ans, et qui n'a jamais été indexé sur le coût de la construction, par exemple ?

Le montant du plafond est suffisamment généreux et la durée d'imputation sur les revenus fonciers est longue : le dispositif est clairement avantageux.

L'imputation du surplus éventuel de déficit foncier sur les revenus fonciers est tout de même possible pendant dix ans ! Je ne suis pas certain que les pays voisins proposent un avantage fiscal équivalent.

Si vous souhaitez que nous ayons ce débat, mes chers collègues, déposez des amendements pour actualiser le plafond.

La commission rejette les amendements I-CF76 et I‑CF255.

Suivant l'avis du rapporteur général, elle rejette ensuite l'amendement I-CF190 de Mme Marie-Christine Dalloz.

Puis elle aborde l'amendement I-CF1231 de M. Julien Aubert.

Cet amendement vise les catégories de contribuables les plus fragiles : les personnes âgées de plus de 65 ans et celles qui sont frappées d'invalidité, très dépendantes de la politique de revalorisation des pensions et allocations. Nous proposons de doubler le montant de l'abattement spécifique qui les concerne déjà, afin de compenser l'augmentation de la CSG et de l'indice des prix à la consommation et de mieux les armer face à la tempête qui s'annonce.

Avis défavorable. D'une manière générale, je plaide pour la stabilité de la fiscalité des ménages. Plusieurs mesures s'appliquent déjà aux publics cités, dont l'abattement de 10 % sur les pensions de retraite et la majoration de quotient familial destinée aux contribuables invalides. Nous avons allégé la fiscalité des ménages de 22 milliards d'euros depuis 2017.

On ne doit répondre à la crise ni par une hausse d'impôts pour les particuliers, ni non plus, raisonnablement, par une baisse. Il faut appréhender la trajectoire de nos finances publiques. Nous réduisons les impôts des entreprises et nous leur apportons des aides publiques au nom de la compétitivité et de l'emploi, mais, je le répète, je ne souhaite pas que nous touchions à la fiscalité des ménages. Tous les amendements en ce sens recevront le même avis défavorable.

J'imagine que vous avez la même position « raisonnable » concernant la dette, l'explosion des dépenses et les hypothèses de croissance qui sous-tendent le budget…

La commission rejette l'amendement I-CF1231.

Elle en vient à l'amendement I-CF349 de Mme Véronique Louwagie.

Cet amendement permettrait d'anticiper le problème du financement de la dépendance grâce à un financement personnel par l'intermédiaire des rentes viagères.

Outre que le coût de l'amendement n'est pas chiffré, c'est un débat global et consolidé qu'il faudra, sans tarder, consacrer au financement de la dépendance. Nous avons créé la cinquième branche de la sécurité sociale et le cinquième risque : il faudra trouver les moyens de financement correspondants. Cela concerne notre voisine la commission des affaires sociales, mais nous devrons avoir une réponse à cette question dès cet automne.

La commission rejette l'amendement I-CF349.

Article additionnel après l'article 2 : Ajustement de la réforme de l'imposition des contribuables non-résidents.

La commission aborde alors l'amendement I-CF1044 de Mme Anne Genetet.

Cet amendement un peu technique concerne les revenus de source française des contribuables qui ne résident pas en France. Ces derniers sont quelque 240 000, dont de nombreux retraités – tous ne sont pas français – et des transfrontaliers. Dans leur cas, le mécanisme de collecte de l'impôt est assez complexe.

Il y a deux ans, la direction du trésor nous avait proposé une réforme qui aurait notamment conduit à augmenter de 400 % l'impôt dû par les contribuables relevant d'une certaine tranche de revenus. Ce n'était pas envisageable. Grâce à un travail de construction conjointe très bien menée depuis un an, et à la suite d'un rapport gouvernemental qui nous a été remis mi-juillet, nous avons trouvé un moyen de stabiliser la réforme et d'éviter une explosion du montant de l'impôt dû par les contribuables non-résidents, qui pour certains d'entre eux aurait été proprement dramatique.

Cet amendement vient enfin résoudre une difficulté posée par la réforme de la fiscalité des non-résidents. Il traduit l'issue trouvée avec le Gouvernement en juillet et dont je me réjouis. Avis favorable.

La commission adopte l'amendement I-CF1044 ( amendement 1119 ).

Après l'article 2

La commission examine ensuite les amendements identiques I-CF108 de M. Fabrice Brun et I‑CF303 de Mme Marie-Christine Dalloz.

L'amendement I-CF108 fait partie des marronniers dont vous parliez, monsieur le rapporteur général – il conviendrait plutôt de parler de châtaigniers pour nous autres Ardéchois. Il tend à rétablir la demi-part fiscale pour l'ensemble des veufs et veuves ayant eu un enfant, au lieu de la limiter à ceux et celles qui en ont eu la charge pendant cinq ans.

Mon amendement I-CF303 a le même objet. Certes, une amélioration a été apportée au dispositif l'année dernière, en loi de finances initiale, pour certains veufs et veuves, mais malgré cette avancée, pas moins de 2 millions de personnes à ma connaissance restent lourdement pénalisées du point de vue fiscal par la suppression de la demi-part. Monsieur le rapporteur général, quelle est votre estimation du nombre total de personnes concernées compte tenu des mesures prises l'an dernier ?

Je manque un peu de recul à ce sujet, mais je veux bien y travailler avec vous, madame Dalloz, car je comprends que vous souhaitiez en savoir plus.

Monsieur Brun, je l'ai dit, je ne souhaite pas que l'on touche à la fiscalité des ménages cette année, outre le coût élevé que représenterait la mesure pour nos finances publiques. Rappelons que la suppression de la demi-part fiscale, en sifflet, a été entamée sous le gouvernement Fillon.

C'est vrai. Son rétablissement est en effet un marronnier, et certains le défendent depuis le début de la législature. Le débat est important. Mais il faut prendre en considération la situation des veufs et des veuves d'aujourd'hui, notamment du point de vue professionnel. Auparavant, la demi-part fiscale bénéficiait, à la mort de leur époux, aux femmes n'ayant jamais travaillé. Il serait donc bon de procéder à une étude qualitative sur le pouvoir d'achat des veufs et veuves d'aujourd'hui.

Je rappelle que le dispositif existe toujours, mais sous certaines conditions, dont le fait d'avoir élevé un enfant seul pendant cinq ans.

C'étaient d'ailleurs quasiment les mêmes qui encadraient le dispositif lorsqu'il a été créé…

Rappelons qu'à l'origine de la réforme de la demi-part, il y a une décision du Conseil constitutionnel, qui a relevé l'inconstitutionnalité de ce dispositif tel qu'il existait alors. En effet, il ne peut y avoir d'avantage fiscal sans contrepartie d'intérêt général ; quelle était-elle dans ce cas ? Le dispositif créait de fait des situations d'inégalité devant l'impôt. Il ne bénéficie plus, à la suite d'un amendement de votre serviteur, qu'aux veufs et veuves ayant élevé un enfant seuls pendant au moins cinq ans – car il y a là une contrepartie. Il faut donc faire très attention à l'aspect constitutionnel.

Ne refaisons pas l'histoire : la suppression de la demi-part a été difficile à vivre, mais elle était, au fond, juste vis-à-vis de beaucoup de contribuables. Vous ne mesurez pas à quel point le dispositif était injuste pour ceux qui n'en bénéficiaient pas. En outre, sa suppression a pris beaucoup de temps. Mais le sujet a marqué durablement les esprits.

La commission rejette les amendements I-CF108 et I‑CF303.

Elle en vient ensuite à l'amendement I-CF26 de M. Fabrice Brun.

Cela a été évoqué tout à l'heure, nous avons fait adopter l'an dernier des amendements rétablissant la demi-part fiscale pour les veuves âgées de plus de 74 ans, à condition que le mari ait perçu une pension militaire ou ait été titulaire d'une carte d'ancien combattant. La disposition qui en est issue s'appliquera au 1er janvier 2021. Nous proposons de ramener cette condition d'âge à 70 ans.

Je me suis toujours interrogé sur la constitutionnalité de la limite d'âge en la matière. Que celle-ci soit de 70 ou de 74 ans, la règle n'en est pas moins insensée ! Au passage, la mesure proposée ne coûterait pas grand-chose, selon les simulations que nous avons précédemment faites, car les personnes concernées sont très peu nombreuses. Mais, sans même discuter du fond, la limite d'âge vous paraît-elle constitutionnelle, monsieur le rapporteur général ? Comment justifier cela au regard du principe d'égalité ?

Les mesures d'âge existent en matière de fiscalité ; le droit constitutionnel ne les interdit pas, et le Conseil n'a en tout cas jamais censuré celle dont nous parlons.

Mais, en l'occurrence, il y a une rupture d'égalité manifeste : de deux veuves qui ont le même revenu, l'une aura droit à la demi-part et pas l'autre. Si j'avais poussé des associations d'anciens combattants à poser une question prioritaire de constitutionnalité à ce sujet, je pense qu'elles auraient gagné. Ne devrions-nous pas supprimer la condition d'âge avant d'en arriver là ?

La commission rejette l'amendement I-CF26.

Puis elle examine l'amendement I-CF1220 de M. Julien Aubert.

Nous proposons de créer un « quotient solidarité aîné » sous la forme d'une demi-part supplémentaire pour tout contribuable accueillant sous son toit un ascendant en perte d'autonomie et lui apportant une aide humaine ou matérielle.

Les pensions alimentaires versées aux ascendants sans ressources sont entièrement déductibles du revenu imposable.

Lorsque l'ascendant est hébergé chez le contribuable. Mais elles sont bien déductibles : une mesure fiscale existe en la matière.

Avis défavorable.

Je comprends votre argumentation, mais la solidarité intergénérationnelle est une vraie question. Ne nous voilons pas la face : nous avons vu ce qu'il est advenu dans les EHPAD pendant la crise sanitaire ; beaucoup de personnes préféreraient s'occuper de leurs ascendants eux-mêmes, mais ne peuvent pas le faire parce que les dispositifs fiscaux ne suffisent pas.

Une mesure comme celle que je propose permettrait également de simplifier la situation – il s'agit en quelque sorte d'un amendement d'appel. Dans le droit fiscal, la majoration de quotient familial ne s'applique que si l'ascendant est titulaire d'une carte d'invalidité. Et si vous rattachez à votre foyer votre père et votre mère, ils doivent tous deux en être titulaires et présenter chacun une invalidité d'au moins 80 %. Pourtant, la perte d'autonomie commence dès 60 % ; et vous n'allez pas séparer vos parents si votre père est invalide tandis que votre mère ne l'est pas.

Puisque l'on réfléchit au financement de la dépendance, ne pourrait-on envisager des moyens d'en alléger le coût tout en simplifiant les règles ? La déductibilité des pensions peut donner des résultats très hétérogènes selon les foyers et la structure familiale. Je suis à votre disposition pour retravailler la question d'ici à la séance publique.

La commission rejette l'amendement I-CF1220.

Elle aborde ensuite l'amendement I-CF881 de M. Éric Coquerel.

Cet amendement est le premier d'une série visant à procurer davantage de recettes pour l'État à travers les impôts tout en améliorant la justice fiscale. Nous le redéposons à chaque projet de loi de finances, mais il est rendu d'autant plus nécessaire par la crise du covid, qui entraîne une baisse des recettes de l'État – vous n'y allez pas de main morte avec les impôts de production, nous y reviendrons – et fait exploser les inégalités.

Il s'agit de réintroduire quatorze tranches d'imposition sur le revenu. La fiscalité française est de moins en moins progressive : les impôts progressifs y deviennent toujours plus minoritaires, de sorte que l'impôt perd sa dimension redistributive.

En outre, cette perte de progressivité favorise les plus riches. Selon l'INSEE, pour les 1 % les plus riches qui cumulent revenus du travail, revenus du capital et revenus exceptionnels, seuls 51 % de ces revenus sont soumis à l'impôt sur le revenu, le reste étant soumis au prélèvement forfaitaire unique (PFU) que vous avez institué. Et pour les 0,1 % les plus riches, la part descend à 43 %. Il faut corriger cette inégalité que vous avez non pas instituée, mais renforcée.

Outre qu'elle permet plus d'égalité, la mesure que nous vous proposons permettrait selon LexImpact de faire économiser 723 euros d'impôt par an à un célibataire avec un enfant gagnant 2 500 euros par mois, tandis qu'elle accroîtrait substantiellement le montant des impôts d'un célibataire gagnant 30 000 euros par mois. Elle serait bénéfique pour 91 % de la population ; seuls les 9 % les plus aisés paieraient davantage d'impôt sur le revenu. En outre, elle apporterait plus de recettes à l'État. Je suis donc sûr que vous aurez à cœur de voter notre amendement !

Avis défavorable. Votre amendement à quatorze tranches, que vous redéposez en effet régulièrement, crée pour la dernière tranche un taux marginal d'imposition de 90 %. Les contributions additionnelles le porteraient à plus de 100 %. Le Conseil constitutionnel censurerait la disposition bien avant qu'on n'en arrive là…

Lors de crises très graves, dans d'autres pays, y compris les États-Unis d'Amérique, le taux d'imposition a été encore plus élevé : votre argument ne tient donc pas. Et il resterait suffisamment d'argent aux personnes en question pour vivre dans l'aisance.

La commission rejette l'amendement I-CF881.

Elle aborde ensuite l'amendement I-CF884 de M. Éric Coquerel.

Toujours dans le but d'améliorer la justice fiscale et les recettes de l'État, nous proposons, tout en préservant le crédit d'impôt pour l'emploi d'un salarié à domicile, d'éviter les effets d'aubaine qui peuvent en résulter pour les plus riches.

En 2015, la réduction moyenne d'impôt obtenue grâce à ce dispositif était de 625 euros. Nous suggérons donc d'abaisser au niveau de cette somme le montant maximal pouvant être touché au titre du crédit d'impôt. Le plafond actuel de 12 000 euros paraît effectivement très élevé : seuls quelques ménages privilégiés peuvent se permettre de telles dépenses de personnel. Ce plafond ne devrait être conservé que pour l'assistance aux personnes âgées, aux personnes en situation de handicap ou ayant besoin d'une aide personnelle.

Aujourd'hui, le crédit d'impôt pour l'emploi d'un salarié à domicile permet une forme d'optimisation fiscale. Il fait partie de ceux qui coûtent le plus cher à l'État – 5,2 milliards d'euros selon les prévisions pour 2020. Notre réforme le rendrait plus juste tout en en préservant l'efficacité pour la plupart des Français.

Votre amendement exclut massivement les contribuables des classes moyennes employant un salarié à domicile pour la garde des enfants ou pour faire le ménage et auxquels le crédit d'impôt permet de payer ces services à un prix acceptable. C'est aller beaucoup trop loin : l'abaissement proposé du plafond exclut trop de Français du dispositif alors que les emplois en question leur sont utiles au quotidien. Ce n'est pas une bonne solution de sortie de crise.

En revanche, je suis d'accord pour dire que nous devons plus généralement réfléchir à cette dépense fiscale, peut-être en nous interrogeant sur un plafond par nature de dépenses. Début 2020, j'avais organisé des tables rondes sur la dépense fiscale ; la crise du covid a malheureusement suspendu ces travaux. J'espère les reprendre dès le premier trimestre 2021. En tout cas, le crédit d'impôt pour services à la personne mérite sans doute d'être retravaillé, car il ouvre par endroits probablement la porte à certains abus.

Avis défavorable.

J'ai entendu l'an dernier le même argument de la part de la majorité. Je veux bien qu'il faille un autre plafond que celui que nous proposons ; mais quand le plafond actuel sera-t-il révisé ? Vous évoquez la possibilité de travailler à un amendement ou à une réforme en ce sens l'an prochain, mais je crains que, d'année en année, nous n'arrivions à la fin de la législature sans que rien n'ait été fait.

La commission rejette l'amendement I-CF884.

Elle examine alors l'amendement I-CF115 de M. Dino Cinieri.

Depuis plusieurs années, les agriculteurs sont de plus en plus fréquemment victimes d'actes de malveillance de la part d'associations activistes. Afin de lutter contre l' agribashing, notre amendement vise à exclure du bénéfice de la réduction d'impôt prévue à l'article 200 du code général des impôts les dons aux associations dont les adhérents sont reconnus coupables d'actes d'intrusion ou de violence vis-à-vis des professionnels.

Nous avons eu ce débat avec Marc Le Fur en séance lors de l'examen du PLFR 3.

Je partage totalement votre indignation ; nous sommes nombreux à la ressentir, et cela va mieux en le disant. Simplement, la réponse à apporter au phénomène n'est pas fiscale – mais je comprends bien que votre amendement est d'appel –, mais pénale ; elle doit être ferme, rapide et exemplaire. J'espère que les crédits que nous consacrons à la justice permettront de réagir plus vite à ces incivilités qui sont des agressions, particulièrement préoccupantes pour le monde agricole. La plus grande fermeté s'impose.

La commission rejette l'amendement I-CF115.

Elle en vient aux amendements identiques I-CF187 de M. Marc Le Fur et I-CF188 de M. Fabrice Brun.

L'amendement I-CF188 vise à porter à 1 000 euros le plafond des dons aux associations caritatives déductibles du revenu au titre du dispositif dit Coluche, afin d'encourager les petits donateurs.

Vous proposez en fait de pérenniser une mesure que nous avons votée en PLFR 2. Je n'y suis pas favorable : réservons-la pour 2020, le cœur de la crise. Nous verrons si elle a fait augmenter le volume des dons ; mais, à voir la consommation des ménages et la prudence dont ils font montre, ce n'est pas certain. Profitons de la saison budgétaire pour rappeler, notamment au sein de nos circonscriptions, que le plafond a été relevé et que nos concitoyens peuvent consacrer leur épargne à l'aide aux associations caritatives qui soutiennent les plus fragiles d'entre nous. Les mesures temporaires prévues pour 2020 doivent le rester. Si, par malheur, la crise devait se poursuivre en 2021, voire empirer, nous en reparlerions.

C'est justement parce que nous voyons l'état de la consommation et des tensions affectant le pouvoir d'achat que nous souhaitons pérenniser la mesure : elle délestera les Français d'une partie de leur épargne pour la transférer au tissu associatif qui, lui aussi, souffre énormément des pertes de recettes dues au covid puisqu'il lui est impossible d'organiser des manifestations.

La commission rejette les amendements identiques I-CF187 et I-CF188.

Puis elle examine l'amendement I-CF1198 de M. Marc Le Fur.

Le deuxième alinéa du 2° de l'article 200 du code général des impôts prévoit que le bénévole œuvrant pour une association peut renoncer aux frais afférents à son bénévolat en échange d'un reçu fiscal ouvrant droit à une réduction d'impôt.

Beaucoup de bénévoles qui se mettent au service d'associations sont dans une situation financière précaire et, souvent, non imposables. En leur donnant droit à un crédit d'impôt plutôt qu'à une réduction d'impôt, nous proposons une mesure de justice sociale assurant l'égalité de traitement entre bénévoles imposables et non imposables : les crédits d'impôt s'appliquent dans les deux cas, alors que les réductions ne bénéficient qu'à ceux qui sont imposables.

Vous le savez, je ne suis qu'exceptionnellement favorable à l'ouverture de nouveaux crédits d'impôt : notre impôt sur le revenu est déjà suffisamment mité. Quand bien même la mesure serait pertinente, mieux vaut aider directement les associations que créer un crédit d'impôt sur le bénévolat. Ce dont les associations ont besoin, c'est de ressources pour pouvoir rembourser les frais avancés par les bénévoles : il est bien plus facile d'aider financièrement les associations à les prendre en charge sous forme de notes de frais que d'introduire un nouveau mécanisme fiscal au bénéfice des bénévoles. Les circuits de financement doivent rester simples.

Je profite de l'occasion pour rappeler les mesures du plan de relance destinées au tissu associatif : l'aide à l'emploi dans les associations sportives, ce que M. Dirx pourra confirmer, d'un montant de 10 millions d'euros en 2020 et 15 millions en 2021, qui se traduit par une aide de 10 000 euros par embauche versée à l'Agence nationale du sport pour soutenir les nouveaux emplois en 2020, 2021 et 2022 ; l'augmentation du nombre de parcours emploi compétences au sein des associations ; les 20 millions d'euros de crédits supplémentaires pour le fonds de coopération de la jeunesse et de l'éducation prioritaire ; enfin, la montée en puissance du service civique – sans compter les outils de droit commun comme le fonds pour le développement de la vie associative (FDVA), par exemple.

Voilà pour le volet associations du plan de relance. En outre, des dispositifs fiscaux existent. Il faut renforcer financièrement les associations : vous me trouverez à vos côtés pour le faire. Nous pourrions muscler davantage le FDVA en cette fin d'année afin de les récompenser pour leur action pendant la crise du covid ou de compenser les pertes de recettes qu'elles ont subies, par exemple à cause de la baisse du nombre de licences pour les associations sportives. Nous avons effectivement besoin de nous concentrer sur le tissu associatif, mais peut-être cela relève-t-il davantage d'un PLFR de fin d'année que du PLF pour 2021.

Avis défavorable.

La commission rejette l'amendement I-CF1198.

Elle examine ensuite l'amendement I-CF887 de Mme Sabine Rubin.

Il s'agit de mieux répartir les réductions d'impôt pour les dons versés aux candidats à des élections. Là encore, tout cela manque de justice fiscale ! L'idée est d'y remédier en rendant dégressives les réductions d'impôt au titre des dons des particuliers aux partis politiques.

L'injustice vient d'abord du fait que les seuls à pouvoir bénéficier de ces réductions d'impôt sont ceux qui en paient ; en d'autres termes, le coût global pour la collectivité ne bénéficie qu'à une partie de la population. Une fois de plus, le système actuel profite avant tout à ceux qui paient le plus d'impôts : ainsi, le taux de la réduction est de 66 % sur des dons plafonnés à 7 500 euros. Or seuls les ménages assujettis à l'impôt sur le revenu, à savoir les 43 % des ménages les plus fortunés, peuvent en bénéficier. On peut donc considérer que l'ensemble des Français assument le coût d'une réduction dont profitent seulement ceux qui peuvent donner jusqu'à 7 500 euros.

Nous proposons un mécanisme plus juste.

Je pourrais vous faire la même réponse que celle que Julien Aubert m'a faite tout à l'heure : par définition, c'est celui qui peut donner le plus qui bénéficie du plus grand avantage fiscal. Qui plus est, il n'est pas certain qu'un barème dégressif suffirait à produire l'effet voulu, et il ne faudrait pas mettre en péril les ressources financières déjà fragiles des partis. Avis défavorable.

Les réductions d'impôt à ce titre représentent 56 millions d'euros par an, soit presque autant que le financement des partis ou le remboursement des dépenses de campagne. Or elles s'appuient sur un système inégal qui favorise de facto les plus gros donateurs : cela ne peut qu'avoir des répercussions sur l'aide à tel ou tel parti. Il convient donc de réformer ce système. J'entends vos arguments, mais pour cette réforme non plus, n'attendez pas que votre mandat soit terminé. Sinon, ce sera pour le coup d'après…

La commission rejette l'amendement I-CF887.

La commission examine l'amendement I‑CF42 de M. Marc Le Fur.

L'article 204 J du code général des impôts permet au contribuable de demander une modulation de son taux de prélèvement, afin de tenir compte des évolutions de sa rémunération ou de certains changements de situation ayant une incidence sur le niveau de ses revenus. Nombre de contribuables vont avoir recours à cette possibilité dans le cadre de la crise du covid‑19. Ceux dont le revenu a diminué en raison de la crise sanitaire se verront en effet appliquer un taux d'imposition calculé sur la base des revenus de l'année 2019. Ce taux ne tiendra par conséquent pas compte des baisses de revenus des mois de mars à mai 2020, particulièrement pour les salariés concernés par le chômage partiel. Ces contribuables ont la possibilité, pour éviter d'avancer un impôt qui ne leur sera remboursé qu'à l'été 2021, après la déclaration de leurs revenus de 2020, de demander une modulation de leur taux. Toutefois, pour que ces demandes soient acceptées, l'écart entre le taux de prélèvement actuel et celui résultant du nouveau taux doit être, en vertu de l'article 204 J, de plus de 10 %. Il résulte de cette disposition que de nombreux contribuables ne pourront avoir recours à la modulation.

Monsieur Cinieri, nous sommes bien d'accord sur le fait que le pourcentage dont nous parlons correspond à l'écart entre le montant du prélèvement estimé par le contribuable au titre de sa situation et de ses revenus de l'année en cours et celui qu'il se voyait appliquer l'année précédente. Le passage de 10 % à 5 % risquerait de créer un effet d'aubaine en incitant certains contribuables à se faire de la trésorerie, en quelque sorte. Le taux de 10 % est un bon taux, qui laisse une marge d'appréciation tout en évitant les effets de bord. Avis défavorable.

La commission rejette l'amendement I‑CF42.

Elle examine, en discussion commune, les amendements I‑CF882 de Mme Sabine Rubin, ainsi que les amendements I‑CF771 et I‑CF772 de Mme Émilie Cariou.

Cet amendement I‑CF882, que nous avons déjà présenté l'an dernier, est d'autant plus pertinent aujourd'hui, alors que chacun devrait contribuer à surmonter la crise en fonction de ses revenus. Il vise à multiplier par trois la contribution exceptionnelle sur les hauts revenus (CEHR), qui ne concerne que les revenus annuels supérieurs à 250 000 euros, soit des personnes qui peuvent se permettre de financer un peu plus nos services publics, d'autant que ce sont elles qui ont été les grandes gagnantes de la baisse des impôts depuis une trentaine d'années. Notre proposition s'inspire des travaux de l'économiste Julia Cagé.

Le groupe Écologie, Démocratie, Solidarité souhaite que les très hauts revenus, comme les très grandes entreprises multinationales, contribuent à la sortie de crise de manière exceptionnelle. L'amendement I‑CF771 vise à augmenter les taux de la CEHR, créée par Nicolas Sarkozy et présentée à l'époque comme un gage de sérieux budgétaire, de 0,3 point pour les revenus supérieurs à 250 000 euros et de 0,5 point pour les revenus supérieurs à 500 000 euros, et à supprimer la familialisation. Cela nous permettrait de récupérer environ 200 millions d'euros par an et d'envoyer un signal. C'est un outil très simple pour faire contribuer les plus hauts revenus au financement de la sortie de crise.

L'amendement de repli I‑CF772 vous propose les mêmes taux, sans toucher à la familialisation. Il permettrait à l'État de gagner 100 millions d'euros. Grâce à une telle justice fiscale, chacun contribuerait à la hauteur de ses moyens au financement de la sortie de crise. Cela nous paraît tout à fait faisable, très rapidement.

Faisable, monsieur Orphelin, ça l'est assurément ; souhaitable, je ne sais pas. L'enjeu de ces amendements, en réalité, n'est pas tant de produire des recettes fiscales – avec quelques centaines de millions d'euros, nous sommes loin de nos besoins de financement pour faire face à la crise et à la relance – que d'en faire un symbole de justice sociale. Je ne suis pas défavorable à la contribution exceptionnelle sur les hauts revenus ; du reste, la CEHR existe toujours. Je considère seulement, de façon un peu clinique, qu'en France les hauts revenus sont correctement taxés, et c'est un euphémisme : en additionnant l'impôt sur le revenu, la CEHR et toutes les autres contributions, on dépasse les 65 %. Notre impôt sur le revenu est le plus redistributif ; il est quasiment sans équivalent dans le monde. Vous me direz qu'il ne représente que 7 % des ressources de l'État, mais c'est un autre débat… Les 10 % les plus riches de notre pays paient 60 % de l'impôt sur le revenu.

On ne peut pas dire qu'il n'y a pas de redistribution fiscale. Or vos amendements laissent penser que, face à la crise, les riches ne paient pas. Cela n'est pas vrai : le mécanisme fiscal de redistribution fonctionne. Cela étant, la fiscalité est un message envoyé aux contribuables, et c'est bien la raison pour laquelle je tiens à une stabilité fiscale pour la sortie de crise. Si ce principe évoluera peut-être dans quelques années en fonction de nouvelles trajectoires budgétaires, je vous livre ma conviction en tant que rapporteur général à l'automne 2020 : augmenter la fiscalité des ménages, quels qu'ils soient, serait un signal négatif pour la consommation et l'investissement individuels. Avis défavorable.

Nous voterons ces deux amendements. Lors du débat sur le PLFR 1, monsieur le rapporteur général, nous avions déjà eu cette discussion. J'avais présenté des amendements pour dire qu'à une situation exceptionnelle devait répondre une contribution exceptionnelle des hauts revenus. Vous aviez alors semblé sensible à mon argument. Or, dans ce PLF, quelle est la contribution exceptionnelle que vous demandez aux plus hauts revenus, sachant que l'INSEE vient de montrer que, plus on grimpe dans la hiérarchie des revenus, mieux on se porte, et que le niveau de vie des 5 % les plus aisés a augmenté de 1,2 % ? Or nous n'avons relevé les tranches que de 0,2 %…

Monsieur le rapporteur général, pourquoi quelqu'un d'aussi intelligent dit‑il des choses aussi fausses ? Vous ne pouvez pas dire que le système fiscal français fait en sorte que les plus riches paient plus d'impôts. Certes, vous pouvez le dire sur l'impôt sur le revenu, mais vous savez comme moi qu'il pèse de moins en moins dans la fiscalité française. Thomas Piketty a écrit beaucoup de pages sur ce sujet et a montré que, globalement, l'impôt était devenu régressif et anti‑redistributif. Les personnes les plus riches ont, en réalité, un poids fiscal moindre que les classes moyennes, et vous n'avez fait qu'aggraver le problème, en supprimant l'ISF et en instaurant la flat tax. Vous ne pouvez pas nous dire que cette augmentation de la CEHR représenterait un poids supplémentaire sur les plus riches. Toutes les études montrent que la France s'est malheureusement largement alignée ces dernières années sur l'ensemble des pays occidentaux pour ce qui est de l'inégalité fiscale, à laquelle votre majorité a largement contribué.

Je ne partage pas la position du rapporteur général. Depuis 2018, il existe un mécanisme de plafonnement sur les revenus du capital, par le biais du prélèvement forfaitaire unique (PFU). La CEHR présente l'intérêt d'être un impôt marginal supplémentaire sur des revenus désormais protégés, pour ce qui est de l'IR, par le PFU. Après que certaines personnes ont exercé leur métier en première ligne de manière exceptionnelle – les caissières, les agents hospitaliers –, cela aurait été un bon signal de savoir que les très hauts revenus – nous parlons d'un revenu fiscal de référence (RFR) supérieur à 250 000 euros par an – participeront à leur tour un peu plus, d'autant que, contrairement à ce qu'a dit le rapporteur général, 200 millions d'euros, ce n'est pas négligeable. Alors que la solidarité fait tant défaut dans notre pays, les gens ont besoin d'être rassurés et d'avoir des signaux en ce sens.

Je rappelle tout de même que la CEHR, qui a été créée dans le contexte d'une autre crise, existe toujours et est une imposition marginale en plus de ce qui est dû en application du barème d'imposition sur le revenu. Le taux marginal d'imposition est très élevé…

Monsieur Coquerel, nous sommes au moins d'accord sur le fait que l'impôt sur le revenu est progressif et redistributif. Je ne dis pas qu'il n'y a aucun problème et qu'il faut être fermé à ce débat. Mais, tout d'abord, cessons de voir la fiscalité comme un principe statique, alors qu'elle enclenche des dynamiques d'investissement ou d'emploi. Par exemple, la fiscalité du capital que nous appliquons depuis trois ans et que vous contestez a largement contribué à ramener de l'investissement et à créer 500 000 emplois nets. Sans une telle fiscalité, le chômage n'aurait pas été de 7 % mais de 9 %, comme en 2017, à l'entrée dans la crise. Il faut prendre en considération la dynamique créée au lieu de rester à regarder seulement ce que l'on prend ou pas dans la poche de ceux qui ont de hauts revenus.

Enfin, cher Matthieu Orphelin, je maintiens qu'une augmentation des impôts aujourd'hui serait un signal particulièrement mauvais. Répondre à une crise par ce réflexe franco-français pavlovien d'augmentation de la fiscalité sur les ménages est mauvais. Les foyers ont besoin de consommer et d'investir, pour participer au redémarrage de notre pays. Sur ce point, notre vision et notre méthode diffèrent totalement, je le reconnais.

Pour notre part, monsieur Orphelin, nous ne cherchons pas les symboles, ni à envoyer des signaux aux ménages précaires et à tous ceux qui ont agi pendant la crise. Ce que nous voulons, c'est que, dans leur quotidien, ils voient la différence et que nous les avons soutenus. Je ne suis pas convaincue qu'augmenter l'imposition des plus aisés soit la solution ni que cela changera le quotidien de nos concitoyens. Nous faisons le choix de la stabilité fiscale pour les ménages et pour les entreprises.

Si 200 millions d'euros, obtenus grâce à un relèvement de 0,3 point de la CEHR, deviennent un symbole aux yeux de la majorité, nous n'avons effectivement pas la même définition de ce qu'est un symbole…

La commission rejette les amendements I‑CF882, I‑CF771 et I‑CF772.

Elle passe à l'examen de l'amendement I‑CF717 de M. Charles de Courson.

Vous connaissez le dispositif pour encourager les services à la personne : le crédit d'impôt et son acompte de 60 % calé sur le montant de l'année précédente. Nous sommes tous conscients que l'idéal serait de le contemporanéiser – une expérimentation est d'ailleurs en cours, dont les résultats ne seront pas connus avant un an. Mon amendement propose une mesure temporaire destinée à soutenir ces activités, en augmentant de 60 à 70 % le niveau de l'acompte. Il est donc neutre dans le temps, puisqu'une régularisation intervient par la suite.

La priorité est de parvenir à une réelle contemporanéisation de tous les crédits d'impôt, à laquelle nous travaillons. Augmenter l'acompte de 10 % ne changerait pas considérablement les choses. Avis défavorable.

Monsieur le rapporteur général, la contemporanéisation est bien la solution. Mais elle n'arrivera pas en 2021, ni probablement en 2022. C'est pourquoi je vous propose une mesure intermédiaire.

Assurément, la contemporanéisation, ce ne sera pas pour janvier 2021. Des expérimentations vont être lancées. Votre mesure exigerait de la part de l'administration fiscale énormément de travail pour peu d'effets.

La commission rejette l'amendement I‑CF717.

Article 3 : Baisse de la cotisation sur la valeur ajoutée des entreprises à hauteur de la part affectée aux régions et ajustement du taux du plafonnement de la contribution économique territoriale en fonction de la valeur ajoutée

La commission examine les amendements identiques I‑CF828 de M. Éric Coquerel et I‑CF926 de Mme Pires Beaune.

L'article 3 s'inscrit au cœur de votre dispositif d'aide aux entreprises et illustre votre invariable politique de l'offre et de la compétitivité, selon laquelle, pour éviter les délocalisations ou favoriser les relocalisations, il faut faire en sorte qu'elles soient compétitives. Mais vous ne vous interrogez pas sur les questions structurelles et le fait que les entreprises peuvent délocaliser sans problème, tout en bénéficiant du même marché européen. Vous proposez de faire baisser l'impôt de production, en l'occurrence la cotisation sur la valeur ajoutée des entreprises (CVAE), et de le supprimer purement et simplement à terme. Cette politique a montré son inefficacité totale, contrairement à ce que vous dites. Une étude récente de France stratégie sur le crédit d'impôt pour la compétitivité et l'emploi (CICE) vient de montrer que la préservation de 100 000 emplois en France pour cinq ans avait coûté 20 milliards d'euros par an, autrement dit un million par emploi au total… Aucune étude ne prouve que les exonérations d'impôt, sans contrainte ni fléchage, ont un effet positif sur l'emploi. Or vous persistez.

La baisse de l'impôt sur la productivité pose plusieurs problèmes. Tout d'abord, elle est inégale. Une étude de Mediapart a révélé qu'un quart de cette baisse profiterait à 280 sociétés, les plus grosses, tandis que les 250 000 entreprises les plus petites ne gagneraient chacune que 125 euros. Les PME ne capteront que 30 % du gain. Par ailleurs, les secteurs les plus favorisés sont la production d'électricité et de gaz, les industries extractives et la finance : on fait mieux en matière de transition écologique ! Qui plus est, les collectivités locales pourraient souffrir de manière dramatique de la disparition de cette manne. Déjà, pour le RSA, l'État doit 4 milliards d'euros d'impayés aux départements, qu'il n'a jamais compensés. On peut donc s'inquiéter de la compensation de ces 20 milliards d'euros de baisse des impôts de production.

C'est un sujet important, et je n'ai pas abusé de mon temps de parole sur les autres amendements.

Enfin, les recettes de la CVAE ont augmenté de 71,8 % entre 2010 et 2018 alors que celles de la TVA n'ont progressé que de 28,6 %. En réalité, les collectivités locales perdront encore plus de ressources que prévu. Nous demandons donc, par notre amendement I‑CF828, la suppression de cet article.

Je vous rappelle que le temps de parole n'est pas fongible d'un amendement à l'autre. De la même façon, ce n'est pas parce que l'on dépose peu d'amendements que l'on a davantage de temps pour les défendre.

L'amendement I‑CF926 vise également à supprimer l'article 3, qui est le pilier du PLF. Le problème que posent les impôts de production me semble largement surévalué par ce Gouvernement et par le MEDEF, qui réclame leur suppression depuis des années. En réalité, la crise sanitaire n'est qu'un prétexte pour les réduire : du jour où il a été ministre, Bruno Le Maire a réclamé leur baisse. Le niveau de fiscalité, vous le savez, n'est pas le déterminant principal de la compétitivité ni du choix de la localisation. Les Pays‑Bas, le Danemark ou la Finlande ont des niveaux de taxation beaucoup plus élevés et sont compétitifs. À l'inverse, de nombreux pays ont des niveaux de taxation bien moindres que la France et sont pourtant beaucoup moins compétitifs. Qui plus est, une baisse généralisée des impôts de production entre en contradiction totale avec l'objectif écologique que le Gouvernement affiche : aucune condition environnementale. Quelle belle affaire pour certaines entreprises polluantes ! Enfin, vous aurez tous remarqué que l'on supprimait une recette destinée aux collectivités locales. Tous les rapports le disent : la répartition de la CVAE sur le territoire est totalement inique. En compensant, vous allez geler l'injustice pour des années.

Monsieur Coquerel, vous avez été chef d'entreprise. Reconnaissez‑vous que taxer une entreprise avant même son premier solde intermédiaire de gestion, avant même la première définition du profit, est assez contre‑intuitif ? Nous sommes le seul pays à avoir ce niveau d'impôts de production, autour de 4 % de la valeur ajoutée. Les Pays‑Bas que vous avez cités, madame Pires Beaune, sont autour de 1,5 %. Nous réduisons ces impôts, à hauteur de 10 milliards d'euros par an, pour faire gagner nos entreprises en compétitivité, et nous le faisons là où les impôts sont les plus absurdes, comme je le mentionnais dans mon rapport sur l'application des lois fiscales de fin juillet dernier. S'il y a un impôt qui ne paraît pas justifié par rapport à la création de richesse, qui doit être le bon indicateur d'une fiscalité d'entreprise, c'est bien la CVAE.

Je ne peux pas être d'accord avec vous lorsque vous prétendez que ces baisses ne sont pas ciblées. Les PME et les ETI en seront les principales bénéficiaires, puisqu'elles bénéficieront de 68 % du gain retiré de la baisse du plafonnement de la CET et de près de 80 % du gain résultant de la baisse du taux de la CVAE. Ce n'est donc pas une mesure pour nos grandes entreprises, mais d'abord pour notre vaste tissu de PME et d'ETI, particulièrement pour les petites entreprises industrielles. Nous assumons notre volonté de relocaliser l'emploi industriel. Je ne peux pas vous dire exactement combien d'emplois seront créés : la dynamique d'investissement ne se décrète pas. Mais un environnement fiscal se vote. Je tiens particulièrement à l'adoption de l'article 3, qui est effectivement une mesure phare du plan de relance.

Enfin, les industries et les commerces bénéficieront d'environ 40 % du gain total de la mesure. Il faut assumer de faire baisser les impôts de production et de renforcer la compétitivité de nos entreprises. C'est bon pour la relance et pour l'emploi, particulièrement industriel. Avis défavorable sur ces amendements.

Premièrement, vous nous dites que votre mesure bénéficiera surtout aux ETI et aux PME. Mais vous savez comme moi que ces catégories regroupent des entreprises très différentes : une ETI peut compter jusqu'à 5 000 salariés. Je maintiens que les 250 000 plus petites entreprises gagneront très peu par rapport aux plus grosses.

Deuxièmement, vous prétendez ne pas pouvoir donner de chiffres sur les emplois qui seront créés ou protégés. Mais France stratégie en a donné, par exemple sur les effets du CICE : on s'aperçoit que cela coûte très cher par emploi.

Troisièmement, le problème du chef d'une toute petite entreprise comme celle que je gérais, c'est d'abord le carnet de commandes et les contrats, surtout lorsque l'on est sous-traitant, d'une manière ou d'une autre, d'une grande institution financière. C'est quand les contrats baissent que l'impôt devient trop élevé. Le problème relève donc plus de la politique de la demande que de cotisations. Et il ne me choque pas que l'acteur social qu'est l'entreprise paie un impôt en tant qu'acteur social, puisqu'elle bénéficie de toutes les structures que l'impôt permet de financer.

Enfin, le fait est que cela va représenter 20 milliards d'euros de moins pour les collectivités. Il faudra m'expliquer comment elles vont faire. Toutes les études montrent que l'État ne compense pas intégralement les baisses de recettes qu'il leur impose.

Nous avons défendu à plusieurs reprises la suppression de la contribution sociale de solidarité des sociétés (C3S), qui nous paraissait l'impôt de production le plus toxique. Les impôts qui frappent le compte de résultat plus haut que le bénéfice sont très décourageants pour les entreprises, dans la mesure où elles les paient même les mauvaises années. Jouer sur l'impôt sur les sociétés est beaucoup plus neutre pour les entreprises, qui préfèrent être taxées sur leurs bénéfices, plutôt qu'au‑dessus. Quant à la demande, il y a évidemment celle des ménages et des consommateurs, mais aussi celle des entreprises vers les entreprises. Ainsi, dès lors que l'on encourage l'activité, la demande des entreprises tout comme le carnet de commandes de leurs fournisseurs sont stimulés.

Monsieur Coquerel, nous sommes d'accord sur un point : l'entreprise est un objet social qui doit payer des impôts. Soyez rassuré, nous ne faisons pas de la France un paradis fiscal : les prélèvements restent à un niveau confortable, pour parler poliment…

En revanche, vous ne pouvez pas rapprocher l'étude de France stratégie sur le CICE et la baisse des impôts de production. La différence d'approche est totale. Débattre pendant des heures au Parlement des crédits d'impôt, en se demandant à quel moment il faudra menacer les entreprises d'une demande de remboursement et sous quelles conditions elles en bénéficieront, crée un climat de défiance vis-à-vis de la fiscalité qui empêche la dynamique d'investissement et d'emploi – c'est exactement ce qui s'est passé sous le quinquennat précédent. Au contraire, la baisse directe d'imposition est un signal clair, ferme, direct, sans conditionnalité, et crée une dynamique d'investissement et d'emploi. Faire les choses à moitié, comme cela l'a été à l'époque du CICE, c'est effectivement la meilleure manière de grever la relance et l'investissement. Mieux vaut y aller franchement et mettre un bon coup de gouvernail plutôt qu'essayer de louvoyer.

Enfin, ne dites pas que nous privons les régions de 10 milliards d'euros ! Elles nous ont dit elles‑mêmes qu'elles étaient favorables au transfert d'une fraction du produit de la TVA en compensation de la perte de la CVAE. Pour bénéficier déjà d'une fraction de TVA, elles savent que c'est un impôt dynamique et que c'est favorable financièrement. La mesure prévue à l'article 3, c'est gagnant-gagnant, bon pour les entreprises comme pour les collectivités.

La commission rejette les amendements identiques I‑CF828 et I‑CF926.

Elle passe à l'examen de l'amendement I‑CF1350 de M. Éric Woerth.